期待収益率は「リスクの水準」によって決まっている

前回の続きです。

ファイナンス理論では、期待収益率はリスクの大きさで決まると考えます。リスクが高い投資は高い期待収益率、リスクの低い投資は低い期待収益率が要求されます。つまり、リスクが増えるほど、期待収益率も高くなります。

リスクが増えた場合に期待収益率がどのくらい増えるかは、時代や市場環境によって変わってきます。その時々によって「相場」があるわけです。例えば、おにぎりはコンビニで150円くらい払えば買えますが、あるお店がコンビニと同じくらいの味のおにぎりを10万円で売っても、だれも買ってくれないでしょう。10万円のおにぎりを買うくらいなら、コンビニで同じクオリティのおにぎりを150円で買った方がいいからです。おにぎりと同様に、缶ジュース、ノートパソコン、スマートフォンなど様々な商品の価格には、相場というものがあります。

同じように、期待収益率にも相場があります。ハイリスクなのに収益率が低い投資対象には、誰も投資したいなんて思わないでしょう。そんな投資対象が仮にあったとしても、誰も投資しないので、すぐに市場から淘汰されてしまいます。

逆に、ローリスクなのに収益率が高い(つまり割安な)投資対象があったとしたら、皆が一斉にその投資対象を購入することになります。皆が購入するので価格が上昇し、収益率は低下していくことになります。結果として、市場に存在しているあらゆる投資対象の期待収益率は、リスクの大きさごとに同じくらいの水準に収斂するのです。その結果、期待収益率を考えるときは、その投資対象が持つリスクに注目すれば良いということになります。

リスクと期待収益率が比例関係にあるという事実は常に変わりませんが、どのくらい比例するかは、国や時代、市場環境等によって変わってきます。この比例の度合い、つまり、リスクを1単位増やしたときに期待収益率がどのくらい増えるかを、ファイナンス理論の用語で「リスクの市場価格」と呼びます。おにぎりにはお金という対価が支払われますが、リスクには期待収益率という対価が支払われます。言うなれば、リスクを1単位増やしたときの期待収益率の増加は、リスクの“価格”のようなものです。そのため、このような名前が付いているわけです。

具体的に期待収益率を求める方法は後に述べますが、ここでは、期待収益率がリスクの水準によって決まっているということが重要です。リスクの水準によって期待収益率が決まり、その期待収益率が、将来キャッシュフローの割引に用いられるからです。

割引現在価値=将来キャッシュフローの「値段」

では、なぜ期待収益率を割引率として使うのでしょうか? 割引率は、将来手に入るお金を、現在手元にあるお金の価値に換算するために用いるものです。なぜ割引をする必要があるかというと、今手元にあるお金は、今すぐに投資して増やせるのに対し、将来手に入るお金は、手に入るまでは投資に使えないからでした。

それでは、ある資産があって、期待収益率が年率5%だったとします。また、その資産からは、投資をして1年後に1000円のキャッシュフローが得られるとします。キャッシュフローをいくらで割り引くべきでしょうか? 先ほど述べたように、期待収益率はリスクの水準で決まっています。期待収益率が5%ということは、年率5%の収益を稼げないとリスクに見合わないと投資家が考えていることを意味します。ということは、その資産の現在の価格が952円(1000円÷1.05)か、もしくはそれ以下であれば、952円投資して1年後に1000円を得られる(収益率5%)ため、買っても良いということになります。つまり、この場合、投資家は1年後の1000円の公正価値を952円と考えていることになります。

割引現在価値は、将来キャッシュフローの「値段」です。つまり、投資家が、その将来キャッシュフローをいくらなら買ってもいいと思っているかを表しています。将来キャッシュフローの不確実性(リスク)が高いほど、投資家はその将来キャッシュフローを安い値段で買おうとします。そうすることで、期待収益率を高めようとするわけです。逆に言えば、将来キャッシュフローを期待収益率で割り引いた値こそが、投資家から見た将来キャッシュフローの公正な「値段」(買ってもいいと思える価格)になるということです。

これで、なぜ期待収益率を割引率として用いるのかがはっきりしました。

ここまでの話をまとめましょう。

手元にあるお金を期待収益率で運用できると考え、将来キャッシュフローを生み出すのに必要な現在時点の金額、すなわち割引現在価値を求めます。あとは、全てのキャッシュフローの割引現在価値を合計すれば、それが公正価値ということになります。

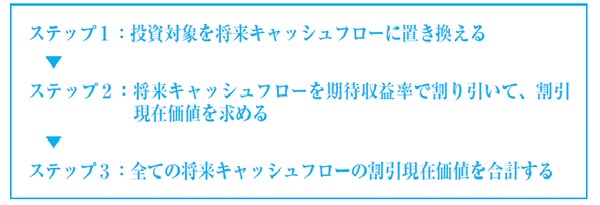

つまり、以下のような3ステップで公正価値を求めることができます。

このようにして、将来キャッシュフローの割引現在価値を合計することで公正価値を得る方法をディスカウント・キャッシュフロー法、または、英語表記(Discounted Cash Flow)の頭文字を取ってDCF法と呼びます。このDCF法が、プライシング理論の基礎となっています。