独自の「非課税枠」がある生命保険

生命保険には独自の非課税枠があるので、非常に有効な節税対策として利用できます。非課税になる金額は次の式より求められます。

非課税になる金額=500万円×法定相続人の数

つまり、法定相続人が3人だとすれば、500万円×3人で、1500万円が非課税になるのです。

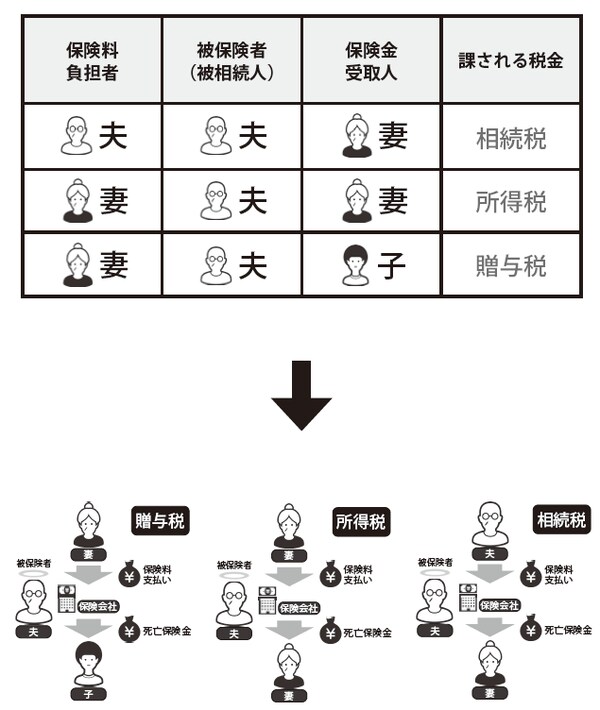

ただ、生命保険は保険料の負担者、被保険者、保険金受取人がそれぞれ誰であるかによって課税される税金の種類が変わるため、注意が必要です。

●例1 相続税が課される場合

保険料の負担者:夫

被保険者:夫

被相続人:夫

保険金受取人:妻

被相続人である夫が、自分のお金で自分に保険をかけ、かつその保険金を相続人である妻が受け取る場合、その保険金には「相続税」が課されます。この場合、先程の非課税制度が適用できます。

●例2 所得税が課される場合

保険料の負担者:妻

被保険者:夫

被相続人:夫

保険金受取人:妻

保険料の負担者と受取人が一致している場合、その保険金には、「所得税」が課されます。

●例3 贈与税が課される場合

保険料の負担者:妻

被保険者:夫

被相続人:夫

保険金受取人:子

保険料の負担者と被保険者が異なり、かつ保険料の負担者と受取人が一致していない場合には、保険料の負担者が受取人に財産を与えたと解釈されるため、贈与税が課されます。

[図表]生命保険金に課税される税金の種類

生命保険を相続税対策として活用する場合には、これら保険料の負担者、被保険者、保険金受取人を今一度しっかりと確認すべきです。

すぐ受け取れる、受取人が指定できるというメリットも

生命保険には、そのほかにも2つのメリットがあります。

1つ目のメリットは、書類さえ用意すれば、1週間ほどでまとまった現金を受け取れることです。不動産を売却するよりもよっぽど手間がかからないため、相続税の払いにも有用です。

2つ目は、保険金の受取人を指定できることです。受取人が指定されていれば、誰の財産かなどで遺族がもめることもありません。