非課税枠も大きく、非常に有用な制度に見えるが・・・

平成25年(2013年)4月から平成31年(2019年)3月までの期間限定で、「教育資金の非課税制度」が創設されました。これは、30歳未満を対象とした非課税制度で、祖父母などの直系尊属から教育資金の一括贈与を受ける際、贈与額の内1500万円までが非課税になるという制度です。

「相続時精算課税制度」と違い、「暦年贈与」とも併用可能な点が魅力です。

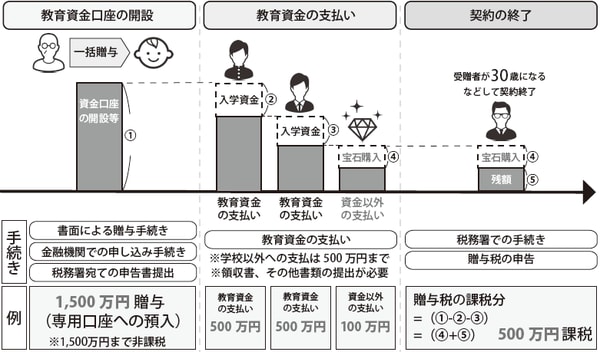

制度の利用の流れとしては、まず、金融機関で専用の口座を作り、「教育資金」として財産を預けます。次に、金融機関を通して管轄の税務署に「教育資金非課税申告書」を提出します。その後は、受贈者が随時、必要な時に預金を引きだしていきます。なお、預金を引きだす際には、「何に使ったか」を証明する領収書の提出が必要です。

非課税枠も大きく、非常に有用な制度であるように思えますが、「相続時精算課税制度」などと違って用途が「教育」のみに限定されている点が少々不便です。教育目的以外で利用した場合には控除が受けられません(別の用途で使った分に関しては契約終了時に課税されます)。

[図表]教育資金の非課税制度の仕組み

また、30歳までに教育資金として使い切らなかった場合、残金には贈与税がかかってしまうというデメリットもあります。

30歳までに使い切らなければ、贈与税がかかるリスクも

そもそもこの制度を使わなくても、教育資金として必要な額をその都度贈与する分には、通常贈与税はかかりません。たとえば、孫が大学に入学するから、とその入学金を祖父母が大学に直接支払ってあげた場合、贈与税の課税対象にはならないのです。

教育資金の非課税制度は、使途が限定される上に、手続きも非常に煩雑で、いってしまえば面倒な制度です。30歳までに使い切らなければ贈与税がかかるというリスクもあります。

よって、祖父母が孫に、「老い先短いし、先にまとまったお金を渡しておきたい」と考えて贈与する場合などを除いては、簡単に利用を決めないほうがよいでしょう。

制度自体は、しくみとして金融機関がきちんと精査しているので、税務調査で指摘を受けることはあまりありません。