前回に引き続き、親族外事業承継における「事業再編促進税制」の活用法を見ていきます。今回は、事業再編促進税制の効果を説明します。※本連載では、島津会計税理士法人東京事務所長、事業承継コンサルティング株式会社代表取締役で、公認会計士/税理士として活躍する岸田康雄氏が、中小企業経営者のための「親族外」事業承継の進め方を説明します。

出資額等の70%を損金算入できる「事業再編促進税制」

前回の続きである。

(4)事業再編促進税制の効果

事業再編促進税制とは、合弁会社を設立すると、出資額や融資額の70%を損金算入できるものである。

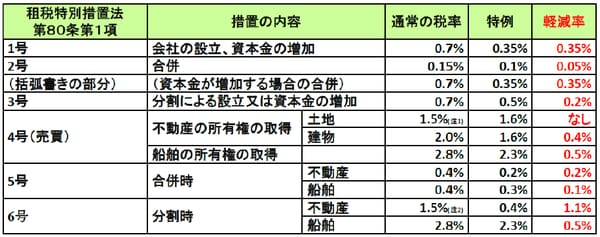

特定事業再編計画の認定事業者は、株式の価格の低落又は債権の貸倒れによる損失に備えるため、特定株式等(特定会社に対する出資、貸付け)の取得価額に対して準備金を積み立てた場合、当該事業年度の損金に算入することができる。

積み立てた準備金は、原則、積立期間終了日の翌事業年度から原則5年間で均等額を取り崩し、益金に算入していくことになる。

[図表1]税務処理のイメージ

「登録免許税」の軽減効果も

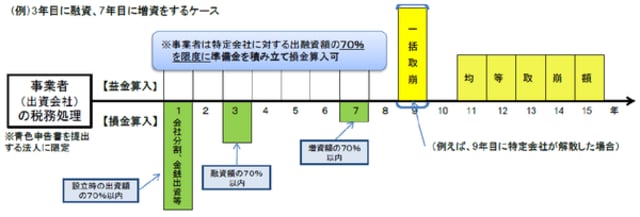

また、認定された特定事業再編計画に従って合併や会社分割、出資の受入れ等を行う際に係る登録免許税が軽減される。

[図表2]登録免許税の軽減

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

公認会計士/税理士/行政書士/宅地建物取引士/中小企業診断士/1級ファイナンシャル・プランニング技能士/国際公認投資アナリスト(日本証券アナリスト協会認定)

平成28年度経済産業省中小企業庁「事業承継ガイドライン委員会」委員、令和2年度日本公認会計士協会中小企業施策研究調査会「事業承継支援専門部会」委員、東京都中小企業診断士協会「事業承継支援研究会」代表幹事。

一橋大学大学院修了。中央青山監査法人にて会計監査及び財務デュー・ディリジェンス業務に従事。その後、三菱UFJ銀行ウェルスマネジメント営業部、みずほ証券投資銀行部M&Aアドバイザリーグループ、メリルリンチ日本証券プリンシパル・インベストメント部不動産投資グループなどに在籍し、中小企業の事業承継から上場企業のM&Aまで、100件を超える事業承継とM&A実務を遂行した。現在は、相続税申告と相続・事業承継コンサルティング業務を提供している。

WEBサイト https://kinyu-chukai.com/

著者登壇セミナー:https://kamehameha.jp/speakerslist?speakersid=142

著者プロフィール詳細

連載記事一覧

連載中小企業経営者のための「親族外」事業承継の進め方