一定の要件のもと「納税を猶予・免除」する制度も

前回の続きです。

③非上場株式等についての相続税及び贈与税の納税猶予・免除制度(事業承継税制)

平成20年に成立した経営承継円滑化法に基づき、平成21年度税制改正により、「非上場株式等についての相続税及び贈与税の納税猶予・免除制度」(事業承継税制)が創設されました。事業承継税制は、事業承継に伴って発生する相続税・贈与税の負担により事業継続に支障が生ずることを防止するため、一定の要件のもと、その納税を猶予・免除する制度です。

事業承継税制(相続税)を利用した場合、下記の事例のように、大きな税負担の軽減効果が期待できます。

過去の内部留保が厚く純資産が大きい会社、所有する不動産や有価証券などに多額の含み益がある会社は、自社株式の相続税評価がとても高くなります。そのため、後継者へ株式を移転する際に支払う贈与税や相続税が重くなり、多額の税金の支払いが問題となります。

そこで、中小企業経営承継円滑化法は、贈与税の100%、相続税の80%の負担を軽減することによって、中小企業の事業承継を後押ししています。

相続税と贈与税の「納税猶予・免除制度」を組み合わせる

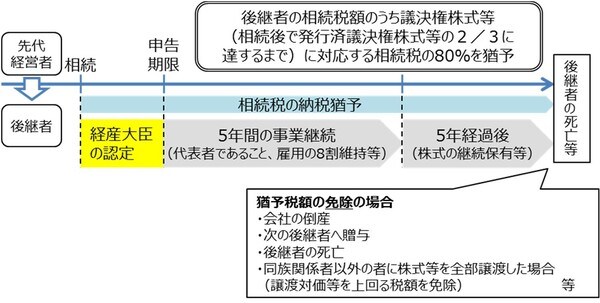

<非上場株式等についての「相続税」の納税猶予・免除制度>

本制度は、後継者が相続又は遺贈により取得した株式(ただし、相続開始前から後継者が既に保有していた完全議決権株式を含めて会社の発行済完全議決権株式の総数の3分の2が上限)に係る相続税の80%の納税が猶予される制度です。

本制度の適用を受けるためには、経営承継円滑化法に基づく経済産業大臣の「認定」を受け、5年間平均8割の雇用維持等の要件を満たす必要があります。要件を満たせなかった場合には、猶予中の税額を納付しなければなりません。

また、以下の場合に、猶予された相続税の一部又は全部が免除されます。

①後継者が死亡した場合

②会社が倒産した場合

③後継者が次の後継者へ贈与を行った場合

④同族関係者以外に株式を全部譲渡した場合

(譲渡額が猶予額に満たない場合、その差額部分は免除され、譲渡額を納付すれば足ります。)

<参考>相続税の納税猶予・免除制度

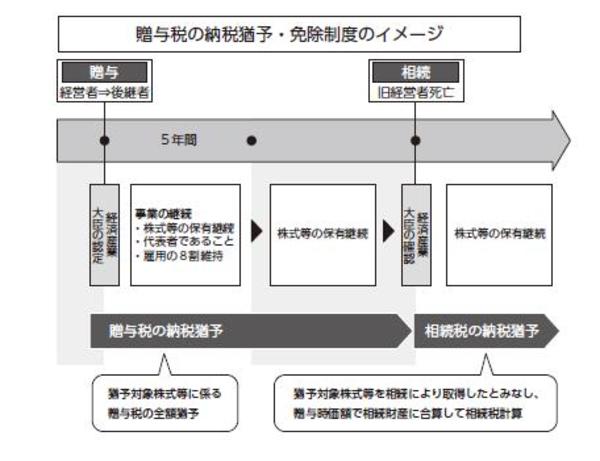

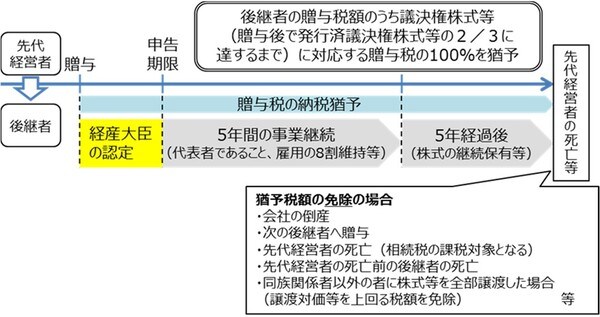

<非上場株式等についての「贈与税」の納税猶予・免除制度 >

後継者が贈与により取得した株式(ただし、贈与前から後継者が既に保有していた完全議決権株式を含めて会社の発行済完全議決権株式の総数の3分の2が上限)に係る贈与税の100%の納税が猶予されます。要件及び効果については、【相続税の納税猶予・免除制度】と概ね同様です。

<参考>贈与税の納税猶予・免除制度

<贈与税の納税猶予中に先代経営者が死亡した場合>

【贈与税の納税猶予・免除制度】の適用を受けている間に、先代経営者(贈 与者)が死亡した場合には、後継者の猶予されていた贈与税は免除され、代わりに相続税が課税されることとなります。ただし、一定の手続き(切替確認)を受けると、上記の【相続税の納税猶予・免除制度】に移行することとなります。

以上のとおり、事業承継税制では、相続税と贈与税の納税猶予及び免除制度を組み合わせて活用することで、相続のみならず生前贈与による株式の承継に伴う税負担を軽減することができ、将来にわたる円滑な事業承継が可能となります。

なお、本ガイドライン作成時点で、事業承継税制については各経済産業局において認定事務等を行っていますが、第五次地方分権一括法に基づき、平成29年4月1日からは都道府県において認定事務等を行うこととなりました。

この話は次回に続きます。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<