危機にあるのは「業績が悪化し、純資産が小さい」企業

株価の高い優良企業を優遇したとしても、日本の中小企業の廃業を防ぐという効果は期待できません。なぜなら、株価が高くなっているのは、業績が好調で、純資産が大きいからであり、そのような優良企業は、優遇策など与えなくとも存続するからです。後継者も喜んでその企業に社長に就任したいと思うでしょう。これらの企業にとって廃業は無縁であるため、事業承継税制は的外れな政策なのです。

日本が抱える現実の問題として、廃業の危機に陥っているのは、業績が悪化し、純資産が小さい(又は債務超過)の企業であり、株価が低い(又はゼロ)中小企業です。これらの企業の経営者に課される税金は軽いため問題とならず、事業承継税制を適用する必要性は大きくありません。

つまり、事業承継税制は、ほとんどの中小企業にとって無縁のものであり、その制度改正は、世代交代の促進、廃業の防止には何ら役に立っていないのです。

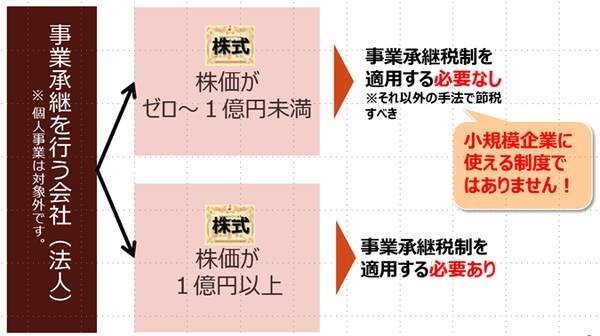

ちなみに、筆者の経験から申し上げますと、業績が良くも悪くもない、中程度の株式評価の企業であっても、事業承継税制が有効に機能するのは、株式評価が概ね1億円以上の中小企業です。なぜなら、1億円未満であれば、退職金を支給することによって株式評価を引下げたり、暦年贈与によって株式数を減少させたりといった、既存の生前対策の枠内で税負担を軽減させることができるからです。

また、仮に一部の株式が贈与されず、相続時まで先代経営者の手元に残されたとしても、金融資産を潤沢に所有している可能性が高いことから、納税資金に苦慮することはないでしょう。つまり、中程度の株式評価であれば、煩雑な手続き、専門家報酬を含むコスト負担、打ち切りリスクを伴う事業承継税制がなくても、現行制度の範囲内で事業承継対策は完了するのです。事業承継税制が有効に機能し、これを適用すべき中小企業は、株式評価1億円以上の優良企業なのです。

ましてや、事業承継問題を通じて救うべき対象は、後継者難で廃業の危機に陥っている企業であり、そのほとんどは株式評価が低い、またはゼロの中小企業です。これらの企業の経営者に課される税金は軽いため、わざわざ事業承継税制を適用する必要性はありません。

つまりその対象は、後継者難、経営革新の困難さ、廃業の危機などの経営者の高齢化に起因する経営問題に直面している会社ではない、というわけです。逆に、重い税金の支払いが問題になるような「株式評価の高い優良企業」ほど恩恵を受けることになります。つまり、この制度の特徴を一言で申し上げれば、「儲かっている優良企業に与える節税手段」だということなのです。

株式評価が高い優良企業は、業績が好調で純資産が大きいことから、優遇策など与えなくとも自ら存続することが可能でしょう。そもそも、そうした優良企業であれば、後継者も喜んで社長に就任したいと思うでしょうし、納税資金も経営者個人が潤沢に所有しているはずです。

このように考えていくと、事業承継税制は、ほとんどの中小企業にとって無縁のものであり、今回の改正は、後継者難や世代交代の促進、廃業の防止などの問題には何ら役に立っていないということです。「廃業を回避する手段」と新聞報道され、大きな誤解を招いていますが、実のところ、事業承継税制は、廃業のおそれのある小規模企業には全く関係ない制度であり、"的外れ"な経済政策なのです。

優良企業の優遇・・・事業承継税制の「誤った方向性」

今回の平成30年度税制改正大綱で税制改正が行われ、日本の中小企業の減少に歯止めをかける素晴らしい政策として期待されていますが、その効果はほとんど無いと、筆者には思われます。

私見ではありますが、雇用確保要件の緩和が事業承継税制の利用促進に有効であると一部の専門家から主張されることがありますが、中小企業の現状を見ていない、意味のない議論であると思います。なぜなら、雇用確保要件の改正の対象となる常時使用従業員数4人以下という零細な小規模企業は、株価が高くなって税金が払えないような状況を想定することができず、税制改正の恩恵を受ける中小企業は、ほとんど無いと考えられるからです。

また、親族外承継においても事業承継税制の利用促進する制度が必要であると主張されることもありますが、親族外承継で贈与するケースは、価値ある会社を「タダで他人に差し上げる」非合理的な行為であり、金銭に対する欲求を全く持っていない大富豪を除き、親族外の後継者に無償で株式を譲渡しようと考える先代経営者は極めて少数であると考えられるからです。

さらに、適用を受ける後継者を1人から複数に増やすことになりましたが、そもそも事業承継税制は、議決権株式の分散を防止し、後継者の支配権を安定化させることが目的であったはずであり、当初の目的から逸脱する方向へ進んでいます。

今回の税制改正の目玉である納税猶予対象の拡大(3分の2→全株、課税価格の80%→100%)にしても、結局のところ、儲かっている優良企業とお金持ちの経営者に対して、節税手段を与えているに過ぎません。今回の改正によって初めて制度の恩恵を受けることになる中小企業など、ほとんどないのです。

多くの中小企業は、価値ある経営資源を持ちながらも、急速な経営環境の変化や生産性の低迷、若年層の人材不足などの問題に悩まされており、その結果、業績が低迷し、後継者が見つからず、廃業という選択肢を選んでいます。

2017年12月15日に発表された日本税理士会連合会の神津信一会長のコメントを見て、筆者は愕然としました。

「事業承継税制の改正は、次世代への健全な承継が円滑に行われ、日本経済の底上げに寄与すると確信している」

優良企業に節税手段を与えて、何が「健全な承継」なのでしょうか。中小企業の事業承継問題を本気で解決しようと思えば、それは的外れな税制改正ではなく、抜本的な経済政策であるはずです。政府にはその点を再認識してもらいたいと思います。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<