「 資産保有型会社」「資産運用型会社」の定義とは?

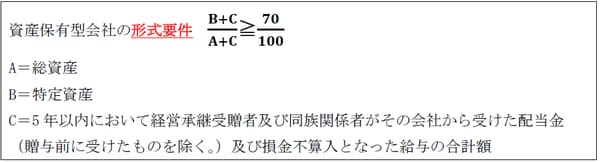

資産保有型会社と資産運用型会社については、以下のように定義されています。大まかに言えば、投資用不動産や金融資産などの「特定資産」が総資産の約7割を超えているということです。

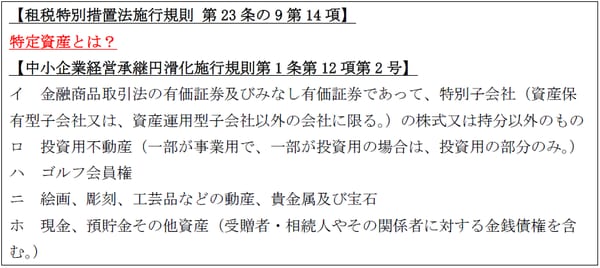

【租税特別措置法 70条の7第2項8号&9号】

★資産保有型会社とは?

貸借対照表において、次のイ及びハの合計額に対するロ及びハの合計額の割合が、100分の70以上となる会社をいう。

イ 総資産の帳簿価額の総額

ロ 特定資産(現金、預貯金その他の資産であって財務省令で定めるものをいう。)の帳簿価額の合計額

ハ 5年以内に経営承継受贈者及び特別関係者が会社から受けた剰余金の配当等の額

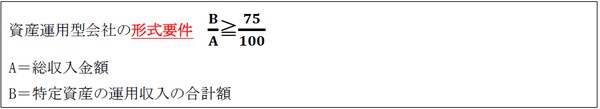

★資産運用型会社とは?

認定贈与承継会社の資産の運用状況を確認する期間として政令で定める期間内のいずれかの事業年度における総収入金額に占める特定資産の運用収入の合計額の割合が100分の75以上となる会社をいう。

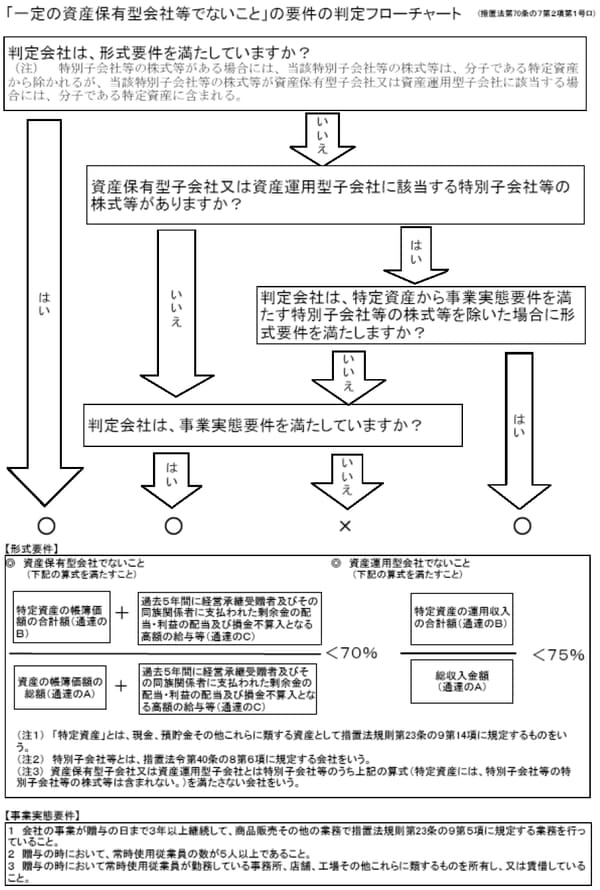

そして、租税特別措置法第70条の7第2項1号ロに定められているように、資産保有型会社又は資産運用型会社のうち政令(租税特別措置法施行令 第40条の8第5項)で定めるものに該当すると、贈与税の納税猶予制度が適用できないことになります。逆に言えば、政令に定めるものに該当しなければ納税猶予制度を適用することができます。

【租税特別措置法第70条の7第2項1号ロ】

認定贈与承継会社とは?

経営承継円滑化法の認定を受けた会社で、贈与時において、次に掲げる要件の全てを満たすものをいう。

ロ 資産保有型会社又は資産運用型会社のうち政令(租税特別措置法施行令 第40条の8第5項)で定めるものに該当しないこと。

そこで、租税特別措置法施行令 第40条の8第5項に該当していないかどうか、次のフローチャートを使って、政令に定めるものに該当するかどうかを判定し、贈与税の納税猶予制度の適用可否を判断することとなります。◯は適用可能、✕は適用不可です。

[図表]租税特別措置法施行令 第40条の8第5項

【租税特別措置法施行令 第40条の8第5項】

租税特別措置法第70条の7第2項第1号ロに規定する資産保有型会社等のうち「政令で定めるもの」は、資産保有型会社等のうち、贈与時において、次に掲げる要件の全てに該当するものとする。

①当該資産保有型会社等の特定資産から、当該資産保有型会社等が有する当該資産保有型会社等の特別関係会社で次に掲げる要件の全てを満たすものの株式等を除いた場合であつても、当該資産保有型会社等が、資産保有型会社等に該当すること。

イ 当該特別関係会社が、贈与日まで引き続き3年以上にわたり、商品の販売その他の業務で財務省令で定めるものを行つていること。

ロ 贈与時において、当該特別関係会社の常時使用従業員の数が5人以上であること。

ハ 贈与時において、当該特別関係会社が、親族外従業員が勤務している事務所、店舗、工場その他これらに類するものを所有し、又は賃借していること。

②当該資産保有型会社等が、次に掲げる要件の全てを満たす資産保有型会社等でないこと。

イ 当該資産保有型会社等が、贈与日まで引き続き3年以上にわたり、商品の販売その他の業務で財務省令で定めるものを行っていること。

ロ 贈与時において、当該資産保有型会社等の親族外従業員の数が5人以上であること。

ハ 贈与時において、当該資産保有型会社等が、親族外従業員が勤務している事務所、店舗、工場その他これらに類するものを所有し、又は賃借していること。

事業実態要件を満たせば、贈与税の納税猶予が可能に

租税特別措置法施行令第40条の8第5項が意味するところは、形式要件を満たしていない場合(=貸借対照表の資産のほとんどを投資用不動産が占めている場合など)であっても、事業実態要件を満たしていれば、贈与税の納税猶予制度を適用することができるということです。ここでの事業実態要件の判定は、以下の要件を全て満たすこととされています。

【事業実態要件】

①贈与日まで3年以上継続して、商品販売その他の業務で、租税特別措置法施行規則第23条の9第5項に規定する業務を行っていること。

【租税特別措置法施行規則第23条の9第5項】

租税特別措置法施行令第40条の8第5項及び第23項に規定する財務省令で定める業務は、次に掲げるいずれかのものとする。

① 商品販売等(商品販売、資産の貸付け(受贈者及び特別関係者に対する貸付けを除く。)又は役務提供で、継続して対価を得て行われるものをいい、その商品開発、生産又は役務開発を含む。

② 商品販売等を行うために必要となる資産(常時使用従業員が勤務するための事務所、店舗、工場等を除く。)の所有又は賃借

③ これら業務に類するもの

②贈与時において、常時使用従業員数が5人以上いること。

ちなみに、ここでの「常時使用従業員」とは、労働基準法第20条に基づく「解雇予告を必要とする者」です。パート、アルバイト、派遣社員、契約社員などで、平均的な従業員と比べて労働時間が4分の3に満たない短時間労働者は該当しません。ただし、親族外であること、すなわち、生計同一の親族ではない従業員であることが求められます。

③贈与時において常時使用従業員が勤務している事業所、店舗、工場その他を所有又は賃貸していること。

以上のように、常時使用従業員を5人以上雇って会社の事業所で働かせ、3年以上、事業(商品販売、資産貸付又は役務提供)を営んでいるならば、贈与税の納税猶予制度は適用できるということになります。

例えば、コンビニなど小規模な事業を営んで、常時使用従業員を5人以上雇い入れて、3年後に株式を子供へ贈与するのであれば、総資産の大部分が賃貸不動産であっても贈与税はゼロとなります。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<