運用手数料のコントロールは切実な問題だが・・・

長期的に高いパフォーマンスをめざすエンダウメントにとって、運用手数料をどのようにコントロールしていくかは切実な問題です。通常、ヘッジファンドは「2-and-20」(two and twenty)と呼ばれる、年間2%の固定された運用報酬に加え、値上り益の20%を成功報酬として全体の運用報酬を決めています。

ところが、足元では世界的にETFやインデックスファンド市場が拡大していることもあり、この報酬体系が見直されようとしています。エンダウメントに組み入れられているヘッジファンドも例外ではありません。今回は、テキサス州立大学のエンダウメントの取り組みを見ていきましょう。

オルタナティブ投資部分の「運用コスト引き下げ」が鍵

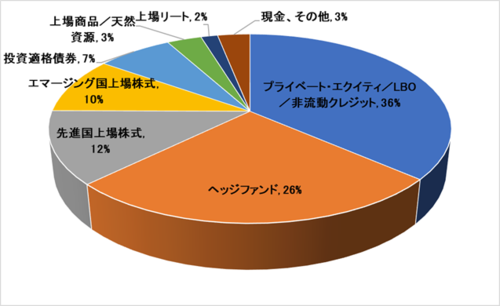

テキサス州立大学エンダウメントの運用資産総額は263億ドル(約3兆円)にもなります。資産配分も他の大規模エンダウメントと同様に、オルタナティブ投資への資産配分比率は6割以上となっています。こうした巨大エンダウメントは、運用コストの削減がコスト控除後のリターン向上と運用資産の増加に直接結びついてきます。

[図表1]テキサス州立大学エンダウメント(UTIMCO)の資産配分

例えば、ポートフォリオ全体で運用報酬を年間1%削減できるとしたら、金額ベースでは約300億円も節約できることになります。これだけの財源が生まれれば、大学としては研究施設の新設や奨学金の拡充等を図ることが出来ます。

上場株式や債券の取引に関わる手数料は、同エンダウメントのような巨大投資家にとってボリューム・ディスカウントにより既に最低限になっているはずです。ですので、手数料削減を考える上では、超過収益を期待できるオルタナティブ投資部分の手数料をいかに引き下げるかがポイントになります。

米国のみならず、世界的に運用報酬は「引き下げ傾向」

同エンダウメントが提案する手数料方式は、従来の「2-and-20」ではなく、「1-or-30」と呼ばれる新方式です。「2-and-20」の場合、固定運用報酬が年2%、成功報酬はキャピタルゲイン(ハイ・ウォーター・マーク方式=決算時の基準価格が、それ以前の最高基準価格よりも上回った場合)に対して20%となります。

例えば、決算時の基準価格が150、直近のハイ・ウォーター・マークが120、前決算時の基準価格が110だった場合、固定報酬は3、成功報酬は6になります。これをパーセンテージに引き直すと(3+6)÷150で年間6%の運用コストを支払うことになります(リターンの手取り額は40-9で31)。

ところが、「1-or-30」方式は、年間1%の固定報酬か30%の成功報酬か、いずれか高い方を投資家が払うというものです。前例で考えると、1.5(150×1%)か9(×30%)の高い方ですから、この事例だと投資家は9支払うことになります。つまり、ハイ・ウォーター・マークを超えるリターンが高ければ高いほど、運用会社はより高い運用報酬を得られますが、低ければ低いほど運用報酬は下がります。もしハイ・ウォーター・マークを超えるリターンが無かった際には、投資家は1.5しか支払わなくて済むわけです。逆に運用会社にとっては、ハイ・ウォーター・マークを大きく超えないとならないインセンティブが働きます。

ことほど左様にETFの拡大やパッシブ運用の選好から、米国のみならず世界的に運用報酬は引き下げ傾向となっています。数兆円を運用するエンダウメントが、アクティブ分の運用コスト部分に着目するのは当然の流れとなり、運用会社にとってはますますリターン向上を追求しなくてはならない環境になってきていると言えるでしょう。