財務の高度化・効率化による、円滑な資金提供が目的

電子記録債権の大きな特徴は、設計の自由度の高さだと述べました。この特徴を活かして筆者の会社が開発したのが、「サプライチェーン・ファイナンス」と「POファイナンス®」です。

まずサプライチェーン・ファイナンスのほうから紹介しましょう。

「サプライチェーン」とは、ある製品やサービスが原材料の調達や企画段階から最終的に顧客や消費者に届くまでの、複数の企業による多段階のプロセスのことです。このプロセスを最適化し、納品までのリードタイムの短縮、品質の向上、コストの低減などを目指すのが、「サプライチェーン・マネジメント」です。

サプライチェーン・ファイナンスは、サプライチェーン・マネジメントにおける財務の高度化、効率化にほかなりません。複数の企業が関わって行われる購買、生産、販売といった一連の事業活動のなかで、必要な資金をタイムリーに、かつ低コストで、必要な企業に提供するのがその目的です。

サプライチェーン・ファイナンスの具体的なイメージ

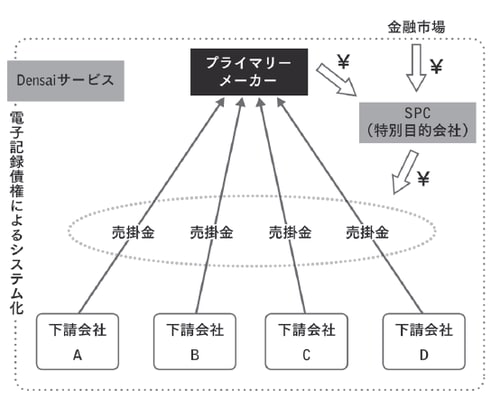

筆者の会社が電子記録債権によって実現したサプライチェーン・ファイナンスの具体的な仕組みは、次のとおりです。

まず、筆者の会社が、親会社(大企業)とその取引金融機関の協力を仰いで、SPC(特別目的会社)を設立します。下請会社(中小企業)が部品や原材料を親事業者(発注企業)に納入して発生した電子記録債権を、このSPCが買い取ります。

買い取りの際、SPCは親事業者(発注企業)の余裕資金のほか、親事業者(発注企業)の信用力を活かして金融機関から資金調達(借入)を行います。利率はTIBORに0.5〜1%程度上乗せするだけですみ、下請会社(中小企業)が一括ファクタリングでファクタリング会社に売掛債権を譲渡する場合の割引率より、ほとんどの場合低くなります。

手形の期日前割引きと同じように、一括ファクタリングについても、持ち込んだ下請企業(中小企業)にはTIBORではなく短期プライムレート(2017年8月現在1.475%)が適用されるので、TIBORに1.3%程度の上乗せした金利となっているケースが多いようです。

これに対し、サプライチェーン・ファイナンスを利用すれば、割引率を抑えることができるのです。

なお、当社のシステムが発注側である親会社(大企業)に導入されていれば、下請会社(中小企業)は買い取り申し込み後、最短2日で電子記録債権を現金化できます。

[図表]サプライチェーン・ファイナンスのイメージ