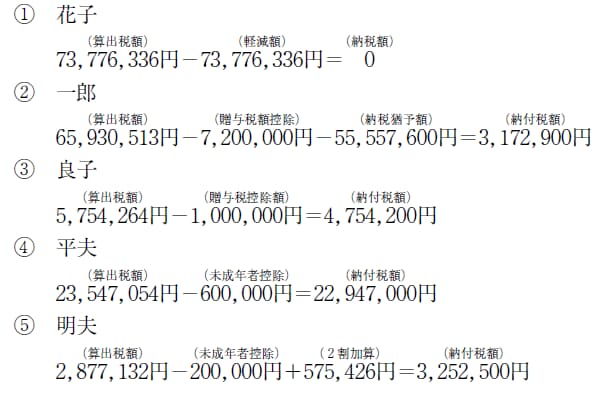

各相続人の税額を加算・控除・軽減する場合の計算式

前回の続きです。

(5)相続税の加算(申告書第1表⑪)

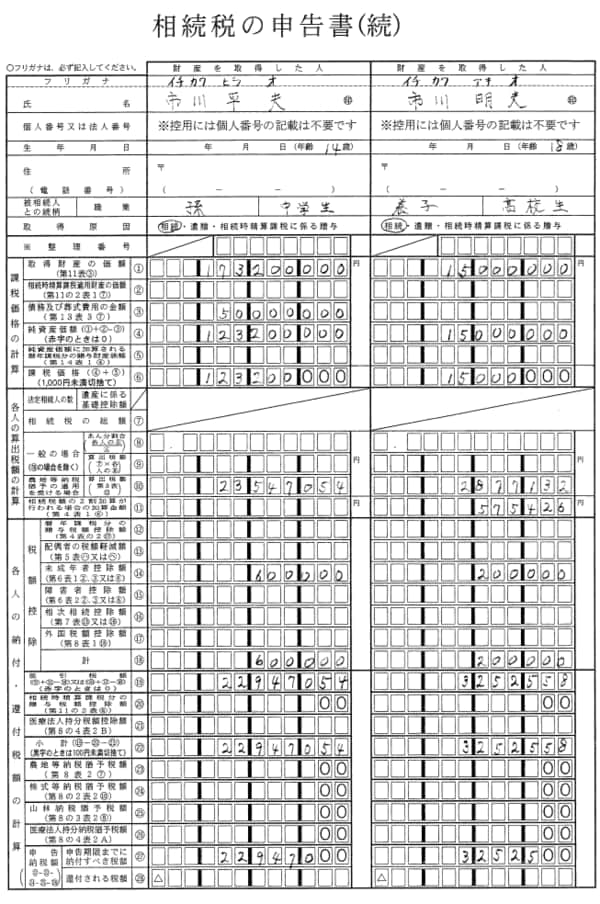

明夫……2,887,132円×20%=577,426円

(6)贈与税額控除

①一郎……7,200千円(申告書第1表⑫)

②良子……1,000千円(申告書第1表⑳)

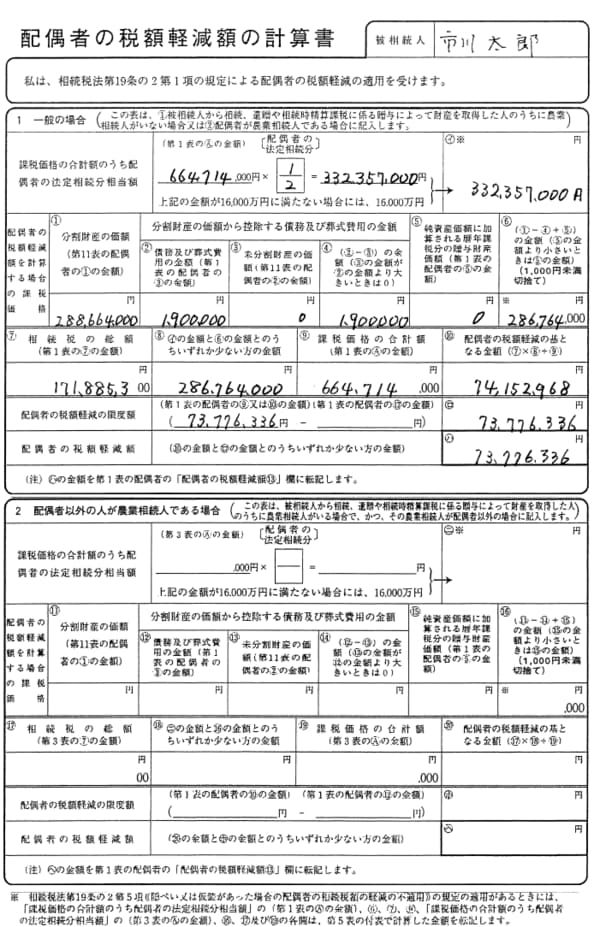

(7)配偶者の税額軽減(申告書第5表、第1表⑬)

①配偶者の算出相続税額……73,776,336円

②配偶者が取得した財産の価額……286,764千円

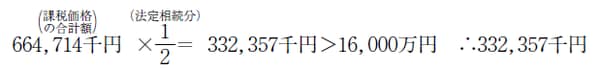

③課税価格の合計額に対する配偶者の法定相続分(2分の1)に応ずる金額と16,000万円との比較

④軽減対象金額(②と③のどちらか少ない金額)

286,764千円<332,357千円 ∴286,764千円

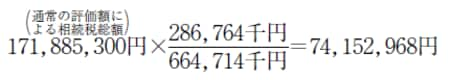

⑤税額軽減額の計算

⑥税額軽減額(①と⑤のいずれか少ない金額)

73,776,336円<74,152,968円

したがって、軽減額は73,776,336円になります。

(注)イ:本例では、算出税額のほうがの軽減額より少ないため、実際の軽減額は算出税額が限度となります。これは、配偶者花子の算出相続税額33,162,732円(申告書第3表⑨)と、農業相続人の納税猶予の基となる税額にかかる花子への按分額40,613,604円(申告書第3表⑫)の合計額73,776,336円(申告書第3表⑬)が、⑤税額軽減額より少ないからです。

ロ:配偶者が農業相続人でない場合には、特例農地等を農業投資価格をもって評価した課税価格による相続税の総額を基にして税額軽減額を計算します。

(8)未成年者控除

相続人のうち孫明夫と平夫は法定相続人で、かつ未成年者ですので、未成年者控除が適用されます。

明夫……10万円×(20歳-18歳)=20万円

平夫……10万円×(20歳-14歳)=60万円

加算・軽減・控除をした納付税額の申告書への記入例

(9)各人の納付税額(100円未満切捨て)(申告書第1表㉕)

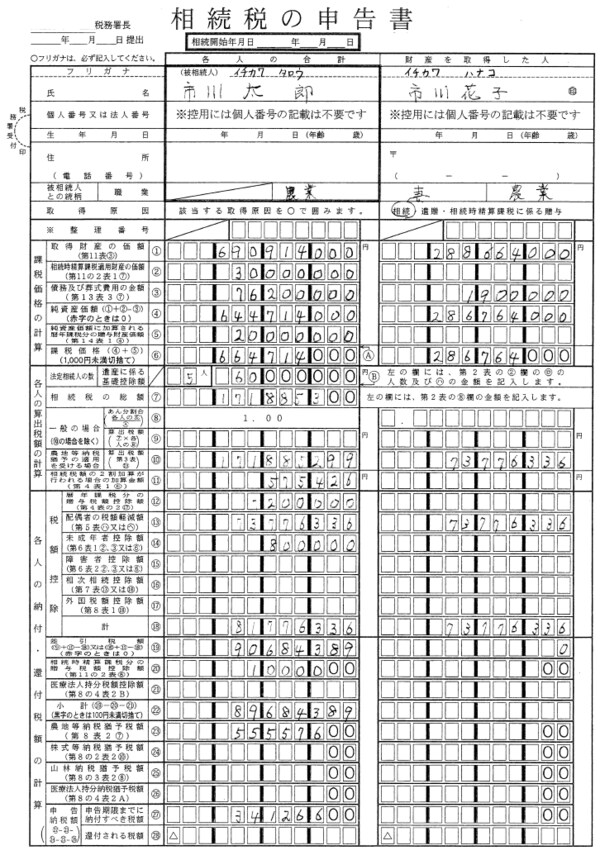

[図表1]申告書第1表

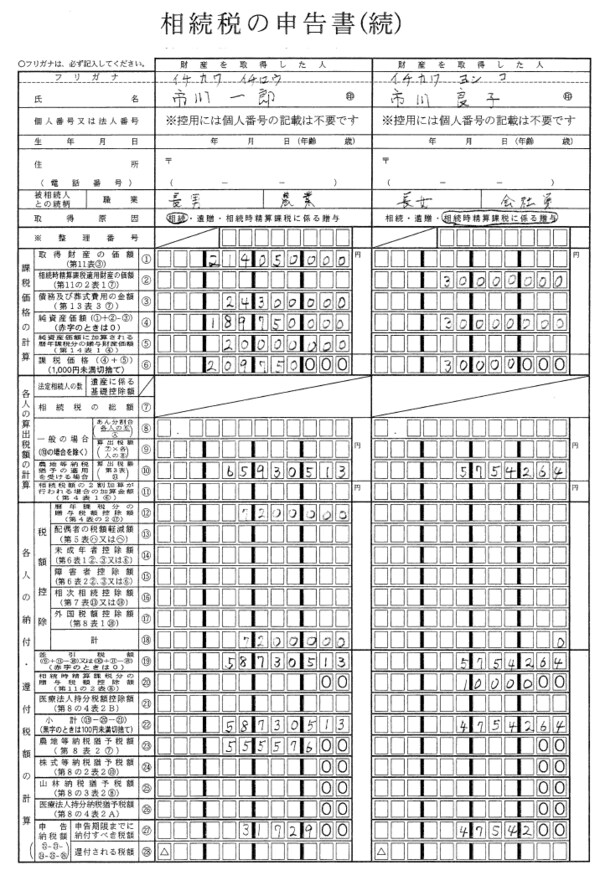

[図表2]申告書第1表(続)

[図表3]申告書第1表(続2)

[図表4]申告書第5表