受取金額欄は「被相続人の負担額」を記入

前回の続きです。

2 申告書、明細書

(1)明細書第9表 生命保険金などの明細書

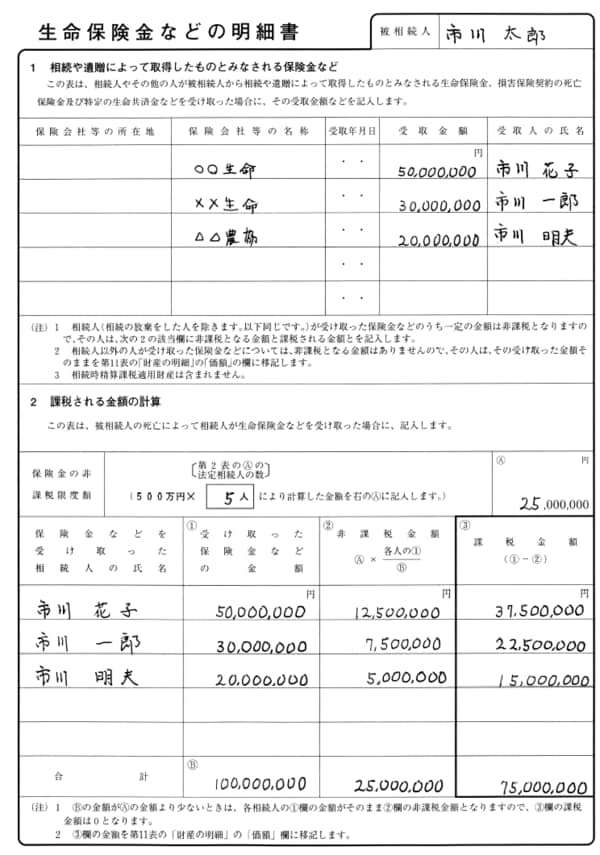

[図表1]生命保険金などの明細書

この表は、相続人やその他の者が生命保険金、生命共済金などを受け取った場合に、その受取金額を記入するとともに、このうち非課税とされる金額を計算し、課税対象となる生命保険金などの金額を計算するために使用されます。

なお、保険金や共済金が被相続人の退職金として支払われる場合には、次の明細書第10表に記入し、また、継続受取人に定期金として支払われるものは、明細書第11表に記入します。

本表の記入にあたっては、受取金額欄には、受け取った保険金等のうち、被相続人が負担した保険料の額に対応する部分の金額を記入することに注意します。また、保険金等が年金として支払われる場合には、保険金等の額を相続税法24条に規定する定期金の評価方法により評価した金額を記入します。

「退職手当金」は受け取ることが確定した金額を記入

(2)明細書第10表 退職手当金などの明細書

この表は、被相続人の死亡により被相続人に支給されるべきであった退職金、功労金、退職給付金等を相続人等が受け取った場合に、その受取金額などを記入します。法定相続人の範囲が生命保険金と異なることに注意してください。

受取金額欄には、現実に受け取った金額ではなく、退職手当金等として受け取ることが確定した金額を記入します。退職手当金等が年金として支払われる場合には、その退職手当金等の価額は相続税法24条に規定する定期金の評価方法により評価した金額を記入します。

(3)第11・11の2表の付表1~5小規模宅地等にかかる課税価格の計算明細書関係

〈第11・11の2表の付表1〉

この表は、相続または遺贈により財産を所得した者が、小規模宅地等にかかる相続税の課税価格の計算の特例の適用を受ける場合に記入します。

なお、相続税の申告書の提出期限までに未分割である場合には、この適用は受けられません。

「2 小規模宅地等の明細」欄における「選択した小規模宅地等」の各欄は、その宅地等の利用区分と取得者ごとに記入します。

㋑「小規模宅地等の種類」欄は、この特例の適用を受ける宅地(1区画の宅地)ごとに1番から記入します。

㋺「①特例の適用を受ける取得者の氏名」欄は、この宅地の取得者名を記入します。

㋩「④取得者の持分に応ずる宅地等の価額」欄は、路線価等による評価額を記入します。

㊁「⑤ ③のうち小規模宅地等(「限度面積要件」を満たす宅地等)の面積」欄は、この特例の適用を受ける地積(事業用地と居住用地からそれぞれ選択した場合は、それぞれの地積のうち限度面積までの部分)を記入します。

㋭「⑦課税価格の計算に当たって減額される金額」欄は、「⑥ ④のうち小規模宅地等の価額」で算出した額に、「小規模宅地等の種類ごとの減額割合」を乗じた金額を記入します。