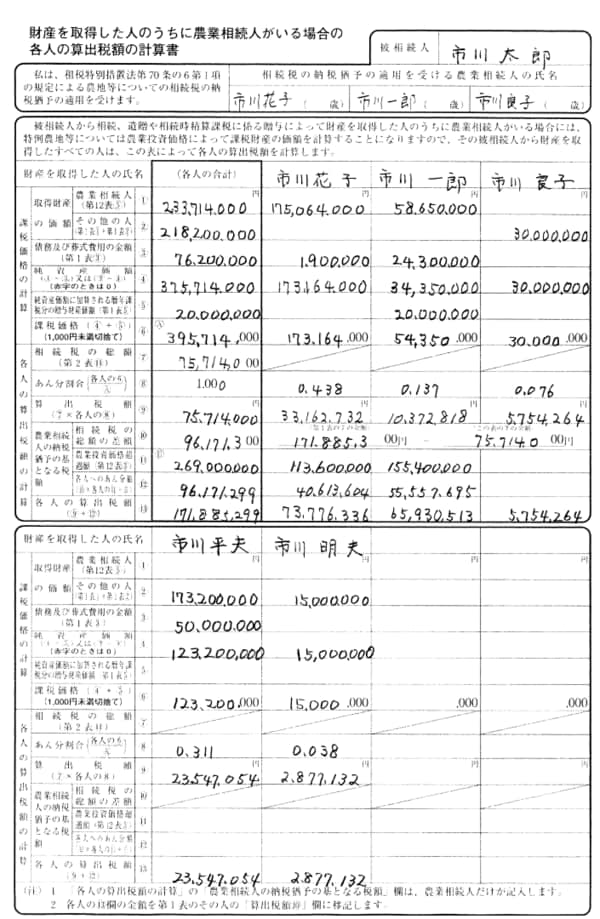

相続税総額の按分割合の計算式

(1)相続税の総額の按分割合(申告書第3表⑧)

①花子……173,164千円÷395,714千円=0.4375→0.438

②一郎……54,350千円÷395,714千円=0.1373→0.137

③良子……30,000千円÷395,714千円=0.0758→0.076

④平夫……123,200千円÷395,714千円=0.3113→0.311

⑤明夫……15,000千円÷395,714千円=0.0379→0.038

(注)按分割合は、小数点以下2位未満の端数がある場合には、四捨五入等を行って全体が1.00になるように調整することができます。本問は、各人の取得金額の格差が大きいため、特に小数点以下3位までに引き下げます。

(2)各相続人等の算出相続税額(申告書第3表⑨)

①花子……75,714,000円×0.438=33,162,732円

②一郎……75,714,000円×0.137=10,372,818円

③良子……75,714,000円×0.076=5,754,264円

④平夫……75,714,000円×0.311=23,547,054円

⑤明夫……75,714,000円×0.038=2,877,132円

農業相続人の算出税額の申告書への記入例

(3)農業相続人の納税猶予の基となる税額

①相続税の総額の差額(申告書第3表⑩)

②農業投資価額超過額(申告書第3表⑪)

イ:花子……120,000千円-6,400千円=113,600千円

ロ:一郎……168,000千円-12,600千円=155,400千円

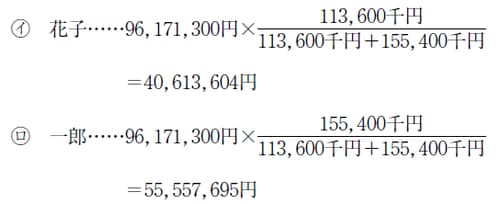

③各人への按分額(申告書第3表⑫)

(4)農業相続人の算出税額(申告書第3表⑬)

①花子……33,162,732円+40,613,604円=73,776,336円

②一郎……10,372,818円+55,557,695円=65,930,513円

[図表]申告書第3表