中小企業が倒産すると、社長の個人資産にまで影響が…

中小企業が倒産すると、資産より負債のほうが大きいバランスになっているケースがほとんど。

会社+社長の資産で考えても、負債(その多くは借入金)のほうが大きいのが一般的。これが何を意味するのかというと、倒産すれば全財産を売却して返済し、残った債務(多くは借入金)をいままでの事業収益とは違う収入で返していくか、法的な手続きをとって免責してもらうかのどちらかになるということだ。

中小企業では借入れにあたって、必ず社長が連帯保証人になっているから、社長の資産にまで被害は及ぶ。

お金の流れを「貸借対照表」で確認

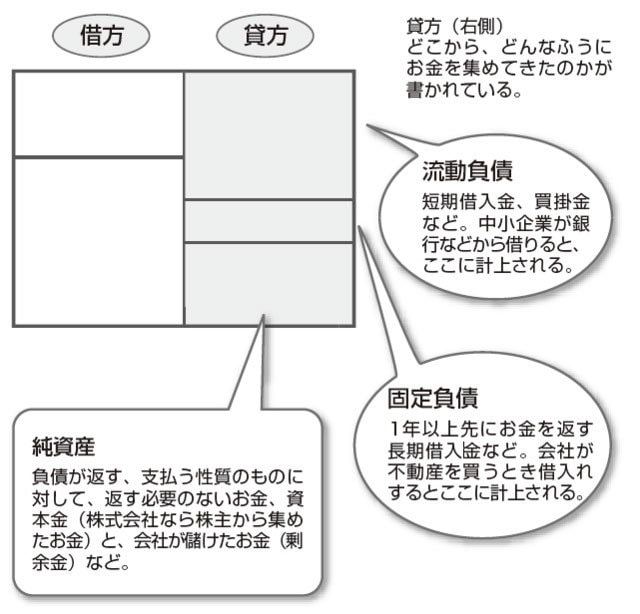

ところで、これ以降の話は、貸借対照表の成り立ちがわからないとわからないので、貸借対照表の成り立ちについてちょっと説明。以下の図表1を見るとわかるように、貸借対照表の「右側・貸方」はお金をどこからどんなふうに集めてきたかが書かれている。

[図表1]貸借対照表(バランスシート)その1

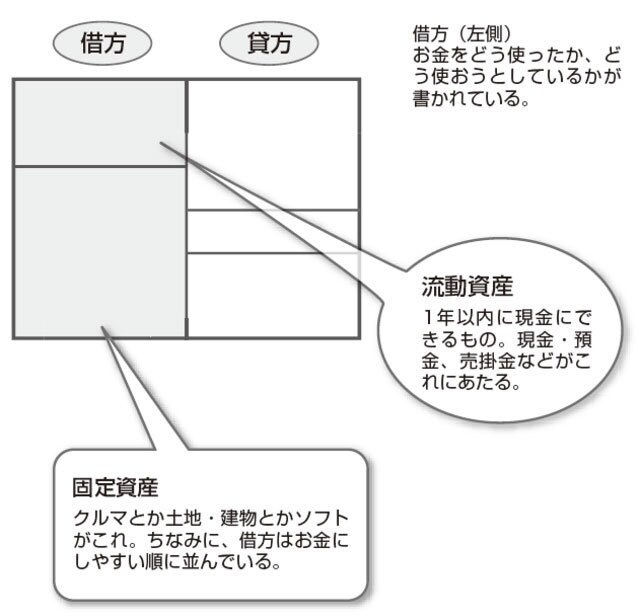

図表2の「左側・借方」では、そのお金をどう使い、どう使おうとしているかが書かれている。

[図表2]貸借対照表(バランスシート)その2

会社を作ったばかりのとき、資本金1000万円、負債200万円だとすると、左側・借方には必ず1200万円が計上されることになる。

このとき、売上げがゼロで、毎月の事務所家賃とか給与支払いとかの経費ばかりがかさむと、調達してきたお金が減るから、貸借対照表の右側・貸方より左側・借方の金額のほうが少なくなる。

仮に、この会社で集めてきたお金をすべて銀行預金にしていたら、1200万円が銀行預金にあったことになるけれど、経費が出ていけば銀行預金は減り、銀行預金=借方が減ることが理解できると思う。