少ない自己資本で起業すると、倒産リスクは高くなる

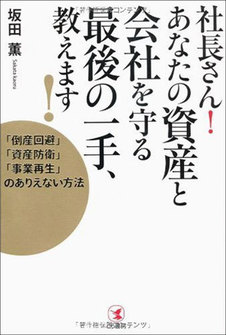

以下の図表1は倒産した会社の一般的なバランスを示しているのだけれど、この図からは、自己資本が少ないうえに赤字で資本金がなくなってしまったことがわかるかと思う。

[図表1]

これは、事業にもよるけれど、数百万円程度の少ない自己資本で起業すると借入れせざるをえないから、倒産する可能性が高くなることを示している。

実際、新規事業のコンサルタントをやることもあるので、成功した企業の社長さんとも何人かお付き合いさせていただいたのだけれど、皆さん最初の資金は数千万円。ここでもプアーとリッチの格差は歴然。数千万円の自己資金から始めた事業は成功の確率がグーンと高くなるけれど、数百万円で起業した人はうまくいかない方が多いのです。

【お金持ちのほうが事業では成功しやすい!】

リッチな会社、プアーな会社、ともに売上げは9000万円、税引後利益は1000万円としましょう(減価償却はないという前提)。リッチな会社は、自己資金が多いので、借入れなし。プアーな会社は、借入金7000万円(返済期間は少し長めですが、7年返済という前提)。

すると、リッチな会社は、借入れがないので、税引後利益1000万円がそのまま預金でき、お金が増える。一方、プアーな会社は、税引後利益が1000万円出ても、借入れの返済に税引後利益をあてなければならないので、結局、手元には1円も残らないことになる。この差が成功と失敗を分けてしまうのです。

「債務超過」とはどのような状態を指すのか?

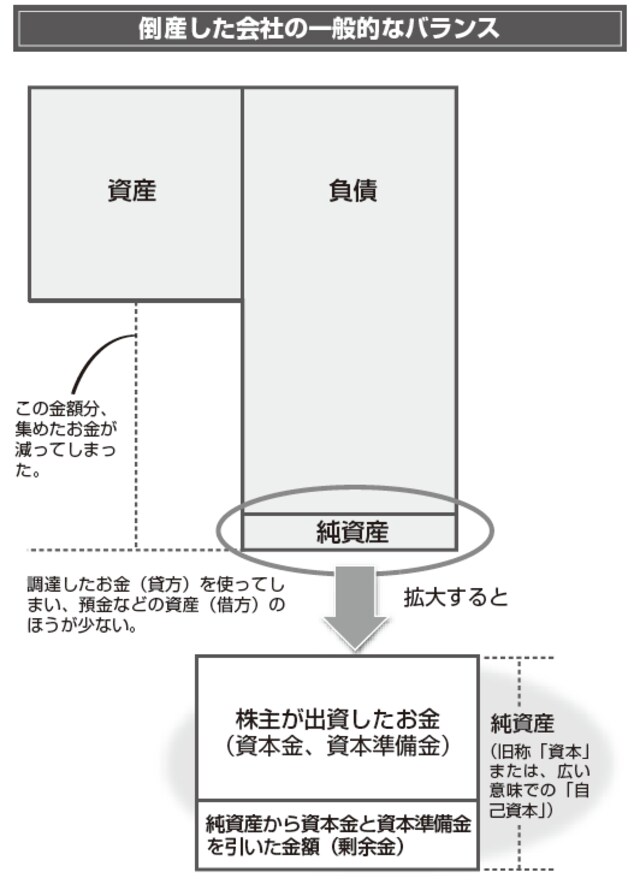

以下の図表1のような財務バランスが一般的な倒産先のもの。この会社、債務超過なんだけれど、債務超過とはいったい何か? 以下の図表2でご理解ください。

[図表2]

ところで、「破産しても2億円の資産と3000万円の年収が守れた!」事例も、実は、図表1のような会社。倒産したので担保を売却して返済、残った借入金は関係者全員破産して免責するしか方法がない・・・と弁護士さんからすすめられたもの。

しかも、弁護士さん主導で担保不動産売却の話が債権者全員と進んでおり、「自分の意向とは違うのでなんとかしたいのですが・・・」というメールが、特定調停の専門家で『自分でできる特定調停の手続』(日本法令)の著者、故・菅原将城氏のところに届き、僕のところに回ってきたわけです。

菅原氏は、フツウでない案件は必ず僕のところに持ってきていたのですが、破産と聞いて、さすがに「破産直前らしいし無理だよね?」とおっしゃっていたわけです。でもね、資料を見たらクライアントの要望どおりになりそうだし、あとは本人のやる気しだいということで相談に応じることにしたわけです。

で、この案件、ホントはちょいとばかり複雑なんだけれど、カンタンな形に変えて説明してみましょう。何? 難しそう? 大丈夫。専門外の方にもわかりやすく書きますので。

この話から始めて、最後までこの本をお読みいただければ、倒産を防ぐことや、倒産して資産の何倍も借入れがあっても資産を守る方法、さらには復活する術までおわかりいただけると思います。