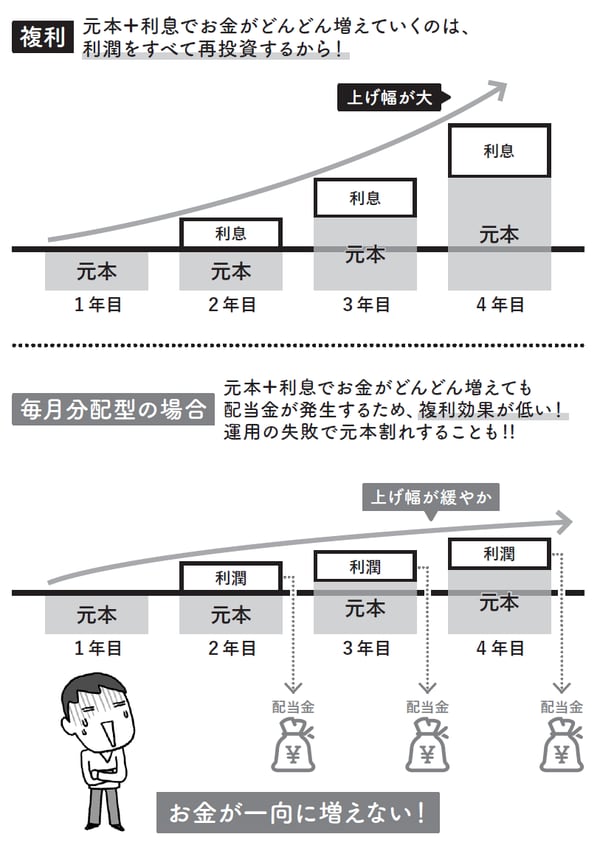

利潤は次の投資にまわしてこそ複利効果を活かせる

「高い利率で、かつ複利で長期運用すると、日々の生活も、断然、楽になりますね」

「??・・・ちょっと待って・・・」

「えっ、どうしたんですか、急に・・・」

「水を差すようだけど、もし投資で得た利潤を生活費に充てようと思ってるなら、やめたほうがいい」

「なぜですか?」

「利潤は次の投資にまわされるからこそ、複利効果が活かせられるんだ。たとえ売却益なり配当金を得たとしても、それは再投資にまわすべき。つまり、使わないのが大前提なわけ」

配当金を使う = もとのお金を削っている!?

「ええっ!利益が出ても、使っちゃいけないんですか……」

「うん、使わないほうがいい。いま、銀行の窓口なんかで、『毎月分配型ファンド』が売られているけど、あれなんてもってのほか」

「毎月分配型?・・・なんですか、それ?」

「毎月、決まった額の配当金が分配される商品のことだよ。たとえば、Mさんに毎月決まった額のお金が入ってきたらどう?安心感やお得感があるような気がしない?」

「あります!不動産収入みたいに、毎月、お金が入ってくるとうれしいです」

「でも、それ、ホントは複利効果を減らしてるだけなんだよ」

「??どういうことですか?」

「要は、複利の場合、元本+利息でお金がどんどん増えていく仕組みなのに、配当金が分配されてしまうと、もとのお金を削っていることになるから、あまり複利の恩恵を受けられないんだ(図表)」

[図表]複利効果が減る仕組み

「えっ・・・それは困りますね。つまり目先のお金としてはもらえるけど、元本は増えていないってことですよね」

「そうなんだ。しかも、毎月分配し続けるから、無理して運用しようとして、失敗するファンドもある。結果的に元本が減ってしまうことも少なくないんだ」

「そういう背景も知っておかないと、すぐにお金がなくなりそうですね」

「結局、高い利率、複利で、長期運用するのが投資の鉄則なんです。元本をどんどん増やしていくのも重要。最初のうちは、単利も複利も、あまり違いがないように感じるかもしれないけど、時間が経つと、目に見えて差が出てくるわけだからね。短期の売却益をそのつど使ってしまったら、大きく増えないんだよ」

「増えた分、使っていいと思っていたから残念です・・・」