今回は、配偶者の所得に応じて認められる「配偶者特別控除」の概要について説明します。※本連載は、税理士法人恒輝・代表社員で税理士の榎本恵一氏、渡辺人事経営研究所・所長で特定社会保険労務士の渡辺峰男氏、人事戦略研究所・代表で社会保険労務士の吉田幸司氏、YMG林会計グループ・代表で税理士の林充之氏の共著、『知って得する年金・税金・雇用・健康保険の基礎知識 2017年版』(三和書籍)の中から一部を抜粋し、働き盛りの会社員が知っておきたい「税金」の基礎知識について解説します。

「配偶者特別控除」を受けるための要件は4つ

配偶者控除とは別に配偶者特別控除があります。この配偶者特別控除は、配偶者の合計所得金額(※1)が76万円未満で配偶者控除を受けられない場合に、配偶者の所得に応じて認められる場合があります。

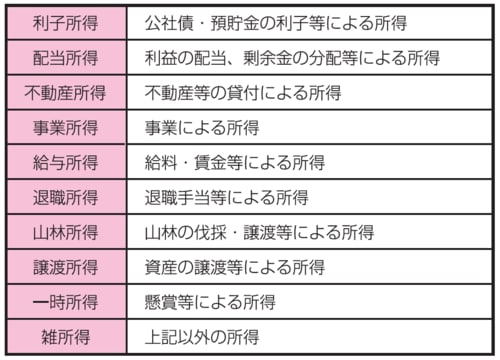

(※1)合計所得金額とは、各種所得(10種類)の(収入−必要経費)の合計額です。

[図表1]各種所得について

<配偶者特別控除を受けるための要件>

①控除を受ける年のその人の合計所得金額が1千万円以下であること。

②配偶者が次の6つのすべてにあてはまること。

イ)法律上の配偶者であること。

ロ)納税者と生計を一にしていること。

ハ)青色申告者の事業専従者として給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと。

ニ)ほかの人の扶養親族となっていないこと。

ホ)年間の合計所得金額が76万円未満であること。

ヘ)控除対象配偶者にあたらないこと。

配偶者特別控除を、夫婦でお互いに受けることは不可能

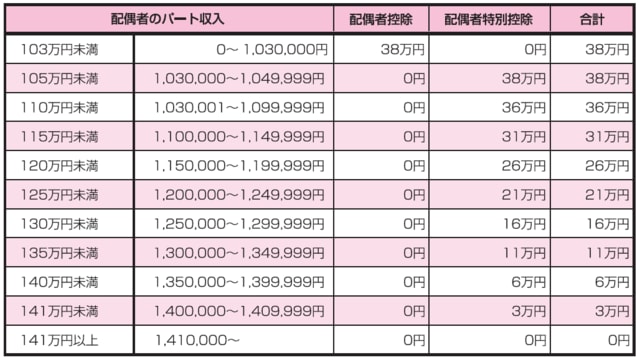

配偶者特別控除額は最高で38万円です。配偶者の合計所得金額が40万円以上の場合には、その合計所得金額に応じて控除額を調整する仕組みになっています。配偶者の合計所得金額に応じた控除額になっています。配偶者の合計所得金額に応じた控除額は、以下の表のようになっています。

[図表2]配偶者控除・配偶者特別控除額早見表(国税)

[図表3]配偶者のパート収入と税金(地方税)

<配偶者特別控除は夫婦でダブルはダメ>

①サラリーマンの配偶者特別控除は年末調整で受けることができますので、「給与所得者の保険料控除申告書兼配偶者特別控除申告書」を勤務先に提出してください。

②配偶者特別控除は、夫婦の間でお互いに受けることはできません。

税理士法人恒輝 代表社員

株式会社ウィズダムスクール 代表取締役

税理士

ファイナンシャルプランナー

日本人事総研グループ加盟人事コンサルタント

1963年、東京都生まれ。1986年、専修大学商学部会計学科卒業。2000年、産能大学大学院経営情報学研究科経営情報学専攻修了(MBA)。

最近では、企業に対する分かりやすい決算診断の提案と個人に対するライフプランの重要性を説くセミナー活動に情熱を燃やし、起業家の応援を行っている。

著書として『負けない!』(マンガ)、『税務会計論』(共著)、『一般社団法人・財団法人の法務と税務』(共著)、『企業を支える人々へのメッセージ』、『勝経営と三遊亭金時のおもしろ経営塾』(マンガ)、『経営者会計論』(共著)、『税務会計の基礎』(共著)、『経営コーチ入門』(共著)、『その時、会社が動いた』(共著)、『経営コーチ』『ワーク・ライフ・ハピネス』(共著)、『社長、ちょっと待って!! それは労使トラブルになりますよ!』(共著)など。

著者プロフィール詳細

連載記事一覧

連載働き盛りの会社員が知っておきたい「税金」の基礎知識

渡辺人事経営研究所 所長

特定社会保険労務士

日本人事総研グループ加盟人事コンサルタント

1961年、岡山県生まれ。関西大学商学部商学科卒業。現在、社会保険労務士業に加え、「応援します。良い会社づくり!」をモットーに、人事・労務、財務、金融等の経営に関する幅広い知識で経営計画策定、人事諸制度策定・運用指導などのコンサルティングを行うかたわら、各地で講演活動、研修事業を行う。

著書として『自己責任時代のサバイバルブック』(共著)、『社長、ちょっと待って!! それは労使トラブルになりますよ!』(共著)。

著者プロフィール詳細

連載記事一覧

連載働き盛りの会社員が知っておきたい「税金」の基礎知識

人事戦略研究所 代表

社会保険労務士

日本人事総研グループ加盟人事コンサルタント

1964年滋賀県生れ。大谷大学文学部社会学科卒業。人事制度の構築、運用、労務管理指導、就業規則等の作成・運用指導、助成金活用指導・手続き代行、社会保険・労働保険の手続き代行、社員研修、能力開発のための個別指導、経営指導、各地での講演活動等を行う。また、滋賀県産業支援プラザ、福井県産業支援センター、各地の商工会議所等の公的機関の登録専門家として地域の中小企業への経営指導にあたっている。

著書として『自己責任時代のサバイバルブック』、『社長、ちょっと待って!! それは労使トラブルになりますよ!』(いずれも共著)。

著者プロフィール詳細

連載記事一覧

連載働き盛りの会社員が知っておきたい「税金」の基礎知識

YMG林会計グループ 代表

林充之税理士事務所 所長

税理士

1961年、神奈川県生まれ。法政大学経済学部卒業、山梨学院大学大学院公共政策研究科修了。現在、YMG林会計グループ代表として、財務分析を中心にした経営相談を数多く手がける。起業家支援にも力を注いでおり、多くの起業家の「経営コーチ」としての信頼も厚い。また、相続・事業承継においても幅広い相談を資産家の方々の「相続コーチ」として数多くの実績を持ち、経営と資産税の両方のニーズにお応えする幅広いコンサルティングが特徴。講演実績も豊富で判りやすい語り口が好評。

著書として『ときめき会社法』(共著)、『経営コーチ』(共著)、『経営コーチ入門』(共著)『その時、会社が動いた』(共著)、『社長さん今が決断の時です』(共著)、『サラリーマンのための相続トラブル対策』(共著)、月刊税理「この資産にはこの評価」など。

著者プロフィール詳細

連載記事一覧

連載働き盛りの会社員が知っておきたい「税金」の基礎知識