会社でコインを「装飾物」とした際の会計処理とは?

会社オーナーが応接室などに飾るため、アンティークコインを購入するというケースもあります。その場合の会計処理についてご紹介します。

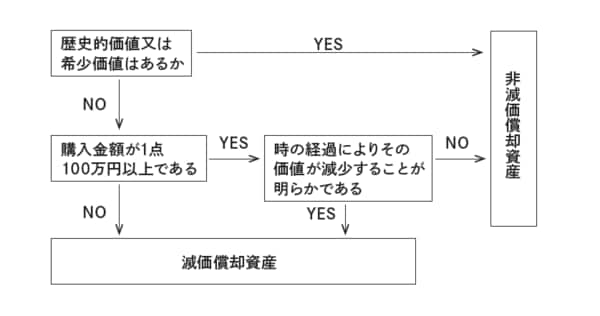

アンティークコインのような美術品に関する会計処理は、以下のフローに従って判断を行います。

[図表]美術品における会計処理のフロー

なお、購入したアンティークコインに歴史的価値や希少価値が無い場合、100万円未満のものであれば減価償却ができます。この場合、時の経過によりその価値が減少することが明らかなものとは、具体的には次の要件を全て満たすようなものを指します。

①ロビーやホールのような不特定多数の者が利用する場所の装飾・展示用であるもの

②移設することが困難で当該用途にのみ使用されることが明らかなもの

③他の用途に転用すると仮定した場合に、その設置状況や使用状況から見て美術品等としての市場価値が見込まれないもの

上記は個々のケースにより違いますので、やはり専門家のアドバイスを仰ぐのが得策でしょう。なお、アンティークコインの「歴史的価値」「希少性」に期待して購入する場合には、①〜③のいずれにも当てはまらないのではないでしょうか。

評価額は「売買実例価額」「精通者意見価格」を参考に

時折、「趣味で保有しているアンティークコインは相続税の対象にならない」とお考えの方がいらっしゃいます。相続税のルール上、どのように判断されるか整理します。

シンプルに考えて、相続税の計算において、財産的価値があるものは全て相続税の課税対象となります。アンティークコインも例外ではなく、亡くなった個人がアンティークコインなどの書架骨とう品を収集していた場合、相続税の対象となり、相続税がかかります。

みなさんが気にされる評価について、私が税理士に問い合わせたところ、相続発生時点の時価で行うというのが正確なようです。つまり、いくらで買ったか? というのは関係なく、今現在(相続発生時点)の評価額はいくらか? ということで相続税の評価を行うわけです。

さて問題となるのが、相続発生時点での評価額の決め方です。これに関して、相続税の財産評価方法を定めた通達には、『「売買実例価額」、「精通者意見価格」等を参考にして評価して下さい』と書かれています。

「売買実例価額」とは、市場で売買される場合の価格や類似品が市場で売買される場合の価格を言います。「精通者意見価格」はアンティークコインを扱っている業者や鑑定人等の専門家による評価を言います。判断が難しいものは、複数の専門家に評価を聞いてみるのもいいかもしれません。

なお、専門家の評価の際に必要となる鑑定料は相続税の計算において控除できませんのでご注意下さい。