安易な円安誘導の反動で、急激な円高を招く可能性も

今回はサンフランシスコ・ベイエリア不動産情報から若干離れて、米国不動産投資に関して、日本人が陥りがちな投資判断について日米比較で解説します。今回取り上げるテーマは、為替相場、および経済成長(所得増加)の担い手の有無についてです。

現状の為替相場が、日本人の投資判断に与える影響は大きいと筆者はみています。アメリカ人とは違った投資感覚を持って、米国不動産に対して投資判断しているわけです。持続的に成長を遂げている米国と、「失われた(経済成長がなかった)20数年」下の日本の状況が、為替相場に十分に反映されているとは言えません。

お気づきの方も多いと思いますが、ここ最近、東アジアからの訪日観光客が急増しています。これは地域の街おこし効果もさることながら、やはり東アジア諸国の成長(所得増加)によるものと、日銀(日本政府)の円安誘導によるものと考えています。

一言でいうと、誰もが認めたくないことだと思いますが、香港・台湾・韓国・中国・タイ等の東アジアと日本は、経済的にはほぼ同レベルになったと言わざるを得ません。

かつて大企業と言われたサンヨー・シャープのような製造業、また、いくつかの有名な不動産プロジェクトが、次々と東アジア諸国の資本傘下になっていく様を見るのも珍しくなくなりました。

一方、日本から米国への投資は、不動産に限らず為替相場が大きな障壁となっています。本来20数年デフレが継続すれば、購買力平価的には円ドル相場は円高になっておかしくありません。たとえば、筆者が20年前依頼していたカリフォルニア州の弁護士費用(米国の場合時給で払う)は、その当時時給200米ドル前後でした。

その事務所は規模も大きくなく、時給も平均以下だったことでしょうが、現在、同様の規模の事務所へ依頼すれば、時給400米ドルはくだりません。つまり米国でのインフレと、日本でのデフレを相殺するような為替相場は、1米ドル50円以下ということになります。

現実は1米ドル110円前後であり、半値八掛けの価値まで日本円は割安になっていると言えます。

日本人の立場からすると、東アジアにいる分には(所得が同様なレベルなためか)あまり違和感を覚えませんが、米国に行くとすべてのものが高く感じてしまうのは、ごく自然のことになってしまいました。

サンフランシスコ・ベイエリアでランチを食べると10米ドルはくだらないですし、クオリティに比しホテル代の高さに驚く方も多いでしょう。特に日本から来た投資家の方には、築年数やメンテ状況の割には不動産価格も高価なため、なおさらそう感じてしまうようです。

当然のことながら、全米各地の物価はまだら模様ですが、一般的に東海岸と西海岸は物価が高く、むしろ経済成長が緩やかな内陸部は高くないと感じることでしょう。

もし仮に、日本も米国同様の経済成長(インフレ)が実現していたら、今の為替相場は極めて適切と言えたでしょう。平均所得が倍以上になっていたはずですから。

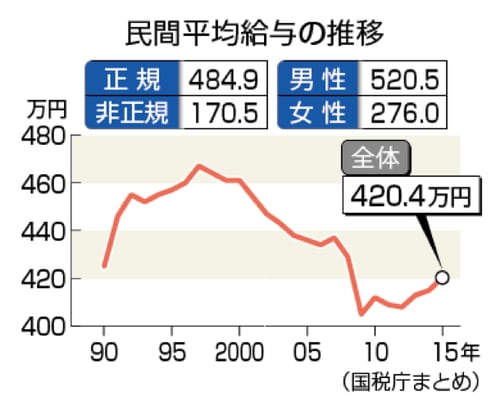

日本政府がアベノミクスで経済を成長させるということで、マイナス金利と量的な金融緩和を実施し、意図的な長期金利の低め誘導で設備投資を促そうとしているのですが、リーマン危機からの立ち直りは確認できるものの、上昇トレンドに転換したとするには時期尚早と言えるでしょう。むしろ、下降トレンド上に軌道があると言った方がよいかもしれません。

そして、もう少しきめ細かに見てみますと、2012年12月、安倍政権が誕生した当時84円台だった円ドル相場が、今や現在111円前後まで円安になりました。なんと32%程度の通貨安です。

一方、その間平均給与は数パーセントしか上昇していません。米ドルベースで換算して比較すれば、平均給与は20数パーセントの目減りになるわけです。

為替相場が、あたかも日本経済成長を先取りしたかのように円安となっている事実には、注意が必要でしょう。仮に経済成長が実現できなかった場合の反動は、まず為替相場に反映されることになるかもしれません。

安易な円安誘導は、金融緩和とともに大変な劇薬であることを決して忘れてはなりません。円安と金融緩和は経済成長への自助努力を放棄しかねない、大変心地よい「ぬるま湯(ゆでガエル)状態」を作り出しているからです。

国内外で成長を取り込む投資を本格的に実施しない限り、為替相場は円高に逆戻りとなってしまう危険性が秘めていることを忘れてはいけません。

官僚主導による技術支援…構造的な欠陥を多く抱える

それでは次に、経済成長(地域雇用と所得増加)の担い手である、成長産業の存在を日米比較で見ていきましょう。経済成長の一部をなす個人消費は、所得増加によって生み出されるため、地域には必ずコアとなる成長産業の存在があります。

サンフランシスコ・ベイエリアで言えば、SNS・IT・ヘルスケア等のテクノロジー産業が地域経済を牽引してきました。1980年代までは、日本も高い技術力を持つ製造業の存在が日本人の成功体験を引き出しました。

今回トランプ大統領を支持した「ラストベルト」といわれている地域は、1・2次産業が中心の地域です。グローバル化の影響で、時計の針が止まってしまった地域であると言わざるを得ません。

山口栄一氏著『イノベーションはなぜ途絶えたかー科学立国日本の危機』(ちくま新書、2016年12月発行)によると、(そもそも論文の絶対数として米国に大きく水をあけられていますが)日本では2000年初期をピークに、科学者による研究テーマの絶対数が減少している一方、米国・中国・韓国等は右肩上がりを続けているとのことです。

科学者による研究開発は、最先端技術として孵化させるベースとなりますが、米国では政府支援によって「ベンチャーからテクノロジーが生まれる」が主流になる一方、日本では「失われた20数年」の間に、「大企業からテクノロジーが生まれる」という法則を維持できなくなりました。

米国では、ベンチャーに対する投資が民間投資を促すべく、政府主導で目利きとしての科学者によって行われてきた歴史がありますが、日本では目利きになりえない官僚による主導が行われています。

過去の実績重視という殻から抜け出せないがために大企業に頼るしかなく、技術を持たない零細・中小企業による補助金獲得合戦が、役人に近いコンサル周辺で起こっているわけです。

この影響で、日本はヘルスケア分野では技術後進国になりさがり、貿易収支が3兆円の赤字となっている事実はあまり表沙汰になっていないようです。ここでいくら円安誘導したところで、画期的な効果と安全性が望めない新薬を買う諸外国がどれほどあるのでしょうか?

同様な現象がIT(エレクトロニクス)業界で起こり、ついには自動車業界にも押し寄せようとしています。

筆者がPEファンド時代に投資をしたバイオベンチャーの創業者は、日本人の発明家であったにもかかわらず、厚生労働省が起業家とそのベンチャーに対して過去のトラックレコードを重視したがために、いいものであっても新薬としての認可を下しませんでした。

その後、一念発起して米国へ渡り研究の拠点を移したのち、米国当局が新薬の効果と安全性をスムーズに認め、新薬として認可しました。ほどなく、日本の厚生労働省が米国当局にならい追認したことは大きく取り上げられていません。

今は、その米国法人が米国ナスダックに見事上場しており、創業者は莫大な創業者利益を手にしました。日本で起業してじっとしていたら、日の目をみることなく終わっていたことでしょう。

これは、日本政府の技術に対する支援体制に、構造的な欠陥があるという実例と言えるでしょう。

立ち戻って、不動産価値向上は地域の経済成長なしには実現できません。逆をいえば、成長する地域市場で不動産投資を行うべきなのは当たり前のことです。サンフランシスコ・ベイエリアにどういう産業があるか、ロサンゼルスはどうか、東海岸・内陸部はどうか・・・。

不動産は物件個別の事情により価値も大きく変わりますが、長い目で見れば稼ぐ人がより多く集まる場所を見つけ、将来の需給状態を予測する等、マクロ的なアプローチしていくべきでしょう。