被相続人を被保険者に、相続人を契約者と受取人に

前回の続きです。

北井 もう一つ、最近ときどき利用されている方法に、「被相続人を被保険者に、相続人を契約者と受取人にする」というものがあります。

相子 えーと、その場合も被保険者である被相続人が亡くなると、保険金が相続人に支払われるのは同じですよね。違いはどこにあるのでしょう?

北井 異なるのは課税されるのが所得税だということですね。被相続人が契約者の場合、保険金は「みなし相続財産」となり相続税が課税されますが、相続人が契約者となり保険料を支払っている場合には保険金は「一時所得」となり、所得税の対象です。

相子 でも、相続人である子供が保険料を支払うのなら、あまりメリットがないように思えるのですが。

暦年贈与の活用で相続財産を減額

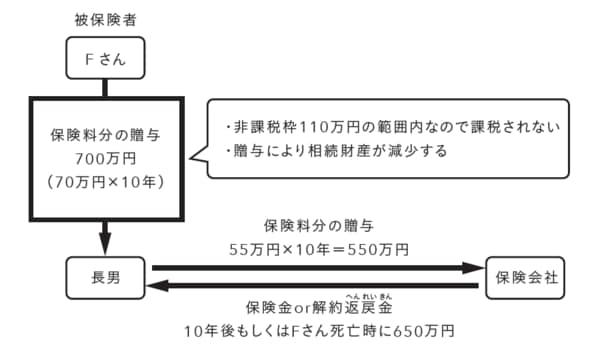

北井 保険料については毎年、暦年贈与で被相続人から贈与するのです。110万円の非課税枠内なら税金はかかりません。では、Fさんを被保険者とする死亡保険金650万円の生命保険契約を長男が結んだ場合にどうなるのか見てみましょう。

相子 Fさんのケースならどのくらい節税できますか?

[図表]被相続人を被保険者にして、相続人を契約者と受取人とした生命保険の節税活用

北井 Fさんのケースで損得を計算する場合には、3つの要素を考えるとわかりやすくなります。「①生命保険の利息」「②暦年贈与による節税」というプラスと、保険金を受け取るときに支払う「③所得税」というマイナスです。

相子 利息が100万円つき、暦年贈与をすることで210万円の相続税の節税になり、保険金を受け取るときには1万2500円を支払うんですね。

北井 はい。差し引きすると、100万円+210万円-1万2500円となり、308万7500円分得をすることになります。

[ 生命保険を利用した節税の例 ]

①生命保険金の利息( 保険金-保険料)

650万円-550万円=100万

②暦年贈与による節税(相続財産から減少した金額×税率)

700万円×30%※=210万円 ※税率は仮に30%を想定

③所得税額(一時所得×税率)

25万円※※×5%(税率)=1万2500円

※※一時所得 =(保険金-保険料-特別控除)×1/2

=(650万円-550万円-50万円)×1/2

=25万円