上半身と下半身に分かれている会社の財産

貸借対照表の左側には、実にたくさんの名前が並んでいます。現金や預金は当然のこと、材料や商品、下を見れば、不動産(土地、建物)、有価証券、○○○権など、難しい単語が目につきます。

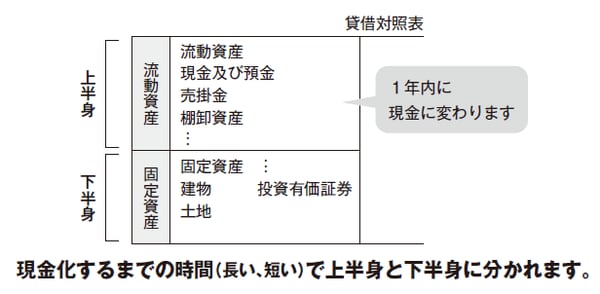

資産は会社の財産です。基本的に価値があって、お金に変えられるものです。ただし、すぐにお金に変わるものもあれば、お金に変わるのに時間がかかるものもあります。このスピードの違いによって、資産は、上半身と下半身に分かれています。

【図表1】資産は上半身と下半身に分かれます

資産の上半身には、すぐにお金になる財産が並んでいます。現金を筆頭に、売掛金、受取手形、材料、商品、製品……聞きなれない言葉もありますが、これらは、比較的すぐに、お金になるものです。

一方、資産の下半身に並んでいる財産は、お金に変えるのに、時間がかかるものです。

そして上半身は「流動」、下半身は「固定」と呼ばれます。

・流動資産……お金が流れるように動くもの

・固定資産……お金が固まって定まって動きにくいもの

流れるか?固まるか?その分岐点は「1年」です。

つまり、お金になるのに1年以内のものを流動資産、1年超かかるものを固定資産と、呼んでいるのです。

決算日から数えて1年を基準にし、上半身(流動)と下半身(固定)に分けるのが、貸借対照表のルールなのです。

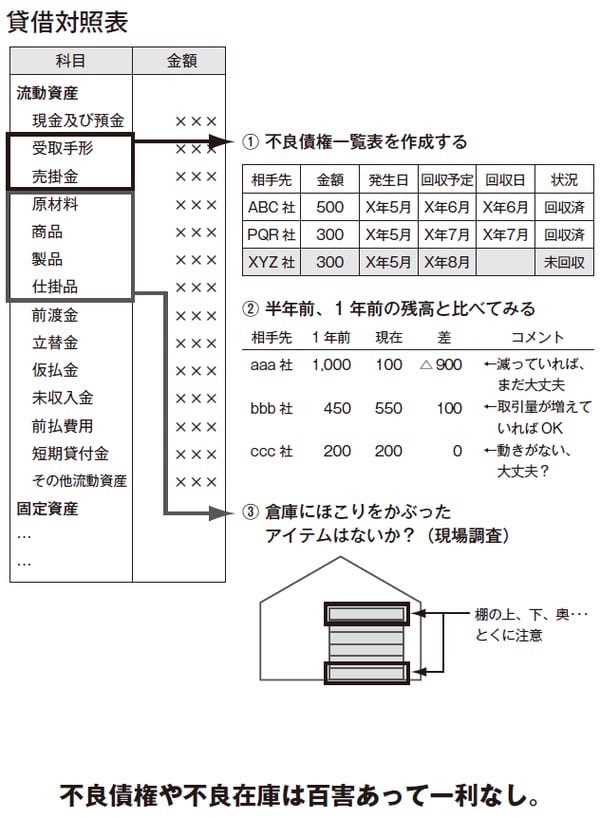

回収できない不良債権には価値はない

資産は「価値があってお金に変えられるもの」といいました。でも、実は、お金に変えられないものもあります。例えば、決められた回収期日になっても、回収ができていない売上債権(売掛金、受取手形)です。

お客様は、お金を払ってくれるからこそ、お客様なのです。回収できない不良債権には価値はありません。また、季節商品、一時流行したデザイン、キャラクター商品などの在庫についても、時間が経てば、必ず売れなくなります。

つまり売れない在庫(不良在庫)にも価値はないのです。

不良債権や不良在庫は、早く処分したほうがよいのです。

【不良債権が発生する会社の代表例①】

①「とにかく売上をあげろ!」という売上至上主義の会社

→「営業は売るまでが仕事」「売った後は知らない」という意識

【対策】代金を回収しない限り、売上として認めないこと

②営業マンが卑屈になっている会社

→督促をうるさく言って、お客様に怒られるのが怖い

【対策】「代金を払ってもらって、初めてお客様になる」と考えること

【不良債権が発生する会社の代表例②】

③営業マンがお人よしの会社

→「すぐに払いますから」という言葉を鵜呑みにして、だまされる。

【対策】未収金の回収手順をルール化しチェックすること

④当事者意識の弱い会社

→回収できなくても、どうせ会社のお金だからいいや!という意識

【対策】未収金があれば人事評価で営業マンの評価を下げること

【図表2】不良資産を見つけて。処分しよう