ゴールドオンライン新書最新刊、Amazonにて好評発売中!

データで読み解く「日本経済」のリアル【エンタメ・スポーツ・事件編】

宅森昭吉(著)+ゴールドオンライン(編集)

データで読み解く「日本経済」のリアル【季節&気象・マインド・おもしろジンクス編】

宅森昭吉(著)+ゴールドオンライン(編集)

富裕層の資産承継と相続税 富裕層の相続戦略シリーズ【国内編】

八ツ尾順一(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

株価の高い企業ほど重くのしかかる相続税

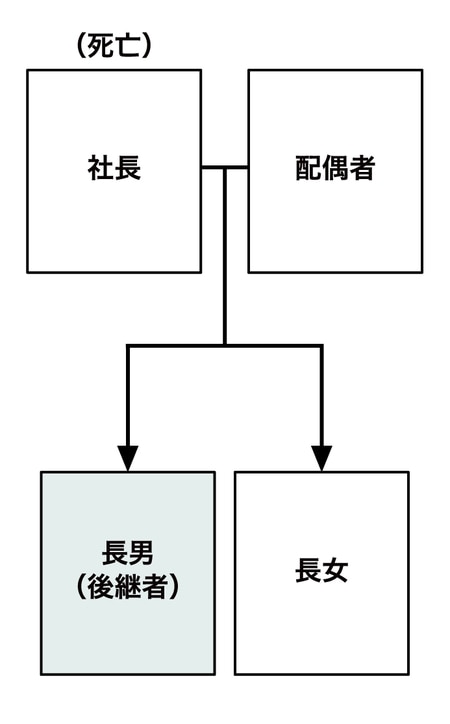

経営者が亡くなった際、後継者は相続税の申告・納付を行う必要があります。特に、長年の経営努力により企業価値が高まっている場合、自社株の評価額が大きくなり、その分、相続税の負担も膨らみます。

非上場企業の株式は市場で自由に売却できないにもかかわらず、高額な相続税が課されるため、納税資金を捻出するために株式の一部売却や借入を余儀なくされ、結果として経営の安定性が損なわれるケースも少なくありません。

株価30億円企業の相続税を試算

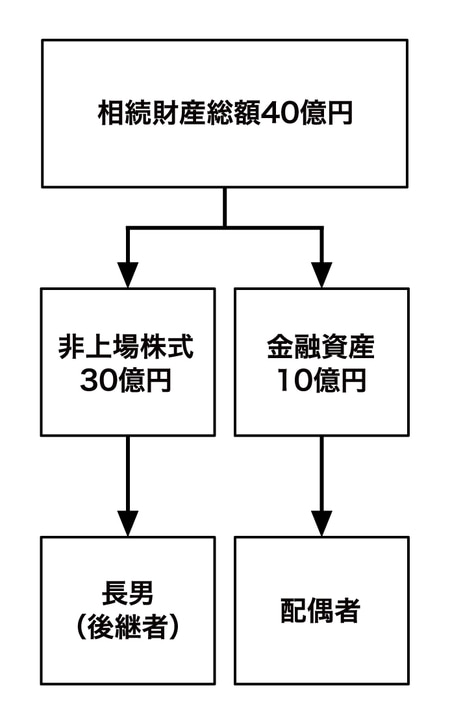

ここでは、相続税の計算を簡略化するため、次の前提で試算します。

相続財産は、

・非上場株式の評価額:30億円

・金融資産:10億円

の合計40億円とします。

この場合、基礎控除額は次のとおりです。

したがって、課税対象となる財産額は、

40億円-4,800万円=39億5,200万円

となります。

法定相続分に基づいて相続税を計算すると、以下の結果となります。

・配偶者分

39億5,200万円 ÷ 2 = 19億7,600万円

19億7,600万円 × 55% - 7,200万円 = 10億1,480万円……①

・子ども分(2人)

19億7,600万円 ÷ 2 = 9億8,800万円

9億8,800万円 × 55% - 7,200万円 = 4億7,140万円

4億7,140万円 × 2人 = 9億4,280万円……②

①と②を合算すると、相続税総額は19億5,760万円となります。これを各人で按分し、配偶者税額控除を適用すると、最終的な納付税額は9億7,880万円です。

すなわち、相続財産が40億円規模であれば、相続税は10億円近くに達する可能性があることになります。

相続税を実質ゼロにする方法とは?

しかし、この相続税を大幅に軽減、あるいは実質ゼロにする方法も存在します。それが、「配偶者の税額控除」と「特例事業承継税制」を組み合わせて活用する方法です。

配偶者の税額控除により、一定範囲まで配偶者にかかる相続税は非課税となります。さらに、後継者が取得する自社株式について特例事業承継税制を適用すれば、その株式にかかる相続税の納税を猶予することが可能です。

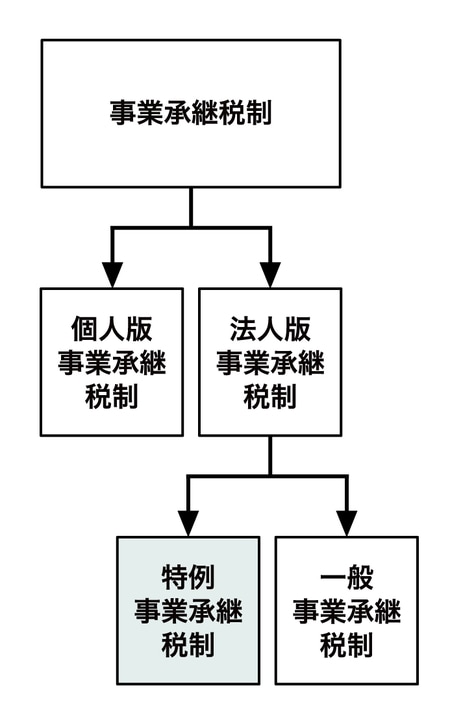

事業承継税制とは何か

事業承継税制は、「中小企業における経営の承継の円滑化に関する法律(経営承継円滑化法)」に基づく制度です。会社や個人事業の後継者が、事業用資産を取得した場合に、贈与税や相続税の納税を猶予する仕組みとなっています。

この制度には複数の類型がありますが、ここで注目したいのが、期限付きで要件が緩和されている「特例事業承継税制」です。

特例事業承継税制の手続きと期限

特例事業承継税制を利用するためには、まず「事業承継計画」を作成する必要があります。この計画には、認定経営革新等支援機関の所見を記載し、令和8年3月31日までに都道府県知事へ提出し、確認を受けなければなりません。

その後、後継者要件や先代経営者要件などを満たしていることを記載した認定申請書を提出します。

贈与の場合:贈与年の10月15日から翌年1月15日まで

相続の場合:相続開始後8カ月以内

都道府県知事へ申請し、認定を受ける必要があります。制度の適用期限は、平成30年1月1日から令和9年12月31日までとされています。

後継者要件の特例的な扱い

後継者要件のひとつとして、相続税の場合は「相続開始前に役員であり、相続開始から5ヵ月以内に代表者となること」が原則とされています。

ただし、先代経営者が60歳未満(令和3年4月1日以後の相続であれば70歳未満)で死亡した場合には、相続開始前から役員である必要はありません。突然の不幸による事業承継にも配慮した特例といえます。

制度が敬遠されがちな理由

特例事業承継税制は強力な制度である一方、実務上の負担が大きいことから、利用をためらう経営者や専門家も少なくありません。

具体的には、

・都道府県知事への「年次報告」

税務署長への「継続届出書」

を、最初の5年間は毎年提出する必要があります。さらに、5年経過後も、税務署へ継続届出書を3年ごとに提出しなければなりません。

税理士からは、「年次報告書や継続届出書の提出期限を長期間にわたって管理すること自体がリスクになる」という声も聞かれます。この点が、制度の利用が広がりにくい要因のひとつとなっています。

八ツ尾 順一

大阪学院大学 教授

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】