ゴールドオンライン新書最新刊、Amazonにて好評発売中!

データで読み解く「日本経済」のリアル【エンタメ・スポーツ・事件編】

宅森昭吉(著)+ゴールドオンライン(編集)

データで読み解く「日本経済」のリアル【季節&気象・マインド・おもしろジンクス編】

宅森昭吉(著)+ゴールドオンライン(編集)

富裕層の資産承継と相続税 富裕層の相続戦略シリーズ【国内編】

八ツ尾順一(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

相続時精算課税制度とは

贈与税には、「暦年贈与」と「相続時精算課税」というふたつの制度があります。

相続時精算課税制度とは、生前に贈与を行った場合、受贈者の選択によって、贈与時には特別な計算方法による贈与税を納付し、その後、贈与者が亡くなった際に相続税として精算する制度です。

この制度は、生前贈与を促進する目的で設けられており、住宅取得や事業資金など、早期にまとまった資金を必要とする若い世代への資産移転を想定しています。

相続時精算課税を選択すると、累計2,500万円までの特別控除に加え、毎年110万円の基礎控除を受けることができます。特定贈与者(贈与をした人)から取得した財産の価額は、この基礎控除110万円を控除した後の金額となります。

なお、この基礎控除110万円については、令和6年1月1日以後の贈与からは、相続税の加算対象外となっています。

受贈者が先に死亡した場合、納税義務は誰が引き継ぐのか

ここからは、相続時精算課税制度を適用した後、受贈者が特定贈与者よりも先に死亡した場合の課税関係について見ていきます。

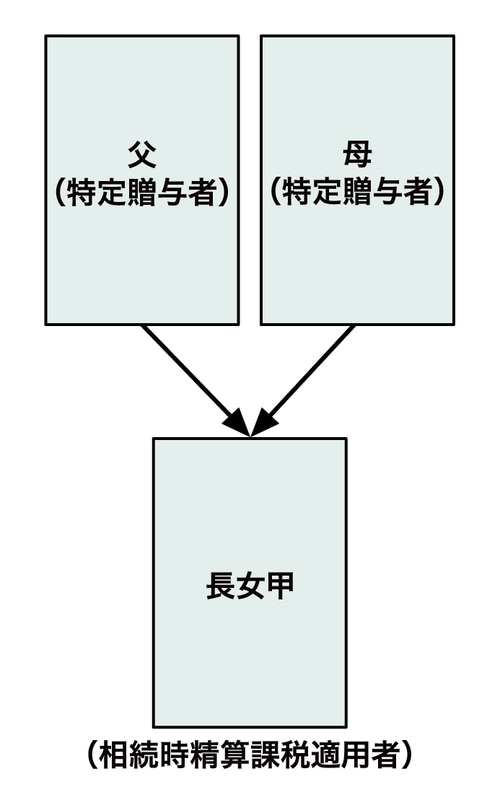

たとえば、長女甲が父と母の双方から財産の贈与を受け、それぞれについて相続時精算課税制度を選択していたとします。

長女甲は独身で子どもはおらず、その相続人は父母のみです。

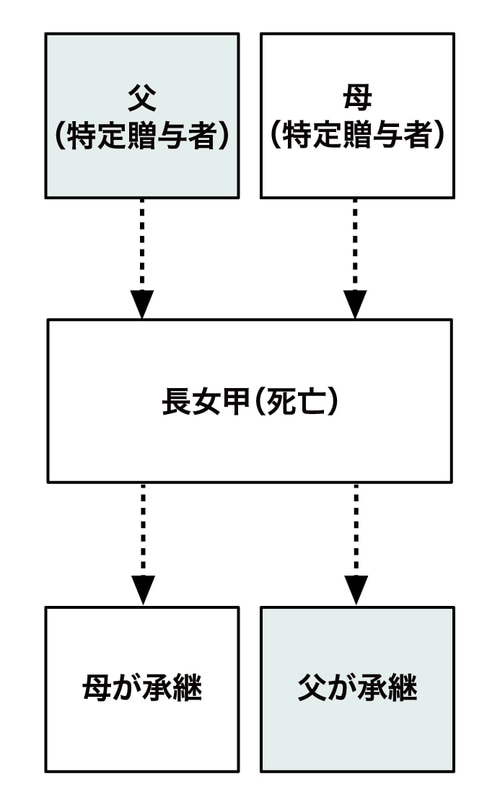

このような状況で、長女甲が父母より先に死亡した場合、相続時精算課税に伴う未精算の税金に関する権利や義務は、誰が引き継ぐのでしょうか。

納税義務は「相手方の親」が承継する

結論から言うと、[図表2]のように、

・父からの贈与に関する納税義務は、長女甲の相続人である母が承継

・母からの贈与に関する納税義務は、長女甲の相続人である父が承継

という整理になります。

法律上の根拠

相続税法第21条の17第1項では、次のように規定されています。

一方で、同条ただし書きでは、以下のように記述しています。

さらに、第3項では、国税通則法第5条の規定を準用することが定められています。

なぜ特定贈与者は承継しないのか

相続時精算課税適用者(本件では長女甲)に子どもがいない場合、民法上、尊属である父母が相続人となります。

しかし、特定贈与者である父や母が、自分自身の贈与に関する納税義務を承継することになると、将来自らが死亡した際に発生する相続税の納税義務を、存命中に履行することができないという矛盾が生じます。

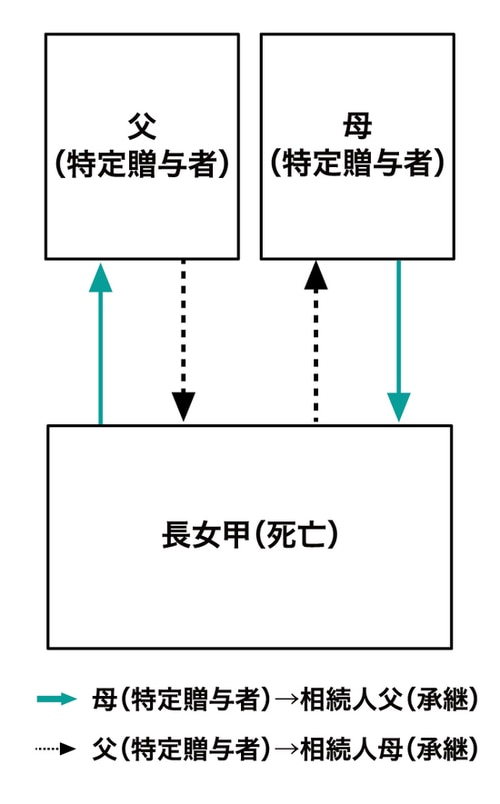

このような不都合を避けるため、法律では、

・自分が行った贈与に関する納税義務は承継しない

・他の特定贈与者による贈与に関する納税義務は承継できる

という整理がされています。

したがって、[図表3]のとおり、

・父から長女甲への特定贈与に係る納税義務は、母が承継

・母から長女甲への特定贈与に係る納税義務は、父が承継

という結果になります。

相続時精算課税制度は、生前贈与の場面だけでなく、受贈者が先に亡くなった場合の承継関係まで含めて理解しておくことが重要です。

八ツ尾 順一

大阪学院大学 教授

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】