退職金原資として生命保険を活用すると・・・

法人化することによってスムーズな財産承継と、さまざまな節税ができることを紹介してきましたが、生命保険を使った節税方法もその一つです。

生命保険といえば、個人についてはこれまでは合計で年間5万円、住民税と合わせても8万5000円の生命保険料控除しかありませんでしたが、平成24年1月以降に契約したものについては、生命保険契約、介護医療保険契約、個人年金保険契約の3つがその対象となり、生命保険料控除として認められるようになりました。

ただ、生命保険契約に限っていえば、これまで住民税と合わせて生命保険料控除8万5000円だったのが、今後は年間最高で4万円、住民税と合わせても最高で6万8000円と減額されてしまい、個人の場合はほとんど生命保険を節税に活用することは難しい状況となりました。

一方、これが法人になると商品によっても異なりますが、支払った保険料の大半が「経費」として計上できることになります。つまり法人に移転した利益を圧縮し、節税へとつながるわけです。生命保険会社も法人契約用の商品をそろえており、全額損金に計上できるものや、2分1のみ損金計上できるものなど、各種さまざまなものが存在します。

こうした生命保険を使うことで、将来的に法人で発生させる役員などの「退職金」の積立金相当額を今のうちから少しずつ費用処理することができます。退職金支払いの時期と生命保険の解約時期を合わせておくことで、法人税の支払いを免れることができます。個人ではこのような仕組みはできませんので、法人化した際には必ず検討すべきことの一つです。

また死亡時に会社から支給する退職金は、相続税の計算上、みなし相続財産として相続税の課税対象となりますが、ここでも「500万円×法定相続人」の金額までは非課税になるために、あらかじめ生命保険に加入しておくのがよいかもしれません。

法人の場合は「当面の運転資金」「借入金返済資金」「事業承継資金」などとして生命保険が必需品にもなっており、そのため政府も法人契約については全額もしくは半額の損金計上を認めている、と考えてよいでしょう。

ちなみに、法人保険のことを初めて聞く方にとってはびっくりされるかもしれませんが、生命保険会社によっては支払われた生命保険料が15年後には95%前後も戻ってくるような商品も発売されています。

例えば、一定の期間を超えると保障額が一定の割合で大きく増えていく「逓増定期保険」には、大きな保障で企業を守り、支払った保険料を全額もしくは半額損金に繰り入れることができ、さらに決算直前に保険料を支払い、損金算入することで、節税効果を得ることが可能なのです。

法人税の圧縮効果が生じる理由とは?

この逓増定期保険を使った社長の退職金プランを考えると次のようなものになります。

現在、50歳の社長の退職時期を15年後の65歳とし、その際に退職金を1億円支払いたいとします。本来であれば定期預金などで毎年ためていく必要があります。そして、15年後に退職金を支払った際に1億円の費用が発生することになります。

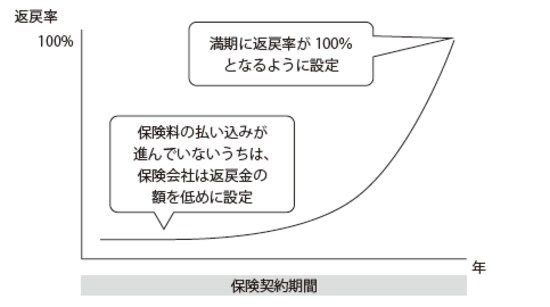

[図表]逓増定期保険のイメージ

これが生命保険を使うとどうなるでしょうか。まずは保険への加入が必要になりますが、この際、15年後に保険の解約返戻率が一番高くなる商品を選択します。また、返戻金額が1億円近くになるように年間保険料を設定してもらいます。保険に入らなければ定期預金に預けていく予定だった部分を保険料として保険会社に支払っていくことになるわけです。

通常だと、この保険料のうち半分は費用となり法人税の圧縮効果が生じます。もう半分は経費にはならず積立金のような形で積み上げられていきます。そして15年後の退職金支払いが発生した場合に、この保険を解約するのですが、退職金1億円という費用の発生とともに、保険の解約返戻金約5000万円が生じることになり、差し引き5000万円の費用が発生することになります。

要は保険に加入すれば、支払時に本来、費用となるものの一部を事前に費用とすることができるようになるのです。

どうせ退職金原資を確保していくのであれば、費用にならない定期預金より、法人税の節税効果がある生命保険のほうがよいと考えられるわけです。