金利の高さに惹かれて投資した人は多いが・・・

外貨建ての商品には為替リスクが伴います。その中身が預金、株、債券、投資信託であれ、すべてがそうです。それらの利回りに大きな影響を与えるのが為替レートです。その点では預金や債券と呼ばれていても、為替商品と理解しておいた方がいいでしょう。

例えば、ブラジルレアル建ての外貨預金が6か月で5%の金利が付くとします。ドルレアルとドル円の為替レートがそれぞれ1ドル3.00レアル、1ドル105.00円の市場レートとします(銀行の手数料や税金は考慮しません)。

100万円を外貨預金にします。レアル円の為替レートは105.00÷3.00=35.00円になります。レアルの金額は、100万円÷35.00=28,571.43レアル、6か月後の利息は、28,571.43×0.05×6÷12=714.29レアルとなります。

6か月後の為替レートが、ドルレアル4.00、ドル円110.00とします。レアル円は110.00÷4.00=27.50円、レアル預金の元利合計を円に換えると、29,285.72×27.50=805,357円になります。

20万円近くの損失です。2万円足らず(714.29レアル)の利息は軽く吹き飛んでしまいました。

この例は為替レートが外貨建て預金にいかに影響するかを示すためのものですが、実際の例でもこうしたことは珍しくありません。ブラジルレアル建ての債券や投資信託でも同じです。

高金利ということで、多くの日本人が金融機関の勧めで大量に購入しました。その結果、レアル円の為替レートが大幅に下落して、損切りを余儀なくされたり、含み損を抱えることになりました。

「先物為替予約」を活用して為替リスクをヘッジ

では、このようなケースではどうすればいいのでしょうか。

為替リスクのヘッジが考えられます。為替リスクをヘッジする代表的な方法は、先物為替予約、外貨債務(この場合はレアル建て債務)を持つこと、それに通貨オプションの購入です(通貨オプションについては次回、説明します)。

なかでも先物為替予約が最も一般的なので、それを使うヘッジの事例を示します。

例えば、6か月のレアルの金利が5%、円が0%(市場金利)とすると、6か月先物の為替レートは34.125(理論値)になります(先物為替レートについては本書『金利が上がらない時代の「金利」の教科書』(フォレスト出版)の第3章「3-4金融市場と為替市場はつながっている」82ページを見てください)。

外貨預金設定と同時に6か月の先物為替予約でレアルを売る場合、元利合計29,285.72×34.125=999,375円になります。計算上の誤差で100万円ちょうどにはなりませんが、理論的には100万円になります。つまり預金設定時に為替リスクをヘッジすると、円の運用(0%)と同じになります。これでは外貨預金にする意味がありません。

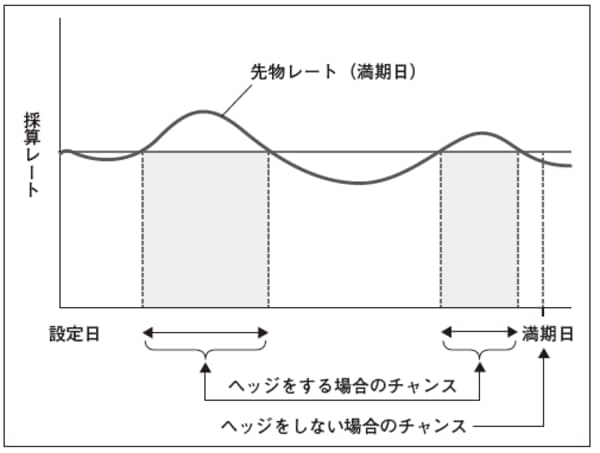

そこでレアル円の為替レートが上昇したタイミングで、満期までの為替リスクをヘッジします。そうすれば儲けが確定します。満期時の為替レートがどうなるかと心配する必要がなくなります。

例えば2か月経過したときのレアル円の直物レートが40.00とします。満期まであと4か月ありますが、このタイミングで先物為替予約をします。この時点での4か月のレアルと円の金利差が5%とすれば先物レートは39.33(理論値)です。29,285.72×39.33=1,151,807円、これで6か月の外貨預金の円の償還額が確定です。151,807円の利益です。

一般的に外貨預金は満期まで持って、満期日の為替レートで円に換えます。変動の激しい為替レートの将来の1日(満期日)だけの水準に損得の運命を託すわけです。これはもうギャンブルです。それに対して先物為替予約は、全期間に渡る為替レートの選択肢を与えてくれるわけです。どちらが外貨預金の成功のチャンスが多いかは自明でしょう。

【図表 外貨預金の先物為替予約によるヘッジ】

ただ、問題は個人が先物為替予約を利用するときの便宜性です。企業は先物為替予約を日常的に銀行と行っています。銀行の手数料(マージン)はあってもわずかです。個人の場合は金額も少額ということもあり、銀行の適用レートはマージンも含めて市場レートとのかい離があります。かい離が大きいと取引をやる気が失せます。その辺を為替リスクとの見合いでどう判断するか。

私はそれでも利益を確定した方がいいと思います。利食い千人力です(利食い千人力=含み益に喜んでさらに利益を追うようなことはしないで、ある程度で儲けを確定させるのが賢明だという相場格言)。

外貨建て債務を同時に持つリスクヘッジ方法もあるが・・・

外貨債務を持つことで為替リスクをヘッジする方法は、資産と負債を同一の外貨で持てば、為替レートが下落して、資産額が下落しても同じ額だけ負債額も減少するので、ネットでは影響は受けないということです。

上記の例では6か月のレアルの借り入れがあれば、レアルの為替レートが下落して外貨預金の損失が出ても、借入額の円価も減るので相殺されます。預金額と等しい借入額なら、フルヘッジということで為替リスクはゼロになります。借入額が半分なら部分ヘッジということになり、損失額が緩和されます。

この方法も企業などでは日常的に行っていますが、個人ではそこまでの機動性はないでしょう。欧州では個人でも外貨建て住宅ローンがポピュラーな国もあるので、こうした方法も選択肢として意味があります。

他には、外貨預金は見込みがないと判断して、早めに解約するのも一つのやり方です。中途解約は適用される金利が下がるので不利になるとの判断もありますが、為替リスクの方がはるかに収益に影響するので、金利要因を解約の判断基準にするのは合理的ではありません。

外貨預金を満期まで持って、満期日の直物レートで円換算して利益を上げた人はたくさんいますが、それは運が良かったからです。金融のスキルで儲かったわけではないことを自覚すべきです。外貨預金を成功させるためには長期保有がいいとアドバイスする人がいます。もちろんヘッジはしません。この場合、無責任か無知のどちらかですので要注意です。

今までは外貨預金を中心に話しましたが、基本的に外貨建て商品全般に当てはまることです。