マイナス金利時代は、資産の運用者にとって受難の時代

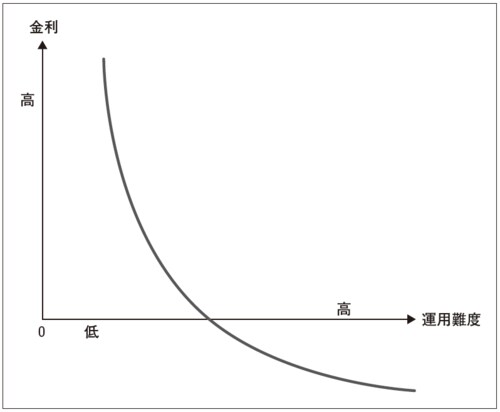

低金利の時代には、安全に運用益を確保するのが難しくなります。というのも、安全資産と言われる国債や高格付けの社債の利回りが低下するからです。

マイナス金利の時代になればなおさらです。

今では安全資産の国債や高格付けの社債などの多くが、マイナスの利回りなっています。満期まで持つと損になります。利回りがプラスの債券でも、以前から見ればかなり利回りが低下しています。つまり資産の運用者にとっては受難の時代です。

それは個人でも、ノルウェーの政府年金基金のような100兆円を超える運用資産を持つ世界最大級の国家ファンド(SWF)でも、総額11兆ドルの外貨準備を運用する世界の中央銀行あるいは財務省にとっても同じです。

個人とりわけ退職者は、支出を控えてその分を運用益減少分の補てんに充てる人もいるでしょう。支出を減らしたくない人で従来の運用益の目標を維持したい人は、これまで以上のリスクを取らなくてはなりません。

ノルウェーの国家ファンドなどの収益は、一部を国家財政に組み入れるため予算化されており、市場環境に応じて収益目標を機動的に下げるわけにもいきません。ということは、従来よりもリスクを取っていくことになります。

ノルウェーのSWFは、以前は債券6割、株4割というポートフォリオを組んでいましたが、2年ほど前に債券4割、株6割に変更しました。日本の年金運用を担うGPIF(年金積立金管理運用独立行政法人)も、従来の安定志向のポートフォリオを変えて、株や海外資産のポートフォリオを増やすことで、つまり一層のリスクを負うことで収益の維持を計ろうとしています。

【金利水準と運用難度】

外貨準備にリスク資産を積極的に組み入れている国も

こうした傾向は、最も保守的で安全志向と思われていた世界各国の外貨準備の運用にも当てはまります。

IMFの調査によれば、過半数の国が外貨準備の運用に関して、従来よりリスクを取っているか、今後取る方針を持っています。

外貨準備運用のためのポートフォリオを組む際に心がけるのは、一般的に、安全性、流動性、収益性の三つです。外貨準備という公的資産ですから、まずは安全資産に、そして何かあるときはかなりの金額の資産でも時間をかけずに売却できる程度の流動性が、その資産市場に備わっていることが必要です。そして運用ですから、収益は当然重要です。

このバランスをどうとるかは国によって異なります。日本は安全と流動性を重視して、ほとんどの外貨準備を米国債で運用していますが、世界ではもっと収益を重視する傾向があります。中東やアジア諸国にはそうした国が多いです。

では、リスクを増やすとは具体的にどういうことでしょう。債券ではより格付けの低いもの、期間のより長いもの、株やコモディティ、未公開株ファンド、為替では流動性の低い新興国通貨などです。つまり、信用リスク、為替リスク、金利リスク、流動性リスクなどを増やすということです。

となると、市場の変動は高まります。結果として運用成績の差が大きくなります。市場変動の高まりはこうした要因に加え、人工知能などを利用した自動売買、HFT(高頻度取引)の広がりで拍車がかかります。いわば市場大変動時代になるわけです。