9月16日~9月22日の「FX投資戦略」ポイント

<ポイント>

・先週の米ドル/円は一時145円台まで急落、この間にレンジ下放れを試したものの、すぐに反転した。今週はその反動から、レンジ上放れ試しが先行しそう。

・FOMC連続利下げが不透明ななかでは米金利に上昇の可能性あり。一方日銀利上げ慎重論を巡り、政界に変化の兆しも。

・米ドル/円のレンジ上放れは微妙との考えから、今週は146~149.5円で予想。

先週の振り返り=レンジ下放れに失敗した米ドル/円

FOMC後に145円台まで急落=米金利上昇ですぐに米ドル反転

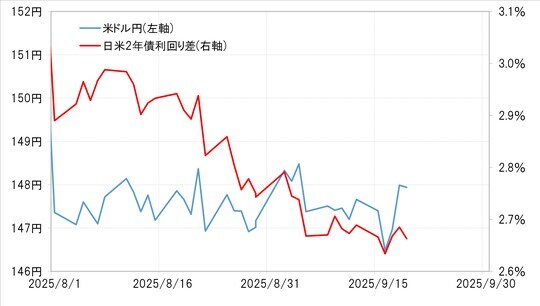

先週の米ドル/円は、17日のFOMC(米連邦公開市場委員会)の後に一時145円台半ばまで急落しました。ただすぐに、すでに1ヵ月以上も続いている146円半ば~148円半ばのコアレンジ内に戻り、レンジの下放れは失敗に終わりました(図表1参照)。

米ドル/円がこの間のレンジ下放れに失敗した理由の1つは、FOMC後に米金利が上昇に転じ、それを受けてこのところ続いていた日米の金利差(米ドル優位・円劣位)の縮小が一巡し、小幅ながら拡大に転じたことでしょう(図表2参照)。

FOMCは0.25%の利下げを決めましたが、これについてパウエルFRB(米連邦準備制度理事会)議長は、保険的な利下げと説明し、次回のFOMC以降の連続利下げはなお不透明な状況にあると受け止められました。

米金利上昇は続くのか?=連続利下げの有無が焦点

マーケットでは、このところのトランプ政権からの執拗な利下げ圧力などから、利下げ幅が0.5%になるなど予想以上にハト派の結果もありうるとの考え方もあったと見られたことからすると、今回の結果は逆に予想以上にタカ派だったのではないでしょうか。

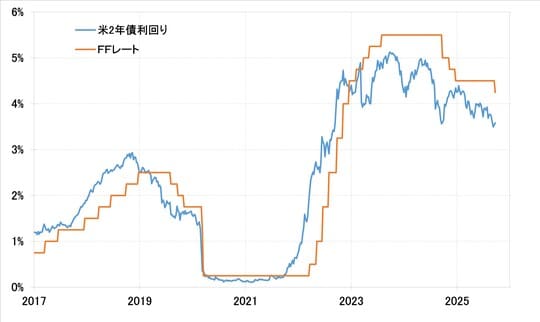

こういったなかで一時3.5%を割れるまで低下した米2年債利回りは、FOMC後は3.58%程度まで反発しました。それでも米2年債利回りは、FFレート誘導目標上限の4.25%をまだ大きく下回っています(図表3参照)。このため10月末に予定されている次回のFOMCで連続的な利下げが行われるかを見極めながら、もしも利下げが見送られる可能性が出てくるならさらなる米金利上昇の可能性もあるでしょう。

ヘッジFの円買いポジションが急減=なお高水準には変わりなし

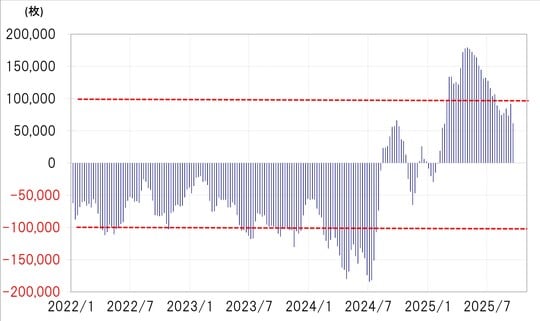

先週、米ドル/円がレンジの下放れに失敗したもう1つの理由としては、ヘッジファンド(以下ヘッジF)などの投機筋が米ドル売り・円買いに傾斜したポジションを比較的大きく減らした影響もあったかもしれません。ヘッジFの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、16日現在で買い越し(米ドル売り越し)が6.1万枚となり、1週間前に比べて約3万枚と大きく縮小しました(図表4参照)。これに伴う米ドル買い・円売り発生が米ドル/円を底支え、その後の反発の一因になった可能性は考えられます。

CFTC統計などからすると、ヘッジFは9月に入り一旦米ドル売り・円買い再拡大に動いた形跡がありました。夏季休暇明けで本格再開したトレードは円高・米ドル安トライだったものの、それがすぐに行き詰ったことから先週にかけて早々にその見直しに動いたといったストーリーが考えられるのではないでしょうか。

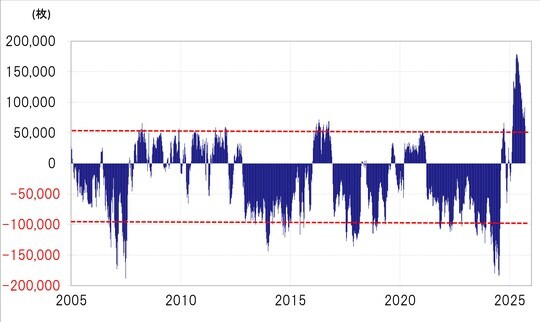

先週にかけて円買い越しは大きく縮小したものの、6万枚という水準は2024年までの実績や、日米金利差円劣位などからするとなお過大な円買いリスクテークに変わりないとも言えます(図表5参照)。このためヘッジFがさらなる円買いポジション縮小に動くかは、短期的な需給要因として注目されるところでしょう。