年齢層が幅広い企業のほうが、年率リターンが高い

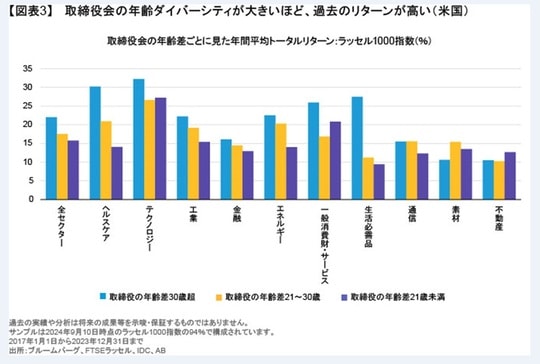

具体的には、ラッセル1000指数の構成企業を取締役の年齢層に従って3つのグループに分類し、2017~2023年の株価パフォーマンスを分析しました※(図表3)。

※ 3つのグループは以下のとおりです。

1.最年長の取締役と最年少の取締役との年齢差が30歳を超える取締役会

2.最年長の取締役と最年少の取締役との年齢差が21~30歳までの取締役会

3.最年長の取締役と最年少の取締役との年齢差が21歳未満の取締役会

その結果、1.の取締役の年齢差がもっとも大きいグループの企業がもっとも高い年率リターンを創出した一方で、3.の年齢差がもっとも小さいグループの企業が創出したリターンはもっとも低いことがわかりました。

この傾向はほとんどのセクターで一貫して見受けられ、イノベーション志向のセクターではより顕著です。創業者が主導する企業とそれ以外の差を調整しても、傾向は同様でした。

取締役会の年齢ダイバーシティは、テクノロジーやヘルスケアなどのR&D集約型のセクターでもっとも価値が高く、素材や不動産などのあまりR&D集約型ではないセクターではもっとも価値が低いようです。

もちろん若さがいつも経験に勝るというわけではありません。取締役の選出においては、その資質がもっとも重要なことに変わりはないと当社は考えています。

とはいえ、複数世代で構成される取締役会が過去数年間にわたり、単一の世代で構成される取締役会よりも高い投資パフォーマンスを上げる傾向があったことは、見逃せない事実です。

取締役会の「年齢層」が、優良株を選ぶ“決め手”のひとつに

取締役会の年齢ダイバーシティがもたらすメリットが明らかになりつつある一方で、この課題に対応する規制やガバナンス・コードはまだ見当たりません。

こうした状況はいずれ変化する可能性が高く、当社としては、企業が取締役会を刷新していくなかでどのように年齢ダイバーシティを考慮しているかを見極めるとともに、こうした考慮がプラス(もしくはマイナス)に作用するセクターをより明らかにしていきたいと考えています。

投資を行う際に検討すべきファクターは数多くあり、取締役会の構成はその1つにすぎません。しかし、取締役会の年齢ダイバーシティが業績指標やリターンの向上と相関関係にあることが明らかになっている以上、投資家は、投資先企業の取締役会の年齢ダイバーシティを注意深く分析すべきでしょう。

日本においても、年齢をはじめ異なる視点から取締役が選出されることで、経営への適切な監督機能が発揮されることを期待しています。

臼井 はるな

アライアンス・バーンスタイン株式会社

責任投資ヘッド

※当レポートの閲覧にあたっては【ご注意】をご参照ください。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~