2025年3月のアジア・マーケット・マンスリー(前半)はコチラ>>

インド<金融市場動向>

⇒株式は底堅い動きへ、ルピーは下落リスク、金利は低下余地を模索へ

【株式市場】

◆底入れを探る展開

決算を発表した生活必需品大手が下落するなど、国内の企業業績動向が嫌気されたほか、米国向け売上高比率が大きいソフトウェア関連企業の株価が軟調に推移し、指数を押し下げた。ただし、今後については、引き続き安定的な経済成長が期待できることや、堅調な企業業績が見込めることなどから相対的に底堅い値動きになると考える。

【通貨】

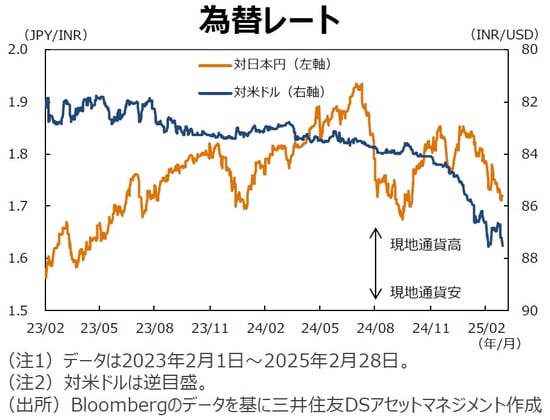

◆ルピーは下落リスク

準備銀行は2月7日に利下げを行い、政策スタンスは中立を維持したものの、景気支援の姿勢が明らかになった。印米金利差の縮小観測はルピー安要因となろう。また、内需が持ち直し局面にあるため、輸入増加を通じて貿易収支赤字が拡大しやすく、この点もルピー安要因である。さらに、米国がインドに対して相互関税を課す方針を明確にしており、この点はインドの輸出下押し圧力となるという懸念からルピー安要因となるとみられる。

【債券(国債)市場】

◆中期的に低下余地を探る動き

インフレ指標安定化の期待もあって長期金利は数ヵ月スパンでもみ合いからやや低下基調の動きが継続している。経済に減速懸念が出るなか、準備銀行は2月に約5年ぶりとなる利下げを実施した。政府による景気刺激策実施にあわせ、準備銀行は景気を下支えするためインフレ動向を踏まえながら金融緩和余地を模索すると想定する。トランプ大統領の政策による米国動向等に応じて債券利回りが一時的に上昇圧力を受けるリスクも残るが、今後も利下げ実施の期待が続くことで、中期的に債券利回りは緩やかに低下余地を探る展開を想定する。

インド<マクロ経済動向・政策>

⇒財政・金融政策の両面から景気支援

◆景気は緩やかな回復局面

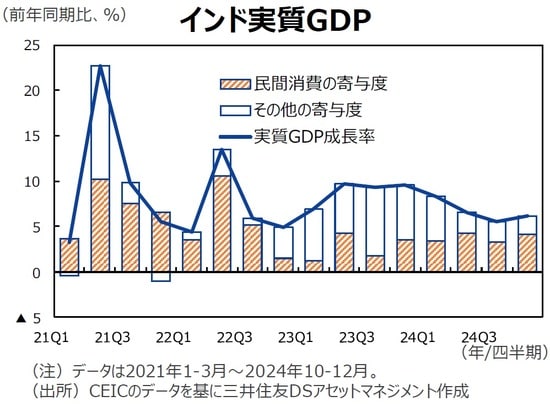

10-12月期の実質GDP成長率は前年同期比+6.2%と、前期の同+5.6%から加速した。需要項目の内訳を見ると、民間消費の寄与度が+3.3ポイントから+4.1ポイントへ加速しており、消費主導の景気回復である。2025年1-3月期には食料品インフレが沈静化しつつあるため、消費持ち直しの動きは続きそうだ。一方、統計局は2024/25年度の成長率見通しの第二次推計値を+6.5%と発表したが、逆算すれば2025年1-3月期の成長率は+7.5%へ加速することになるため、楽観的とみられる。米国による相互関税の要請に起因する不透明感を背景に、ビジネスセンチメントが悪化する可能性があろう。

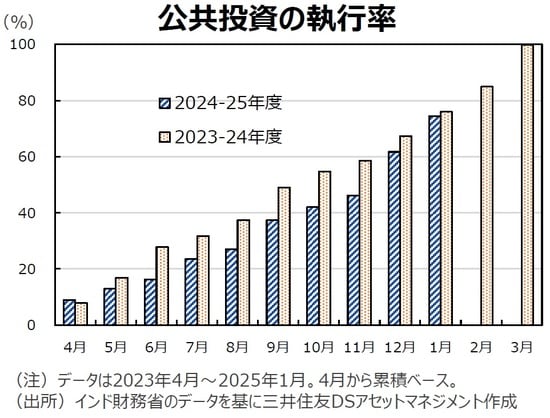

◆公共投資の執行率は順調に進展

2024/25年度最初の10ヵ月間の公共投資の年度予算に対する執行率は74.4%と、前年同期の75.9%に近づいた。最初の3ヵ月間の執行ペースが16.3%と前年同期の27.8%の6割程度にとどまっていた状態から執行率は順調に進展している。この点は投資モメンタムを上向かせる方向に働きやすく、景気にとってはポジティブである。

◆量的な金融引き締め効果に留意

準備銀行のマルホトラ総裁は政策決定発表の2月7日、為替政策の方針を維持すると発表した。つまり、ルピー安に対しては準備銀行がルピー買い介入で対応する方針を維持することになる。ルピー安に歯止めをかけるために準備銀行が積極的にルピー買い介入を行い、その結果、準備銀行の総資産は縮小しやすくなり、量的な金融引き締め効果が示唆される。利下げを行うにしても、ルピー安が進展すれば、ルピー買い介入を通じて量的な金融引き締め効果の方が大きくなり、景気下振れリスクになりうることに留意したい。一方、準備銀行が国債購入などを通じて総資産の拡大を図れば、ベースマネーには拡大余地が広がるものの、量的緩和の観測からルピーは下落しやすくなろう。

ベトナム

⇒株価は上昇へ、ドン下落リスク

【株式市場】

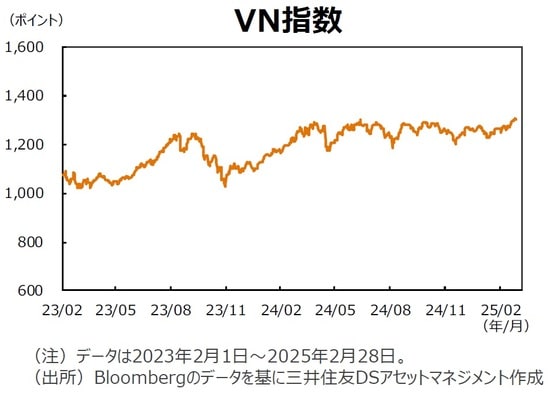

◆レンジ上抜けを試す動き

政府が2025年のGDP成長率目標を8%以上に引き上げるなか、株価は底堅く推移。また、懸念材料とみられていた米国のトランプ米大統領の保護主義的な対外通商政策は、中国に加えて、カナダやメキシコに対して厳しい姿勢を示していることから、ベトナムにとっては成長機会ととらえる見方が支援材料となった。投資戦略としては、海外企業によるベトナム進出の恩恵が期待される銘柄、若い人口構成と所得増加の後押しがある消費関連銘柄、ツーリズム関連銘柄などを長期目線で有望視できそうだ。

【通貨】

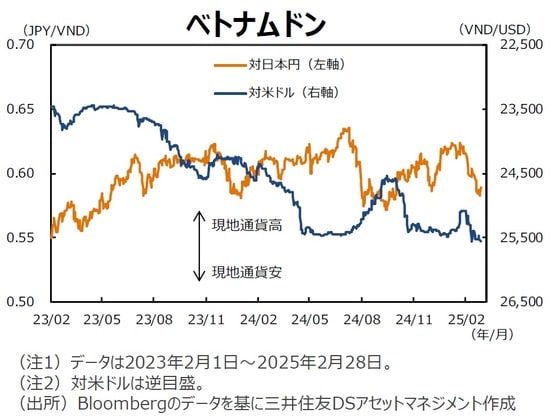

◆ドン下落リスク

米国の2024年の貿易赤字のうち対ベトナム貿易赤字は中国、メキシコに次いで3番目と巨額になっている。トランプ大統領は相互関税を4月2日に導入する方針を示しており、輸出の下押しはドンの下落リスクにつながりやすい。また、リスクオフ局面ではベトナムから誤差脱漏を通じた資本流出ペースが加速化しやすいという特徴もドン下落を促しやすい。

【マクロ経済動向】

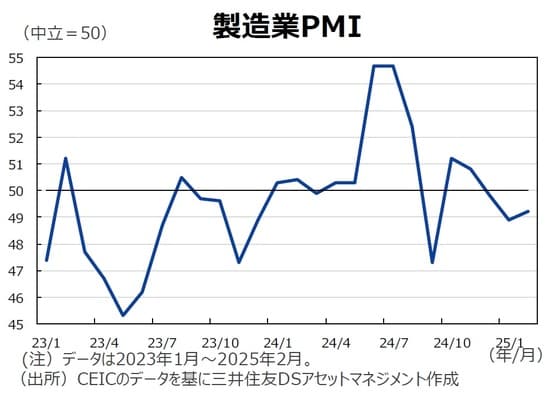

◆センチメントが悪化

2月の製造業PMIは49.2と3ヵ月連続で50割れとなった。12月の50割れは上記の制裁措置への警戒感が主因であり、1月にはテト(ベトナムの旧正月)休暇という季節性要因があった。2月には季節要因の剥落で製造業PMIの改善が見込めるはずであったが、おそらくトランプ大統領による関税引き上げに対する警戒感から、センチメントが改善しにくいのであろう。ハードデータを見ると、1-2月の鉱工業生産は前年同期比+7.2%と、2024年12月の同+8.8%から鈍化したものの、安定圏にあり、実体経済は依然落ち着いている。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧にあたっては【ご注意】をご参照ください。