一次相続の際には「配偶者の税額軽減」が使えるが・・・

前回の続きです。

試算②

一次相続で土地Bを綾乃さんと春樹さんが2分の1ずつの共有で相続したとして、相続税を計算してみましょう。

まず、妻の綾乃さんについては、試算①と同様に相続税はかかりません。春樹さんは、父から土地Bの2分の1を相続し、相続税を約269万円払います。

二次相続のときは春樹さんは母から土地Bの残りの2分の1を相続することになりますが、そのときの相続税は約154万円で済みます。つまり、春樹さんの相続税は、一次相続269万円+二次相続154万円=約423万円になります。試算①の場合の相続税663万円に比べると、約240万円も相続税が少なくて済むことになります。

直樹さんは①と同じように二次相続で母から土地Aを相続しても、全体の課税価格が少なくなるので相続税は約90万円で済むことになります。試算①の場合の相続税197万円に比べると、約107万円も相続税が少なくなるのです。

このように、一次相続のときに「配偶者の税額軽減」が使えるからといって、すべての財産を配偶者が相続するのではなく、一次相続で多少多く相続税を払ってでも子にも相続させておいたほうが、結果として一次相続・二次相続トータルでの相続税が安くなる場合があるのです。

父親が亡くなったときに、「夫婦2人で築いた財産なのだから、まずはすべて母親が相続すればよい」と考える方が多いようです。しかし、相続税のことを考えれば、二次相続の相続税まで視野に入れて、一次相続の分割方法を決めたほうがよいのです。

国はもう一人の「相続人」!?

次に、相続税の納税資金について考えましょう。綾乃さんは相続税がかかりませんが、試算②の方法で相続した場合でも、春樹さんは約423万円、直樹さんは約90万円の相続税がかかります。預金は200万円だけで足りませんし、今後の介護費用等でさらに減る可能性もあります。

そこで、生命保険(徳治さん死亡時の保険金500万円)の受取人を、綾乃さんから春樹さん(保険金400万円)と直樹さん(同100万円)に変更し、この保険金を相続税の納税資金に充てることにしました。もし綾乃さんが受け取った保険金や相続した預金等で、春樹さんの相続税を払ってしまうと、綾乃さんから春樹さんへの贈与となり、春樹さんには贈与税がかかってしまいます。つまり、生命保険を相続税の納税資金として使いたい場合には、受取人は「相続税を払う人」にしておく必要があるのです。

一次相続の分割の仕方を工夫することと、生命保険の受取人を変更することにより、なんとか相続税を払えることがわかり、ホッとした春樹さんと直樹さん。今後は兄弟で協力しながら、父母のことを見ていこうと話しながら帰っていきました。

春樹さん、直樹さんは対策を講じられたのでなんとか納税できそうですが、相続税や贈与税について勘違いしていた、または正しい知識がなかったばかりに、思いのほか多額の税金がかかってしまうことがあります。

「国はもう一人の相続人」です。相続が発生してしまってからでは、できることは限られてしまいます。相続税の特例や生前贈与を上手に活用する、あるいは遺言の内容を工夫することなどにより、相続税が数百万円~数千万円も違ってくる場合があります。相続に詳しい税理士などの専門家に相談しながら、親御さんが元気なうちに相続対策をスタートさせましょう。

【相続のポイント】

★生命保険の受取人は、相続税や代償金を払う人にしておく

事例でみてきたように、生命保険は相続税の納税資金として活用することもできます。その場合、保険金の受取人は相続税を払う人にしておく必要があります。また、生命保険を他の相続人への代償金支払いの資金に充てるなど、遺産分割対策として使うこともできます。代償金とは、たとえば自宅を長男が相続する代わりに、長男から次男へお金を払う、というような場合のお金のことです。この場合にも、保険金の受取人は代償金を払う人にしておかなければなりません。まずは、現在加入している生命保険の契約内容について、相続対策の観点からも見なおしてみましょう。

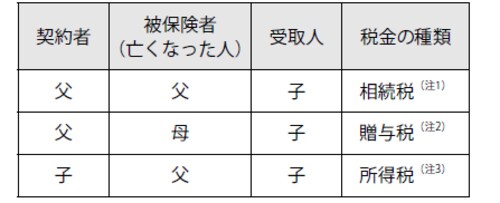

★生命保険の契約形態と課税関係

生命保険は、同じように子が受け取ったとしても、どのように契約していたかによって、上のようにかかる税金の種類が異なります。契約者・被保険者・受取人がそれぞれ誰になっているかを、保険証券で確認しておきましょう。