ノータッチだった父母の財産が減っていた・・・

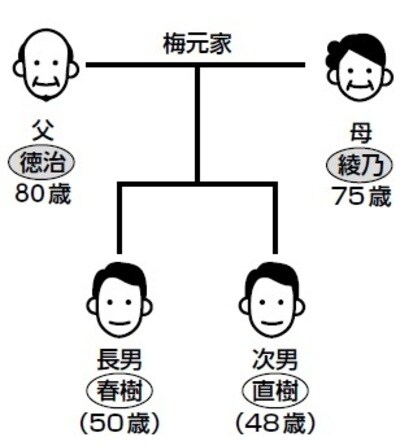

梅元徳治さん(80歳)と妻の綾乃さん(75歳)は、東京都内で夫婦2人暮らし。長男の春樹さん(50歳)は、徳治さんの自宅の敷地内に家を建てて住んでいる。次男の直樹さん(48歳)は、埼玉県で賃貸マンションに住んでいる。孫は6人おり、先月にはひ孫も生まれて2人は大喜び。家族に囲まれて幸せな日々を過ごしていた。

ところが、春樹さんが、最近父母の様子がおかしいことに気づいて2人を病院に連れていくと、徳治さんも綾乃さんも軽度の認知症であることがわかった。徳治さんの預金通帳をみてみると、5年前には2000万円ほどあったはずの預金が、現在は200万円になってしまっていた。驚いて父に話を聞いてみると、自宅のリフォームをしたり、夫婦でたびたび旅行に行ったほか、お金に困っていた親戚を援助してあげたり、これまで苦労をかけてきた綾乃さんに毛皮や宝石を買ってあげたりして、あっという間に預金がなくなってしまったらしい。

春樹さんは、リフォームや旅行のことは知っていたが、父母の財産のことについてはこれまでノータッチだったので、こんなに預金が減っていたとは思わなかった。「もっと早く気づいていれば……」と後悔した春樹さん。次に心配になったのは、相続税のことだ。なにしろ徳治さんと春樹さんの自宅は都内の一等地にある。果たして相続税は払えるのだろうか……?

ある土曜日の午後、春樹さんと直樹さんが相続税の相談をしに事務所にやってきました。父親の預金の激減にびっくりしているお2人のお話を傾聴しつつ、まずは相続税の試算をしてみることにしました。

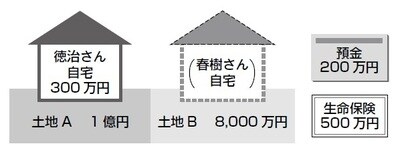

徳治さんの財産は、次のとおりです。

土地A(徳治さん自宅の敷地200㎡)1億円

土地B(春樹さん自宅の敷地160㎡)8000万円

家屋(徳治さん自宅)300万円

預金200万円

生命保険(受取人は綾乃さん)500万円

徳治さんの自宅である土地Aと家屋については、将来的には直樹さんが相続し、春樹さんの自宅の敷地である土地Bについては、春樹さんが相続する予定です。

通称「家なき子」の特例が適用できれば・・・

試算①

相続税について考える際には、父親が亡くなったとき(一次相続)だけではなく、母親が亡くなったとき(二次相続)の相続税まで視野に入れることが大切です。

まず、父親の徳治さんが亡くなって(一次相続)、妻の綾乃さんがすべての財産を相続した場合には、実は相続税はかかりません。なぜならば、第一に、土地Aについては「小規模宅地等の評価減の特例」が使えるからで、評価額は2000万円になります。この特例は、被相続人の居住用の宅地を、配偶者が相続した場合または同居親族が相続して申告期限まで居住・所有している場合には330㎡(平成26年までは240㎡)までの部分について、土地の評価額を80%減額できるというものです。

第二に、「配偶者の税額軽減」の特例により、配偶者については、法定相続分または1億6000万円のいずれか大きい金額までは、相続しても相続税がかからないためです。

ところが、母親の綾乃さんが亡くなったときには(二次相続)、次男の直樹さんが相続する土地Aについては「小規模宅地等の評価減の特例」が使えますが、春樹さんが相続する土地Bについては、残念ながら特例は使えません。

直樹さんは母親と同居していませんが、相続開始前3年以内に、直樹さんまたは直樹さんの配偶者が所有する持ち家に住んでいない場合には、「小規模宅地等の評価減の特例」が使えます。持ち家のない相続人が、親などから相続した居宅に住むことを想定して、特例の適用を認めているからです。持ち家のない子についての特例なので、通称「家なき子」の特例といわれています。なお、特例を適用する場合には、相続した土地を相続税の申告期限まで所有していなくてはなりませんが、住んでいなくてもかまわないので、申告期限までにあわてて実家に引っ越す必要はありません。

さて、預金については仮に200万円を兄弟で100万円ずつ相続するものとして、お母様の綾乃さんが亡くなったときの二次相続の相続税を計算してみましょう。そうすると、春樹さんの分の相続税は約663万円、直樹さんの分の相続税は約197万円にもなります(平成27年1月以降の相続の場合で試算しています。以下同じ)。これでは相続税が多額ですので、対策を考えて試算しなおしてみましょう。

【続く】