暦年課税制度を使った節税は、被相続人の「健在」が条件

もう一つ、単純な事例を紹介しましょう。

相続税を減らす有効な節税方法の一つに、暦年贈与があります。前回お話ししたように、贈与は法定相続人以外にも財産を渡せる便利なしくみですが、1年の間に無税で贈与できる基礎控除枠は1人あたり110万円までと決まっています。ですから、被相続人が元気であれば、コツコツと配偶者や子ども、孫へと毎年贈与する方法を採用することができます。

次のようなケースの場合、どのようにすれば、税負担を少なくしながら相続財産を移転することが可能になるでしょうか。

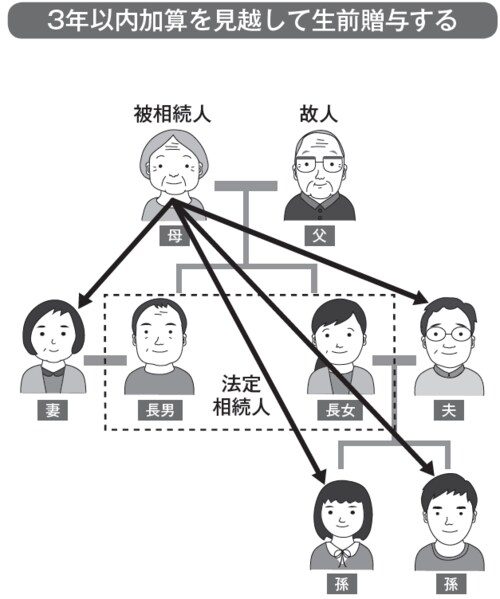

父親はすでに他界し、70代の母親と既婚の長男(子どもなし)、同じく既婚の長女には子どもが2人います。相続財産は現預金が5000万円、自宅が土地と建物を合わせて3000万円、合計8000万円のケースです。

被相続人である母親が健在であれば、暦年課税制度を利用して毎年110万円ずつの贈与が可能です。このケースでは6人の親族がいるため、毎年660万円を贈与し続けることができますが、すべての財産を渡す場合、この方法だと7年以上かかってしまいます。要するに、暦年課税制度は時間がかかる節税方法なのです。この制度を利用して相続財産の移転を図るには、被相続人が健在であることが絶対条件となります。

ところが、2015年1月から、贈与税は一部軽減措置が取られています。20歳以上の子や孫へ410万円以上贈与する場合、税負担が軽減されるようになりました。

「法定相続人以外」への贈与が望ましいケースとは?

相続専門税理士であれば、暦年課税制度を利用するのはもちろんですが、将来の相続税を見すえて軽減された税率区分を活用し、より大きな額を法定相続人以外の親族に生前贈与する方法を提案するでしょう。しかしながら、相続のことに精通していない税理士では、そもそも軽減措置自体を知らないこともあるため、毎年の基礎控除の範囲で長い期間をかけて生前贈与を提案されてしまう可能性があるのです。

お話ししたように、被相続人が健在であれば問題ありませんが、病気などでいつ相続が発生するかわからないということであれば、暦年課税制度には注意点があります。

相続発生前の3年以内に生前贈与を行っても、贈与された人に財産が移転したとはみなされず、相続財産に持ち戻し加算することで相続税の課税対象となるケースがあり、そのことを理由に、暦年課税制度を利用した節税対策を拒む税理士もいるかもしれません。

この規定は、相続および遺贈により財産を取得した人への贈与だけが対象です。一般的に、生前贈与は親から子へのケースが多いのですが、このように法定相続人に行うことで3年内贈与に該当しそうな場合には、法定相続人でない子の配偶者や孫への贈与を行う方がよいこともあります。

事例のケースでは、法定相続人でない親族4人、つまり長男の配偶者、長女の配偶者と子ども2人に500万円(基礎控除後は390万円)ずつ贈与しても、4人合わせて2000万円の資産が212万円(孫2人が20歳以上なら203万円)の贈与税のみで移転し、相続財産を大幅に減らせるというわけです。

「教育資金」という形での財産移転も選択肢のひとつ

また、国の方針として若い世代への財産移転を目指しているため、教育資金という形で財産移転が行われるのであれば、税負担を軽減する措置を設けています。それが、「教育資金の一括贈与に係る贈与税の非課税制度」です。

祖父母が孫やひ孫に将来の教育資金をまとめて渡す時、孫1人あたり1500万円まで贈与税が非課税になる制度です。これまでも、孫の教育費や生活費を個別に直接払う分には贈与税はかかりませんでしたが、今回の制度は「まとめて1500万円以内」でも非課税にできるのが特徴です。つまり、孫2人の場合、1回で3000万円まで贈与できるという計算になります。緊急の場合、こちらの制度を活用するという方法もあります。相続が発生するまでのプロセスは人それぞれですから、その人たちの事情に合わせたプランを提案できるのが相続専門税理士の強みです。