独身の親族が残した億単位の遺産

もう一つは、2013年に実際に私が携わった例です。

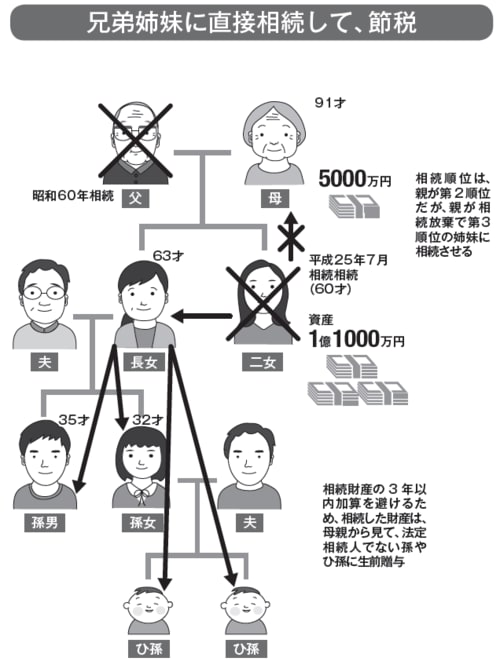

とある63歳の女性が、独身で子どものいない妹さんが病気で亡くなったため相続が発生し、相続税がかかるかもしれないということでご相談にみえたのです。

妹さんは30年以上公務員を勤めあげ、定年退職したばかり。退職金や1985年に他界されたお父様の相続財産もあり、資産は預貯金を中心に1億1000万円もありました。91歳でご健在のお母様も節約されていたのでしょう、お父様から相続した資産5000万円をお持ちでいらっしゃいました。今後増えるであろう、90歳以上の親が健在で子どもが先に亡くなるケースです。

お母様がご健在なので、法定相続人はお母様一人。何も控除するものがなければ、【1億1000万円ー6000万円(基礎控除)×20%200万円=800万円】の相続税がかかります。これくらいは、顧問税理士でも考えられるでしょう。この相続によって1億円以上の財産をお母様が受け取ると、お母様がもともと所有していた資産5000万円と合わせて、1億5200万円もの資産を保有することになります。

問題は、お母様が亡くなった後に発生する相続です。2015年以降、長女の母からの相続時、基礎控除額が減らされています。これまでの経緯から、91歳のお母様が1億5200万円の財産をほとんど使わないことになるのではないかと思われます。そこで、2015年以降に相続が発生したと仮定してシミュレーションしてみると、相続税は次のような計算式になります。

{1億5200万円(母親の遺産)ー3000万円+600万円(長女の基礎控除)}×40%ー1700万円=2940万円

91歳の高齢のお母様が支払った相続税と、近いうちに支払う相続税とで約4000万円は痛い、と考えるのは自然なことです。この1億円を超える資産をどのようにして残していくかが、相続専門税理士の腕の見せどころというわけです。

お母様が相続するのではなく、長女に財産を継がせるのであればどうでしょうか。

相談に来られたのが相続発生から2か月しかたっていない時でしたので、お母様に相続放棄の手続き(相続開始を知った日から3か月までがタイムリミット)をしてもらい、妹さんの財産は長女が相続することになりました。もちろん2013年の税制度で計算するので、相続税は800万円です。その結果、1億円超の資産が手元に残りました。

長女には子どもが2人、孫が2人いました。お母様から見れば、孫・ひ孫にあたります。高齢になっているお母様の資産5000万円をなるべく税金がかからないように、孫やひ孫に贈与するシナリオを考えました。

これまでお話ししてきたように、基礎控除額は「3000万円+法定相続人1名につき600万円」です。法定相続人は長女だけですから、基礎控除枠ぎりぎりの現預金3600万円を残して、その年の年末に孫2人、ひ孫2人の4人に350万円ずつ、1400万円を生前贈与しました。一人あたり贈与額が350万円の場合、贈与税は{350万円ー110万円(基礎控除)}×15%10万円=26万円です。これが4人分ですから、26×4で計104万円です。贈与税を支払った後の孫とひ孫の現金手取り額は、350ー26で一人あたり324万円になります。

この場合、生前贈与を行う相手がなぜ孫とひ孫なのでしょうか。

孫とひ孫は母の法定相続人ではないため、お母様の資産も相続しません。どういうことかというと、お母様が贈与してから3年以内に亡くなっても、相続税申告で贈与された財産は相続財産として加算されません。もちろん、財産を相続すれば亡くなる3年前の贈与財産は加算されますが、法定相続人でないため加算されないのです。このため、長女が負担するお母様の相続税額はゼロになります。

相続の知識がない税理士は、対策を講じることが難しい

ところが、相続専門税理士でなければ、相続税が発生する可能性が高くなります。

何も対策を講じなければ、次女→母→長女の順に相続することになります。次女からお母様へ相続すると、800万円の課税が行われ、さらにお母様から長女へ相続を行うと2940万円の課税がなされます。一連の相続によって、計3740万円の相続税負担が発生するのです。

それを、次女から長女へ相続することで贈与する時間を稼ぎ、孫への教育資金贈与も予定していますし、母から孫・ひ孫への生前贈与であれば、次女から長女へ相続しても母への相続同様に800万円が課税されますが、お母様から長女への相続では、孫、ひ孫への生前贈与を行うことで、104万円ですみます。

何もしないで母の相続時に支払う予定の2940万円と、長女が相続人となりその後に生前贈与をすることで将来の相続税を軽減する方法をとることで、税負担は相続専門税理士に依頼した方が、経験が多いぶん選択肢も多くなり、税金もかなり減らせるということになります。