その他の相続税対策

被相続人が生前に行えるその他の節税対策として、次の3つを検討してみましょう。

非課税財産を利用する

非課税財産とは公益性・社会政策的な見地から見て、また国民感情等に配慮し、課税対象とするのは不相当として扱われる財産のことです。これらの購入等を行っても相続税はかかりません。

非課税財産には墓地・仏具等があり、これらを生前に購入していれば、基本的に相続税の対象外となります。非課税財産を購入することで、相続税の軽減が図れます。

ただし、仏像や祭祀を司る道具類を、骨董的価値があるために趣味として集めていた、投資対象としていたという場合は課税対象となってしまいます。

会社を設立する

莫大な遺産になりそうな場合は、プライベートカンパニー(個人資産を管理する会社)を設立する方法もあります。

法人化により有効な資産分散が期待できます。設立後、資産を移したプライベートカンパニーの役員(例:配偶者や子)を選任します。

そして役員報酬という形で資産を移転させていけば、相続人達は重い負担となる相続税を納付せず、実質的に資産を引き継ぐことができます。

養子縁組をする

養子縁組によって法定相続人を増やす方法があります。法定相続人を増やせば、その分だけ基礎控除の金額が大きくなります。

ただし、無限に養子縁組で法定相続人を増やせるわけではなく、被相続人に実子がいれば1人、実子がいなければ2人まで、と定められています。

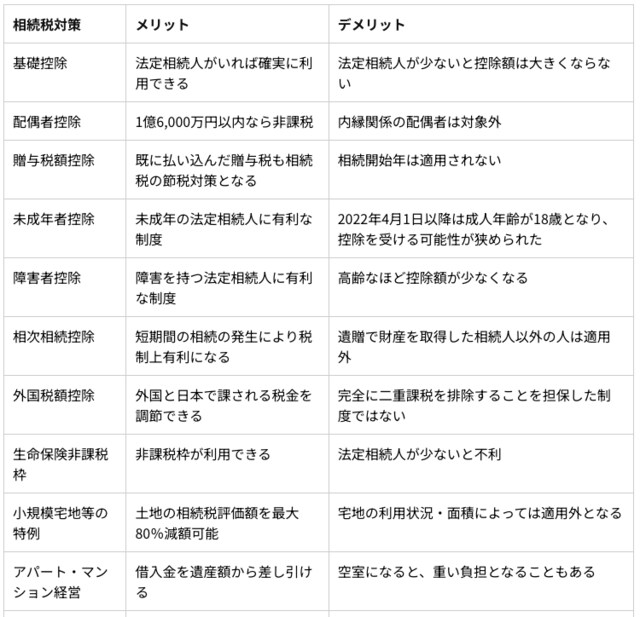

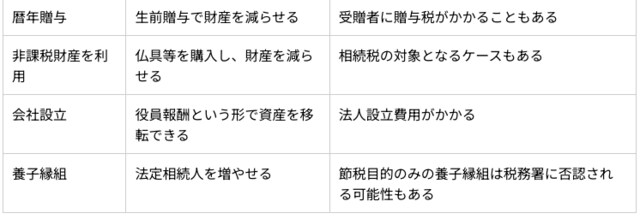

相続税対策のメリット・デメリット

ここでは、これまで解説してきた相続税対策のメリット・デメリットを一覧表で見てみましょう。

相続税を少なくするためのポイントとして、基礎控除額がどれくらいになるかをまず確認しましょう。遺産額が基礎控除の枠内に収まるのであれば相続税はかからず、無理に節税対策を講じる必要はありません。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】