サンドラー社の投資運用プロセス

組織・体制はCIO(最高投資責任者)1名、補佐が1名、アナリストが8名と少数精鋭の運用体制です。(マーケティング、トレーディング、コンプライアンスその他間接部門を除く)アナリストの役割はアイデア(投資テーマの提案とそれを裏付けるリサーチ)の創出です。

CIO自身もアイデアを創出し、チームの議論に提示します。テーマが組立てられ次第、いつでもミーティングを行い、ファンダメンタル、マーケットにおける価格形成についてポジションを取るべきか否かを最終意思決定者であるCIOが決定します。通常のミーティングではロング、ショート合計で7銘柄程度が新規に採用されます。

リサーチ(アイデアの創出)

伝統的なロング・オンリーのマネジャーと変わるところは無く、マクロとミクロのリサーチを融合させることを標榜しています。セクター(業種)の調査、分析、個別銘柄の一般的な証券分析、バリュエーション分析を経てポジションを構築します。業種についても、個別銘柄についても趨勢的な勝ち組・負け組を発見、特定することにエネルギーをかけています。

必要であれば企業のマネジメント、担当者へのヒアリングやサプライ・チェーンを辿る作業を行います。リサーチに費やすコストは多額です。レバレッジをかける場合には、金利コストの確認、ショートする場合には貸株市場の需給見通しも調査します。年間の回転率は600%から900%程度(回転率の高さにはやや驚きますが、あらゆるネットワークを用いて取引コストを下げる工夫をしているとのことです。ダークプール等の比較的新しい形の相対取引も利用します)。

同社の付加価値源泉は、まさにこのリサーチの部分にあると思料いたしますが、何か特別なことをしている訳ではなさそうです。天才が何人かいる訳でもありません。言わば長年に亘って積み重ねてきた自分たちのやり方を地道に繰り返し、汗を流しているように思われました。おそらくアナリストが存分に働きたいと思わせるようなインセンティブが設けられているのでしょう。

また、世界金融危機やコロナ発生時のような特別な時期にマーケットの暴落の影響を最小限に抑えてきたことが特筆されます。重大な意思決定はオーナーでありCIOであるサンドラー氏の権限と責任ですので、彼の果断な判断が奏功してきたと言えます。

このような判断が何故できたのか、については他社の優れたマネジャーと同じく、外部からはうかがい知ることは困難です。再現性の証明はできないものの、素直に敬服するしかないのではないかと存じます。

リスク管理

日次あるいはトレード毎に資産運用業にとって必要なリスク管理(流動性、カウンターパティ―、市場、オペレーショナルリスク等)を実施しています。常時数種類の計量モデルを回してKPI(キー・パフォーマンス・インディケーター)等をモニターしています。

パフォーマンス

長期にわたるパフォーマンスは無論良好であり、特に市場全体がシステミック・リスクに遭遇したと思われる危機時(2007年から2009年までのグローバル金融危機や2020年のコロナ・ショック時等の期間でも損失を最小限に限定できた実績が評価できます。)の対応、パフォーマンスがファンドオブファンズの一部として組入れた場合に下方リスクを最小に抑える結果となりました。代表的な検証結果を下記に示します。

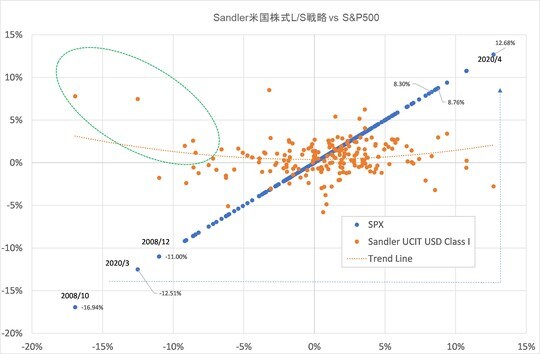

下の図(図表2)は、2005年10月から2021年12月までの期間におけるS&P500指数の月次リターンと同じ期間におけるサンドラー社ファンドのリターンをプロットしたものです。

青いドットがS&P500指数、オレンジ色がサンドラー社のファンドですが第一象限(S&P500指数がプラスのリターン)では、S&P500指数のリターンの方が概ね優位にありますが第三象限ではサンドラー社のリターンが概ねプラスであるのにS&P500指数は大きなマイナスであることです。

第三象限はいわゆるGFC(Global Financial Crisis:リーマンショックに端を発した世界金融危機)の渦中で株式、債券ともに世界中で暴落が起きた時期の挙動です。第一、第二象限はファンドリターンがプラスの世界で、傾向線を引いてありますが、サンドラー社のリターンが概ねプラス圏にあったことが解ります。

「負けない運用」をしていることが分かります。

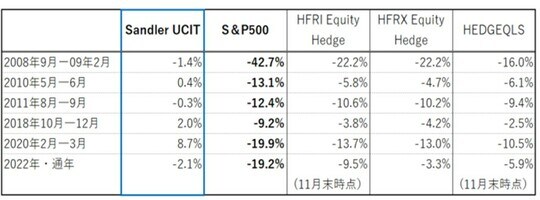

また、下の図(図表3)は同社のファンドとS&P500指数、米国HFR(Hedge Fund Research)社が算出しているヘッジファンドの中で「エクイティ・ヘッジ」と言われるロング・ショートを含むサブ・インデックスとのリターンの比較です。

2008年9月からの期間や2020年2月-3月の期間で参考指数を大幅にアウトパフォームしています。投資する側としては安心できる相当の材料になります(因みにHF指数が3種類ありますが、左2つは米国HFR社が提供しているEquity Hedgeファンド用のサブ・インデックス。右端はブルームバーグ社提供のものです)。

今後の取り組み

オルタナティブ資産の世界では特徴のある運用手法を用いて伝統的資産では達成できない運用目標の一助となるファンドが存在します。弊社としては様々なファンドを研究、比較検証しつつ抑制されたリスク水準で可能な限り高く安定したリターンを得るべくファンドマネジャーを探索しています。一方で投資信託という器を使った運用の場合、流動性、価格の透明性の確保など制約条件もあります。これらの条件をクリアしてファンドを厳選しています。

最近ではプライベート・クレディット等を国内の投信に組成する事例も散見されています。これらの運用では流動性を一定程度犠牲にすることが中長期のリターンの源泉となる手法を用いています。今回は弊社の運用例をご紹介させていただきました。皆さんのご参考になれば幸いです

※本稿のデータは過去の実績や結果であり、将来の動向やファンドの運用実績を示唆あるいは保証するものではありません。

本庄 正人

キャピタル アセットマネジメント株式会社 運用本部 副本部長

日本証券アナリスト協会検定会員

東京大学法学部卒業。みずほ(旧安田)信託銀行にて外国資産運用部長として運用業務を統括。企業の分析、ポートフォリオの計量的リスク管理能力を強化するため、外資との提携戦略を行う。ニューヨーク、ロンドンのアナリストグループの企業リサーチ活動を指揮する。スイスPBであるロンバード・オディエ・ダリエ・ヘンチ社の東京CIOを経て、カレラアセット・マネジメントで代表取締役社長。キャピタル アセットマネジメント株式会社ではオーケストラ ファンド(オルタナファンドや米国株ファンド等に投資するFoFs)を担当。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

3月7日(土)~8日(日)限定配信!

日本株長期上昇トレンドの到来!

スパークスだからこそできる「中小型株・超小型株」投資

認知症となった80代賃貸不動産オーナー

家族は預金を引き出せず…修繕遅れで物件価値が激減⇒一族全体の問題に!

『高齢化社会における「家族信託」の重要性』とは

遺言書があるのにやっぱり揉める!

富裕層が今すぐ備えるべき「相続の落とし穴と対策」

金利上昇、人口減少、税制改正…利回りだけで判断するのは危険

“元メガバンカー×不動産鑑定士”がシミュレーションをもとに考察

「これからの不動産投資」