5.企業業績と株式

<現状>

●米ファクトセット(FactSet)によれば、日米の企業業績は好調を維持しています。10月末の米S&P500種指数の予想1株当たり純利益(EPS)は前年同月比+11.0%、TOPIXの予想EPSは同+14.7%と、いずれも2桁の伸びとなりました。

●米国株式市場は、米景気のソフトランディング観測から一時最高値を更新しました。しかし、11月5日の米大統領選を控えたリスク回避の動きなどから月末にかけて値を崩し、前月比で下落して終了しました。NYダウは前月比▲1.3%、S&P500種指数は同▲1.0%と、小幅安となりました。

●日本株式市場は、米景気のソフトランディング期待や円安進行を背景に投資家のリスク選好姿勢が強まり、4ヵ月ぶりに上昇しました。衆議院選挙で与党が過半数割れとなりましたが、経済対策の規模拡大期待などが後押ししました。日経平均株価は前月比+3.1%、TOPIXは同+1.9%でした。

<見通し>

●米国株式市場は、FRBによる利下げが開始され、米景気のソフトランディング観測が高まっていることから適温相場が続くとみています。米大統領選挙や地政学リスクの不透明感などから変動性が高まる局面が想定されるものの、電力インフラを含むAI関連投資の拡大やサービス支出を中心に消費が堅調なことによる企業業績の拡大が見込まれるため、米国株式市場は緩やかにレンジを切り上げる展開を予想しています。

●日本株式市場は、衆議院選挙での与党過半数割れを受け、野党との政策協調や来年夏の参院選に向け支持率回復のため経済対策の規模が拡大するとの期待が相場を下支えするとみています。政治の不透明感や日銀の金融正常化路線から上値が重いものの、日本企業のコーポレート・ガバナンス(企業統治)改革の動きは変わらず、需給面から企業の自社株買いも期待できるため、徐々にレンジを切り上げる展開を予想します。

6.為替

<現状>

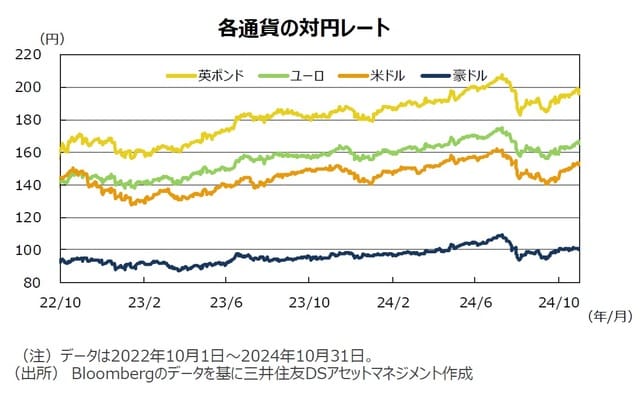

●円の対米ドルレートは、米長期金利が上昇したことなどを受けて大幅に下落しました。米雇用統計が想定外に強く、米長期金利が上昇したことや衆議院選挙で与党が過半数割れとなり、日銀の追加利上げが遅れるとの見方などから、前月末の143円台半ばから152円近辺に下落しました。

●円の対ユーロレートは、165円半ばに下落しました。ユーロは、ECBの連続利下げを受けて対米ドルで下落した一方、対円では上昇しました。

●円の対豪ドルレートは、下落しました。豪州中央銀行の利下げが先になるとの見方から、豪ドルは堅調な動きとなりました。

<見通し>

●円の対米ドルレートは、米金利の低下に伴い、緩やかに上昇すると予想します。FRBの利下げ継続と日銀の追加利上げによる日米金利差縮小が円の上昇要因となるとみています。ただし、日銀は連続的な利上げを急がず、円の上昇余地は限られそうです。

●円の対ユーロレートは、ECBによる追加利下げと日銀の追加利上げが意識され、緩やかに上昇するとみています。

●円の対豪ドルレートは、豪州の先行きの利下げや日銀の追加利上げが意識され、緩やかに上昇するとみています。