「大注目の2週間」が始まる

今週は注目材料が目白押しです。主なところでは、水曜日に7~9月期の米実質GDP速報値の発表、木曜日は日銀の金融政策決定会合、そして金曜日は米10月雇用統計発表があります。

さらに、週明けは市場が27日の日本の総選挙の結果にどのように反応するか注視したいところですし、翌週には11月5日の米大統領選挙投開票や7日FOMC(米連邦公開市場委員会)などが控えています。滅多にないほど大注目の2週間になりそうです。

それぞれについて、もう少し具体的に見てみましょう。

まず、7~9月期米実質GDP伸び率の速報値は、前期比年率プラス3%といった具合に景気回復が続いていることを確認する結果になると予想されています。また、木曜日の日銀会合では、今回は政策金利据え置きとの見方ながら、総選挙の結果を受けた政局も踏まえ、先行きの利上げ見通しに変化があるかを巡り思惑が強まりそうです。

そして金曜日の米10月雇用統計発表では、NFP(非農業部門雇用者数)が前回の25万人もの大幅増から13万人増へ、雇用増加数がほぼ半減するとの予想になっています。その一方で、失業率は前回の4.1%から横這いの予想です。

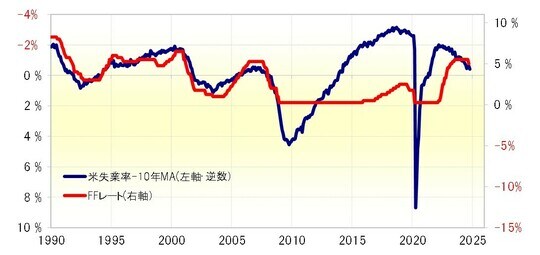

ところで、雇用統計のなかでも、失業率は米国の政策金利との相関性が高いことが知られています(図表5参照)。

これを参考にすると、大まかな目安ですが、失業率が予想どおり4.1%なら11月FOMCでの利下げは「見送り」、4.2%なら「0.25%利下げの可能性」、さらに4.3%以上へ悪化した場合は「0.5%の大幅利下げ」を示唆しているということになります。

予想以上に強い米経済指標の結果と「トランプ復活」の可能性で、米利下げ見通しはすでに大きく後退していますが、その流れは失業率など「雇用統計サプライズ」となった場合は変わる可能性もあります。

日米政治の影響で「米ドル買い・円売り」トライの動きか

以上を整理すると、日本の総選挙で連立与党過半数割れとなり、石破総理の求心力低下、「反石破総理」派、その中心「早期利上げ反対」の高市氏への期待拡大となった場合は、日本の金利低下、それに伴う円売りを試すムードが高まりそうです。一方、米国サイドの「トランプ大統領復活」は、米金利上昇を試す要因と考えられます。

このため、日米政治要因からすると、日米金利差の拡大を受けた米ドル買い・円売りトライが基本シナリオになるでしょう。その場合は、この間の米ドル/円の高値を更新、一気に155円を目指す可能性があります。

ただし先週、「トランプ勝利確定」の見込みが強まり米金利が上昇すると、それが嫌気されたとして米国株は比較的大きく下落する場面もありました。このように、米金利上昇でも米国株反落となった場合、米ドル/円が金利上昇と株安のどちらに追随するかは注目したいところです。

もちろん、日米の政治要因には、米大統領選挙の「ハリス勝利」といった“サプライズ”の可能性もまったくないわけではありません。もしサプライズが実現すれば、米ドル高・円安の反動が入ることになるでしょう。

以上を踏まえると、今週の米ドル/円は、150~155円中心に波乱含みの予想が基本になると考えられます。

吉田 恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】