米国経済:労働市場に対する過度な警戒感が和らぐ

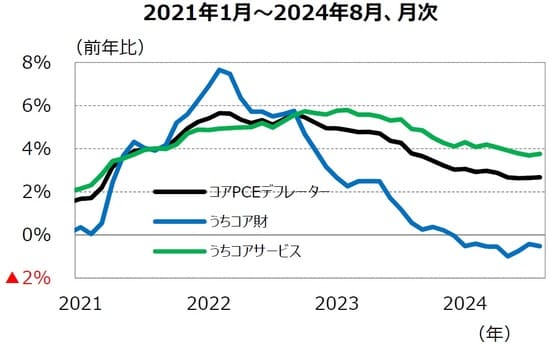

2024年8月の食料品及びエネルギーを除いたコアPCE(個人消費支出)デフレーターは、前年比+2.7%と、市場予想通りの結果となりました(図表1)。

内訳では、コア財(7月:前年比▲0.4%→8月:同▲0.5%)の下落幅が拡大したものの、ウェイトの高いコアサービス(7月:前年比+3.7%→8月:同+3.8%)が伸びを高めたことが、コアPCEデフレーターを押し上げました。コアサービスでは、引き続き住居家賃や帰属家賃などの住宅サービス(7月:前年比+5.2%→8月:同+5.3%)が高止まりしています。

物価の瞬間風速を示す前月比では、7月のコアPCEデフレーターは+0.13%と、市場予想(同+0.2%)を下回る結果となりました(図表2)。

FRBがインフレのモメンタムを測るうえで重視している3ヵ月前比年率値は+2.06%(7月:+1.86%)と、5ヵ月ぶりに伸びを高めたものの2%近傍で推移しているほか、6ヵ月前比年率値は+2.39%(7月:+2.62%)と鈍化しており、FRBの物価目標である2%に向けた動きは、維持されていると考えられます。

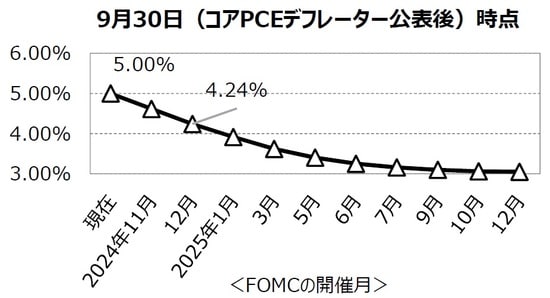

8月のコアPCEデフレーターは、引き続きFRBの利下げ期待を裏付ける内容であったものの、9月FOMCで公表されたドットチャート(11月と12月で計0.5%)を上回る利下げ幅を必要とするほどの内容ではなかったと考えられます。実際に、9月30日の講演でパウエルFRB議長は、「(今後の利下げについて)急ぐ必要はない」などと、11月と12月の2会合でそれぞれ0.25%の利下げを示唆しており、市場の織り込みはやや行き過ぎな印象があります(図表3)。

このため、10月4日に控える雇用統計(米労働省公表)が相応に弱い結果とならない限り、年内の大幅利下げは正当化されない可能性が高いと考えられます。