相続税の申告義務あり→控除・特例を適用→相続税が0円

相続税の申告義務があるのは、遺産総額が基礎控除額を上回るケースで、なおかつ遺産を受け取る相続人や受遺者となります。そして相続税には基礎控除の他にもいくつか控除や特例があり、本来であれば相続税の申告義務があるものの、これらを適用させれば相続税が0円になるケースも考えられます。

ただし「控除や特例で相続税が0円=相続税の申告義務なし」とは限りません。適用させる控除や特例の種類によって、相続税の申告義務の要否判定が変わってくるので注意ください。

・小規模宅地等の特例…申告義務あり

・配偶者控除…申告義務あり

・みなし相続財産の非課税枠…申告義務なし

・障害者控除…申告義務なし

・未成年者控除…申告義務なし

・相次相続控除…申告義務なし

※各種控除や特例は併用可能

※みなし相続財産=生命保険金や死亡退職金

節税効果が高い「小規模宅地等の特例」や「配偶者控除」は、適用させれば相続税額が0円になっても、相続税の申告義務があります。別の言い方をすると、相続税申告をしなければ「小規模宅地等の特例」や「配偶者控除」は適用できません。仮に「相続税額0円だから申告義務なし」と思い込んで申告を失念してしまうと、延滞税や無申告加算税などのペナルティが課せられる可能性があるので注意ください。

ここからは控除や特例を適用させた場合に相続税額が0円になる場合の、申告義務の要否判定や実例モデルを紹介します。

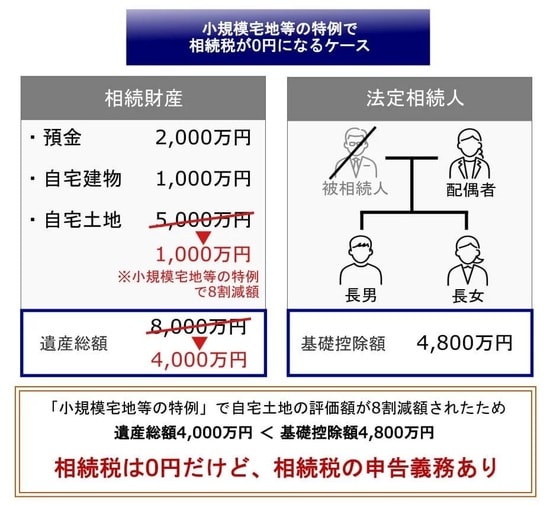

小規模宅地等の特例を適用して相続税が0円【申告義務あり】

小規模宅地等の特例を適用すれば、遺産総額が基礎控除額を下回って相続税額が0円になる場合でも、相続税の申告義務があります。

小規模宅地等の特例とは、被相続人の「自宅不動産」や「賃貸マンションとして人に貸している不動産」などの、土地の相続税評価額を最大8割減額できる特例のことです。実例モデルを元にシミュレーションしてみましょう。

このケースは本来であれば「遺産総額8,000万円>基礎控除4,800万円」となるので、遺産を受け取る相続人全員に相続税の申告義務があります。

ただし自宅土地に小規模宅地等の特例が適用された場合、遺産総額は8、000万円→4,000万円になるため、基礎控除額4,800万円を下回って相続税額は0円となります。小規模宅地等の特例を適用するためには相続税申告が必須となるため、遺産を受け取る相続人全員に相続税の申告義務があります。

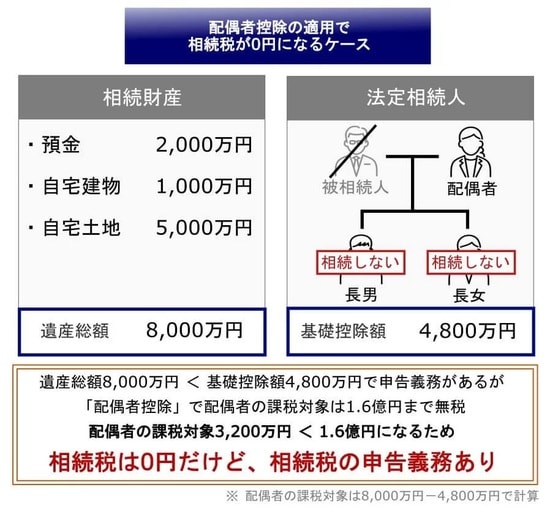

配偶者控除を適用して相続税額が0円【申告義務あり】

配偶者控除(配偶者の税額軽減)を適用すれば最終的に相続税額が0円となる場合でも、相続税の申告義務があります。

配偶者控除とは、配偶者が相続した財産のうち課税対象となるものの価額が1億6,000万円(もしくは法定相続分)までであれば、配偶者に相続税が課税されない特例のことです。配偶者控除を適用させられれば、配偶者は相続税が無税になるケースはほとんどと言えるでしょう。実例モデルを元に、シミュレーションしてみましょう。

本来であれば「遺産総額8,000万円>基礎控除4,800万円」なので、相続人全員に相続税の申告義務があります。

ただ、このモデルケースのように、被相続人の配偶者(妻)が遺産を100%相続すれば、「配偶者控除」が適用されて相続税額は0円となりますが、配偶者控除を適用させるためには配偶者が相続税の申告をしなくてはいけません。

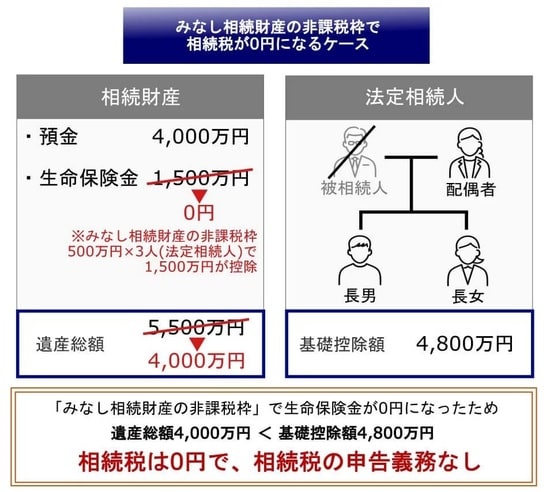

みなし相続財産の非課税枠で遺産総額が基礎控除額以下【申告義務なし】

みなし相続財産の非課税枠を適用すれば、遺産総額が基礎控除額を下回る場合、相続税の申告義務はありません。

みなし相続財産とは、被相続人がかけていた「生命保険金」や「死亡退職金」など、被相続人の死亡によって利益を得る財産のことです。これらのみなし相続財産には「非課税枠」があり、被相続人の遺産総額を計算する際に適用させます。

◇非課税限度額

・生命保険金…500万円×相続人の数

・死亡退職金…500万円×相続人の数

※相続人以外の人は適用できません

たとえば、被相続人が自分にかけていた生命保険金を相続人3名が相続する場合、「非課税枠500万円×3人=1,500万円」が非課税となります。事例を元にシミュレーションしてみましょう。

このケースは「遺産総額5,500万円>基礎控除額4,800万円」と相続税の申告義務がありそうに見えますが、相続税の申告義務を判定する上の遺産総額は、生命保険の非課税枠分を控除して計算する必要があります。生命保険の非課税枠は「500万円×3名=1,500万円」となるので、生命保険は全額非課税となり遺産総額は4,000万円となります。よって相続税の申告義務判定は「遺産総額4,000万円<基礎控除額4,800万円」で相続税は0円、さらに非課税枠を適用するための申告は不要であるため、相続税の申告義務はありません。

障害者控除・未成年控除・相次相続控除で相続税額が0円【申告義務なし】

「障害者控除」「未成年控除」「相次相続税控除」などを適用すれば相続税額が0円になる場合、相続税の申告義務はありません。これらの控除は各相続人の事情を考慮した税額控除のため、適用を受けるために相続税申告を行う必要がないのです。

◆障害者控除とは

障害者控除とは、障害を持つ法定相続人が遺産を相続した場合、その法定相続人が納税する相続税額から一定の金額を控除できる特例です。障害者控除の控除額は、障害の程度やその相続人の年齢によって異なります。

◇障害者控除の控除額

一般障害者…満85歳までの年数1年につき10万円

特別障害者…満85歳までの年数1年につき20万円

◆未成年者控除とは

未成年控除とは、20歳未満の未成年者が法定相続人である場合、その法定相続人が納税する相続税額から一定の金額を控除できる特例です。

◇未成年控除の控除額

10万円×相続から20歳になるまでの年数

※1年未満の端数は切り上げ

◆相次相続控除とは

相次相続控除(そうじそうぞくこうじょ)とは、10年以内に連続して相続が発生した場合、第一次相続で納税した相続税の一部を、第二次相続で納税する相続税から控除することができる特例です。

◇相次相続控除の控除額

第一次相続で課税された相続税額のうち

「経過年数×10%の割合」で減額したあとの金額

たとえば、第二次相続の被相続人が第一相続で100万円の相続税を支払ってすぐに亡くなった場合、経過年数による減額はないため、この100万円がそのまま第二相続で控除されることになります。