3.金融政策

<現状>

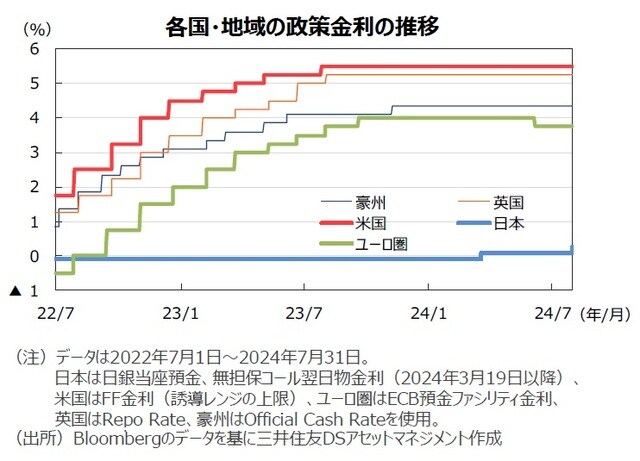

●FRBは7月末のFOMCで、政策金利(フェデラルファンド〔FF〕金利5.25~5.50%)を8会合連続で据え置きました。パウエル議長は記者会見で「9月の利下げ開始もありうる」と発言し、9月利下げの可能性を示唆しました。

●ECBは7月の理事会で、前回6月会合で引き下げた政策金利(預金ファシリティ金利3.75%など)の据え置きを決めました。ラガルド総裁は記者会見で、今後の利下げペースについては「何も決まっていない」としてガイダンスを示しませんでした。

●日銀は7月末の金融政策決定会合で、政策金利(無担保コール翌日物レート)を0〜0.1%から0.25%程度に引き上げることを決めました。また、国債買い入れ額を現在の月6兆円程度から26年1〜3月に同3兆円に減らす方針を決めました。

<見通し>

●FRBは、インフレが鈍化しつつあることや米景気減速の兆しがみられることから、24年9月に利下げを開始するとみています。その後は四半期に1回のペースで0.25%の利下げを実施し、年内の利下げ回数は2回になると想定しています。

●ECBは、インフレが落ち着いていることから、9月の理事会で追加利下げを決めると予想します。ECBは賃金、インフレのデータを確認しながら、四半期に1回のペースで0.25%の利下げを行うと想定しています。

●日銀は、景気が力強さを欠いているため当面政策金利を据え置くものの、先行きは金融政策の正常化に向けて追加利上げを実施するとみています。政策金利は、24年12月に0.50%、25年6月に0.75%への引き上げを想定しています。

4.債券

<現状>

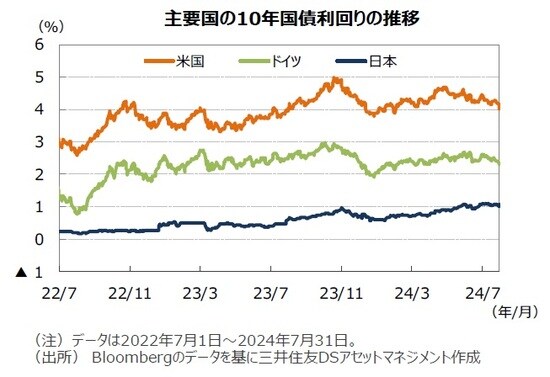

●米国の10年国債利回り(長期金利)は、米消費者物価指数(CPI)が市場予想を下回る伸びとなったことや、パウエル議長がFOMC後の記者会見で9月利下げの可能性を示唆したことから、大きく低下しました。

●ドイツの長期金利は、ECBが7月会合で政策金利を据え置いたなか、米長期金利の低下に連れて低下しました。

●日本の長期金利は、日銀による7月会合での利上げ観測と米長期金利の低下からもみ合いとなり、前月から横ばいでした。

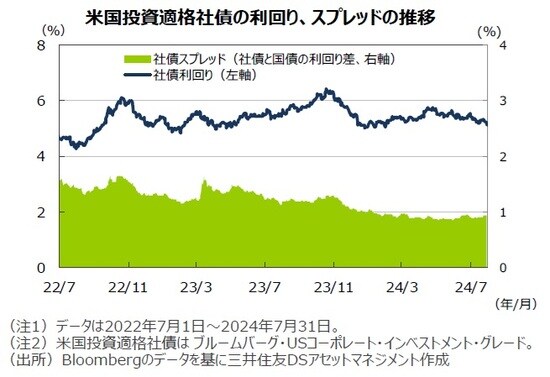

●米国の投資適格社債については、社債スプレッド(国債と社債の利回り差)が前月比ほぼ横ばいでした。

<見通し>

●米国の長期金利は、当面もみ合いを続けた後、緩やかに低下すると想定しています。底堅い景気やインフレの高止まりにより利下げ開始時期が後ずれする可能性はあるものの、FRBによる利下げが9月にも実施されると見込んでおり、徐々にレンジを切り下げていく展開を予想します。

●欧州の長期金利は、ECBが四半期に一度のペースで追加利下げを行うと想定していることから、緩やかに低下する展開を予想します。

●日本の長期金利は、日銀が金融政策の正常化に向けて舵を切っていることから、追加利上げが警戒され、やや上昇すると予想します。