1.概観

【株式】

7月の主要国の株式市場は高安まちまちとなりました。米国株式市場は、ハイテク株が調整したものの、米連邦準備制度理事会(FRB)が9月にも利下げを開始し、米景気がソフトランディング(軟着陸)に向かうとの期待が高まったことから上昇しました。欧州の株式市場は、米国株式市場の上昇を受けて、ドイツDAX指数や英FTSE指数が反発しました。一方、日本の株式市場は振れの大きい展開となり、小幅に下落しました。月上旬は海外投資家の買いが優勢となり、日経平均株価が最高値を更新するなど急上昇しましたが、その後半導体関連銘柄などに売りが出て急反落しました。中国株式市場は、中国景気の先行き懸念や人民元安に伴う中国からの資金流出への懸念から、上海総合指数、香港ハンセン指数ともに続落しました。

【債券】

米国の10年国債利回り(長期金利)は、物価指標が市場予想を下回ったことや、パウエル議長が米連邦公開市場委員会(FOMC)後の記者会見で9月利下げの可能性を示唆したことから、大きく低下しました。ドイツの長期金利は、欧州中央銀行(ECB)が7月会合で政策金利を据え置いたなか、米長期金利の低下に連れて低下しました。日本の長期金利は、日銀による7月会合での利上げ観測と米長期金利の低下からもみ合いとなり、横ばいでした。

【為替】

円の対米ドルレートは、FRBによる利下げ観測と月末の日銀による追加利上げを受けて、日米金利差が縮小するとの見方から150円台に急反発しました。

【商品】

原油価格は、中国経済の減速懸念が高まり、原油需要が減少するとの見方が強まったことなどから下落しました。

2.景気動向

<現状>

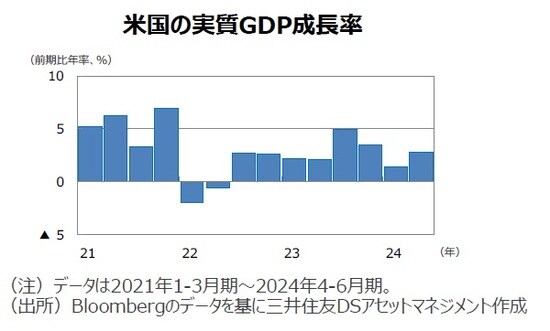

●米国の4-6月期の実質GDP成長率は前期比年率+2.8%となり、前期の同+1.4%から加速しました。個人消費や設備投資が堅調でした。

●欧州(ユーロ圏)の4-6月期の実質GDP成長率は前期比年率+1.0%と、インフレの落ち着きを背景に2四半期連続でプラス成長となりました。

●日本の1-3月期の実質GDP成長率は前期比年率▲2.9%と、下振れしました。品質不正問題による自動車の生産停止の影響を受けました。

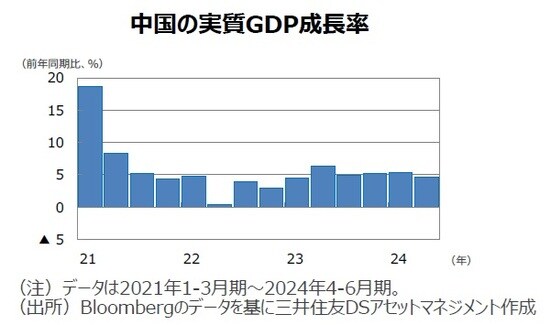

●中国の4-6月期の実質GDP成長率は前年同期比+4.7%と、前期の同+5.3%から減速しました。需要不足により内需が停滞しました。

●豪州の1-3月期の実質GDP成長率は前年同期比+1.1%と、前期から減速しました。物価高で個人消費が伸び悩み、前期比は+0.1%でした。

<見通し>

●米国は、大幅な利上げに伴う景気抑制効果に加え、コロナショック後の消費増加の一巡、公的部門の鈍化などから、景気が緩やかに減速すると想定しています。個人消費が底堅いことや企業収益が好調なことから、景気の急減速は避けられ、軟着陸(ソフトランディング)に至るとみています。

●欧州は、景気が持ち直しているものの、当面低成長が続くとみられます。ただし、インフレの鈍化による購買力の回復、労働力不足に伴う雇用増、利下げによる貯蓄率の低下、EU復興基金などの財政支援が景気を支えるため、腰折れはしないとみています。

●日本は、インフレ圧力の継続により個人消費が力強さを欠くものの、賃金の上昇、経済対策(定額減税・給付金)、インバウンド消費の増加、底堅い米景気や堅調な企業収益を背景に持ち直し、緩やかな成長軌道を辿る見通しです。

●中国は、不動産市場の低迷や海外企業の投資減少で需要不足が続くなか、若年層の雇用悪化などから個人消費も力強さを欠くことから、景気の回復ペースが鈍化するとみられます。ただし、政府の住宅対策や拡張財政により急激な減速は避けられる見通しです。

●豪州は、中国景気の減速に加え、利上げの累積効果や、粘着質なインフレにより家計の実質可処分所得が圧迫されることから個人消費の回復が緩慢となるため、当面景気が緩やかに減速するとみられます。ただし、年後半のインフレ鈍化により、25年にかけては徐々に持ち直すとみています。