米国株相場、金利対比の割高感はハイテクバブル当時なみ

目先のリスクは中東情勢、それに絡む原油相場など外部環境だ。特に米国株相場が現水準を維持できるかという点が大きな懸念材料である。

ダウ平均のチャートを見ると、年初から順調に上げてきたが、3万9,000ドルを超えたあたりで上値が重くなり、しばらく横ばい推移が続いたが、3月下旬に一気に上放れて28日には3万9,807ドルと最高値をつけにいった。ところが、そこで短期ダブルトップの形で天井を打ち、そして昨日の大幅陰線での下落となった。チャートの形は非常によろしくない。

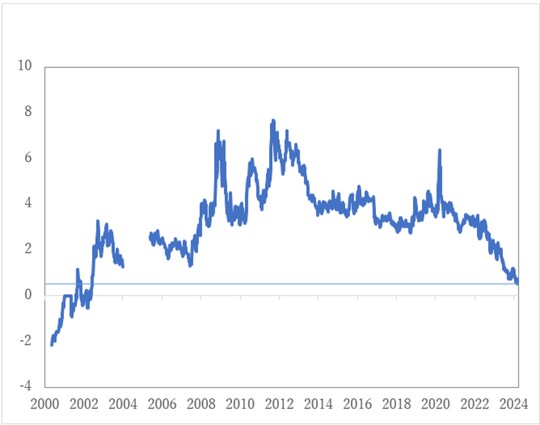

米国株でなによりも懸念されるのが金利対比の割高感である。S&P500の12ヵ月先予想益利回りと10年債利回りの差であるイールドスプレッドは、0.53%まで縮小した。これは2002年6月以来の水準である。つまり、米国株最大のバブル相場だったハイテクバブルのころ以来のバリュエーションとなっているわけだ。

これは以前からマーケットで議論され、当レポートでも指摘してきたことである。これについては、さまざまな見解があり、なかでもマグニフィセント7が引っ張る相場は、これまでと同じ次元では語れないという説に、一定の説得感があった。

しかし、その「7」のうち、テスラはすでに凋落が激しい。アップルも年初からは下落基調で過去1年の株価はダブルトップを形成している。アルファベットも過去半年ではS&P500に劣後する。マグニフィセント7の威光も陰りが見えてきたようだ。

こうなると、エヌビディア1社が引っ張る相場とはいわないまでも、AIブームによる割高感が否定しきれなくなる。