「売り上げを伸ばす」ことができれば簡単だが・・・

キャッシュフローの公式を理解したら、次は、いかにキャッシュフローを良くするかを

考えてみましょう。つまり、「税引き後の利益-返済元金+減価償却費」の結果、残るも

のを最大にするということです。従ってキャッシュフローを良くするためのポイントは、次の5点です。

①売り上げを多くする

②経費を抑える

③所得税・法人税の納税額を抑える

④減価償却費を多く取る

⑤返済元金を少なくする

まず考えなければならないのは「売り上げを伸ばす」こと。これができれば一番手っ取

り早いですが、とはいえ、何もしないで家賃だけを値上げしていたら空室が埋まらないの

は目に見えています。リフォームなり何なりで物件の価値を上げる必要があります。その際は、かかったリフォーム費用が、一括で経費化できるのか、資産計上をして減価償却をしていかなければならないのか、よく税理士に確認しながら進めていく必要があります。

そのあたりが理解できていないと、

リフォーム代金を一括して経費で落とせなかった!

↓

支出が増えて当然、キャッシュフローが悪くなる……

というリスクがあります。この経費化というのはキャッシュフローを良くしていく上で、

一つのポイントとなります。①、②は別項で解説するとして、ここでは③以降を見ていきましょう。

「所得税・法人税」の納税額を抑える方法とは?

③については個人で収入の多い人は法人の活用を検討すべきです。具体的には、管理会社として法人を設立し、そこに家賃収入の一部を管理費(例えば15%)として取らせ、節税を図っていく方法です。

さらに新たに物件を取得する場合には法人で取得したほうがよいということになります。この点を考えると、同じ物件を買うにしても、年収によって税率が異なるため、キャッシュフローが変わっていきます。

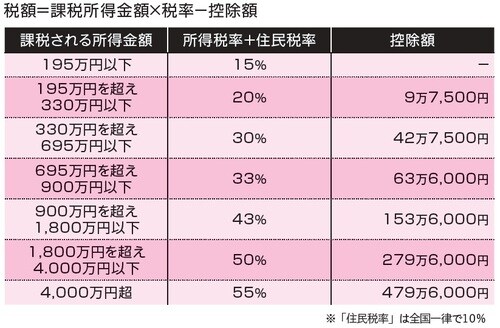

「累進課税」といって、所得が多ければ多いほど税率は上がりますよね。例えば、課税所得が1800万円を超える人は、所得税と住民税を足して50%もの高い税率がかかります。そういう人が、年に300万円の不動産所得を得た場合は、やはり300万円のうちの半分が税金で持っていかれてしまうことになります。

一方、課税所得500万円の人が、同じように年に300万円の不動産所得を得た場合は、300万円のうちの3分の1( 33%)の税金しかかかりません。つまり、不動産所得の300万円は同じでも、課税所得が1800万円の人は税率が50%のため、500万円の人よりも約1.5倍の税金がかかるというわけです。ですから年収が高い人は、税金で支払う額が多くなるのでよく注意しましょうということと、できれば法人を作ることをお勧めします。

法人だと最高税率が約34%ですし、家族に給料を支払うことで所得の分散が図れますから、個人で持っているよりもお得なケースが多いのです。

【図表】「所得税+住民税」の速算表