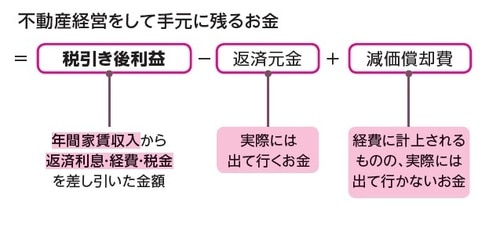

現金の支出を伴わない「減価償却費」という費用

「税引き後利益」は、確定申告をして税金を支払ったあとの手元に残る利益です。「返済元金」は、金融機関から借り入れしている金額です。確定申告では、この返済元金は経費になりません(利息のみ経費になります)。でも、実際には手持ちの資金から返していき、それによって資金が減るので、「税引き後利益」からマイナスの計算をしています。

では、減価償却費は「経費」なのになぜ足して考えるのかと言えば、実際には現金の支出を伴わない費用だからです。減価償却費とは、建物、設備などの固定資産を取得後、費用配分の原則に基づき、その耐用期間にわたる各事業年度に配分したものです(次回以降詳述)。例えば、居住用建物について木造であれば22年、鉄骨造で34年、RC(鉄筋コンクリート)造で47年かけて償却していくと決まっています。

減価償却費は、損益計算書では経費として計上されるため、その分だけ「税引き前利益」は減少します。でも、実際には資金の流出がないため、キャッシュフローを計算するにあたって加算しているわけです。では、実際の数字を例に解説していきましょう。

一番のコストである「所得税」は必ず算出

【物件の収支例】

●家賃収入 月額25万円

●経費 月額2万円

●固定資産税 年間18万円

●減価償却費 年間80万円

●支払金利 月額4万円

●返済元金 月額10万円

●税率30%

※不動産のほかに所得があると想定

①「家賃収入」-「経費」-「ローン返済」で計算すると、

25万円-2万円-14万円=9万円(月額)となり、年間108万円のキャッシュフローとなります。でも実際の支出には税金もありますし、必要経費として認められる「減価償却費」もあります。

不動産経営では、その規模が大きくなればなるほど、実質一番大きくなる「コスト」は税金です。所得税と住民税の合算は最高で55%もの税率になります(次回以降詳述)。まずは一番大きいコストである所得税を算出しましょう。そのためには、課税所得額を把握します。課税所得とは、家賃収入から「経費、固定資産税、減価償却費、支払金利」といった必要経費を差し引いた額です。

300万円(家賃収入)-24万円(経費)-18万円(固定資産税)-80万円(減価償却費)-48万円(支払金利)=130万円(年間)

課税所得130万円に対し、税率30%で39万円の税金がかかります(不動産以外にも所得があると想定)。

130万円(課税所得額)-39万円(税金)-120万円(返済元金)+80万円(減価償却費)=51万円(年間)

51万円というのが、年間で手元に残る金額です。①の108万円という計算と倍の開きがあります。キャッシュフローがプラスだと思っていたのに、税引き後キャッシュフローで見ると実はマイナスだったというのは、よく聞く話です。

またキャッシュフローを押さえておかないと10年後には投資金額の元も取れずに、「お金が思ったより貯まらない」という疑問だけが残ることになりかねません。確定申告している方なら、確定申告書と、銀行の返済予定表で返済した元金の合計を計算することで、その年度のキャッシュフローの結果を算出することができます。

そうすることで新たに物件を買う際、手元に残るお金がマイナスにならないような買い方をしたり、手持ちの物件でキャッシュフローが悪くなるのを機に売却したり、よりリスクの少ない判断が下せます。

【図表】 正しいキャッシュフローの計算例