これからのフリーランス「税率の低い国に住む」という選択肢も

最近では、若い世代を中心に、企業に雇われることなく、フリーランスや個人事業主として働く人が増えています。

日本で仕事をしていると、高所得者ほど、累進課税方式の所得税と高額の社会保険料に苦しむことになるわけですが、インターネット環境があれば仕事が可能で、居住エリアに制限のないフリーランス・個人事業主の方々の場合は、わざわざ税金の高い日本に住む必要はないといえます。

手残りを大きくするために、税金の安い国に拠点を移し、少しでも税金を抑えたいものです。

日本から近い低税率国・地域として有名なのは、香港やシンガポールです。

地方税を含めた日本の個人所得税は最高55%ですが、香港の個人所得税は最高17%、シンガポールの個人所得税は最高24%ですから、日本の1/2~1/3以下。ものすごく低い税率だといえます。

香港、シンガポール、節税は可能でも「物価」が高すぎて…

とはいえ、香港やシンガポールは物価が物凄く高いため、生活は楽ではありません。

50平米を超えるコンドミニアムに住もうと思えば、家賃50万円超えはザラです。食事をするにも、ラーメン一杯2,000円が基本価格です。

仮に、年間2,400万円の売上のあるフリーランスの方が、香港やシンガポールに移住して約600万円を節税しても、家賃や外食費の差額だけで足が出てしまいます。

つまり、香港やシンガポールに移住して節税できても、物価の高さで相殺されてしまうのです。

日本人が住みやすく、物価も安い「タイ」

では、日本から近い東南アジア諸国で、日本人にとっても住み心地がいいといわれるタイ移住ではどうでしょうか。

バンコクにも、東京の都心にあるマンションと遜色ないグレードのマンションや、敷地内にプールやスポーツジムが付いているにもかかわらず、東京都内より家賃の安いマンションがあります。日本食のレストランも、東京と同じくらいの価格で、ローカルの料理なら日本より安いくらいです。物価は高くありません。

2023年10月1日付の外務省発表のデータによると、タイの首都バンコクには5万1,407人の日本人が暮らしている※そうです。

※ 出所:外務省「海外在留邦人数調査統計」(https://www.mofa.go.jp/mofaj/files/100436737.pdf)

これだけ多くの日本人が住んでいるわけですから、日本人向けのレストラン、食堂、居酒屋、日本人向けのスーパーマーケットなども軒を連ね、日本人が住みやすい環境となっています。

一方、タイの個人所得税は最高35%(地方税なし)と、日本から見れば十分に低いですが、そこまで低税率ではありません。

もう少し工夫できないでしょうか?

勤勉・従順に働いても、税・社会保険料を取られるだけ――。沈みゆく日本を脱出して「経済的自由」を掴み取れ!

東大法学部卒、オックスフォード大学MBAの国際弁護士小峰孝史氏が指南する「海外移住」「海外活用」という資産形成の新たな選択肢。ノウハウを惜しみなく解説した新刊電子書籍、絶賛発売中!

物価の安い国に暮し、税金の安い国で報酬を受け取る

理想をいうなら、

①物価が安く、日本人向けの施設が多いタイに暮したい

②しかし報酬は、税金の安い香港やシンガポールで受け取りたい

ということになります。

そんな良いとこ取りが可能か、考えてみましょう。

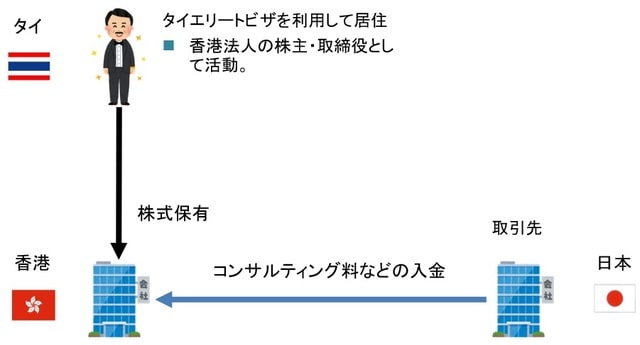

タイには、お金を出せば買える「長期ビザ(タイエリート)」がありますから、このビザを使ってタイに暮せばいいでしょう。

「タイ国外」に法人を作り、その法人で仕事を受注

では、仕事の報酬はどうやって受け取ればいいのでしょうか。

タイ居住者が、個人名義で仕事をして報酬を受けると、タイの個人所得税が課されてしまいますし、そもそも、タイエリートビザでタイに滞在している人は、仕事をして対価を得る仕事を、タイ国内でしてはいけないという制約もあります。

このような制約を回避するには、以下の方法があります。

それは「タイに移住してからは、個人で仕事を受けるのではなく、タイの外の法人(香港法人など)で仕事を受ける」という方法です。

こうすると、香港の法人税(所得200万香港ドル=約4000万円までは8.25%)はかかりますが、「タイに住む個人」として報酬を得ることはないので、タイで個人所得税を納税する必要はないということです。

現実的な選択肢は、やはり「香港法人」

仕事を受注するための法人は、タイ国外で、法人税率の低いところに作るのがいいといえます。真っ先に思い浮かぶのは、「香港」と「シンガポール」でしょう。

税率的には大きく変わらないので、どちらでもいいと思いますが、法人を設立したあとで銀行口座を開設することの難易度を考えると、香港のほうが使い勝手がいいでしょう。

英領バージン諸島(BVI)法人なら、「無税」も実現可能に

さらにいえば、仕事を受注するための法人を、法人税率0%の場所に設立すれば「法人税率0%、個人所得税0%」も、理論上可能になります。

たとえば、タックスヘイブンとして有名な英領バージン諸島(BVI)等に法人を作れば、本当に税金を0%にできます。

ただし、仕事を依頼する側から見て、依頼先が「BVI法人」だと不安になるかもしれません。また、将来日本に戻ったあと、海外に住んでいた時期の所得について、税務署・国税局から聞かれた場合、その時期の所得について「証明する公的書類がまったくない」という状況になるため、税務署・国税局への説明が難しくなりそうです。

この点を考えると、所得に8.25%の法人税はかかるものの、香港法人で仕事を受注するのがベストだと考えられます。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

小峰 孝史

OWL Investments

マネージング・ディレクター・弁護士

勤勉・従順に働いても、税・社会保険料を取られるだけ――。沈みゆく日本を脱出して「経済的自由」を掴み取れ!

東大法学部卒、オックスフォード大学MBAの国際弁護士小峰孝史氏が指南する「海外移住」「海外活用」という資産形成の新たな選択肢。ノウハウを惜しみなく解説した新刊電子書籍、絶賛発売中!

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】