――会社員をしながら副業もしているのですが、副業の年収がいくらまでなら雑所得で、いくらから事業所得になるのでしょうか?

板山翔税理士:「帳簿を保存しておらず、かつ副業の年収が300万円以下なら雑所得と判定されてしまいます。しかし、きちんと帳簿を保存していれば、副業が事業的規模なら事業所得、そうでなければ雑所得となり、年収は規模を判断する要素の一つにすぎません。そこで本稿では、事業的規模か否かの判定方法を具体的に解説していきます。」

「300万円以下は雑所得」という“年収だけの判定”は見直しへ

副業が事業所得であれば青色申告特別控除(最大65万円)が受けられ、赤字の場合は給与所得など他の所得と損益通算できます。

一方で、雑所得と見なされてしまうと、青色申告特別控除は受けられず、赤字であっても損益通算できないので、納税額に大きな差が出てしまいます。

副業が事業的規模か否かで事業所得か雑所得かが決まるわけですが、では何をもって事業的規模といえるのか? 法律で細かく定められているわけではないため、どちらの所得に該当するのか、過去に何度も裁判で争われてきました。

この混乱を防ぐため、国税庁が2022年8月1日に、「副業収入が300万円以下なら、基本的に雑所得として取り扱うことにしてはどうか?」といった旨のパブリックコメントを出しました。

しかし、「政府の副業推進に逆行するものでないか」といった批判的な意見が多く寄せられたため、年収だけで判定することはなくなりました。

では私たちは、いったいどうやって副業が事業所得か雑所得かを判定すればいいのでしょうか?

これについては、まず年収と帳簿の有無によって形式的に判定したあと、それで判定できなければ、5つの要素を総合勘案して実質的に判定するといった具合に、2段階に分けて判定していきます。

本稿ではこのやり方を具体的に解説していきます。

「事業所得か、雑所得か」の判定方法

【判定1】年収と帳簿の有無による形式的な判定(通達による判定)

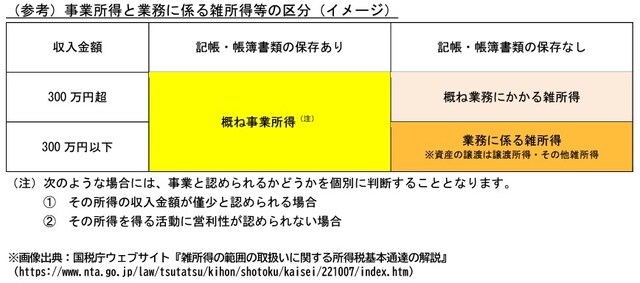

上記のパブリックコメントを受けて通達が改正され、事業所得か雑所得かの区分は、年収と帳簿の有無によって概ね区分できることが通達に明記されました(所得税基本通達35-2業務に係る雑所得の例示)。

(※通達はあくまで国税庁の取り扱いの指針にすぎないため、法律で定められたわけではありませんが、私たち納税者側も当然これを指針として判定する他ありません。)

副業収入が多い少ない以前に、事業であれば当然帳簿の保存はできているはず。

この考えをもとに、帳簿の保存があれば概ね事業所得、帳簿の保存がなければ概ね雑所得とする判定基準が示されました。

また、帳簿の保存がなく、しかも副業収入が300万円以下と規模も小さければ、これはもうさすがに事業とは呼べないということで、概ねではなく100%雑所得と判定することとなりました。

帳簿の保存があれば確実に事業所得と認めてもらえるかというとそうではなく、【図表】の注意書きにあるように、

①その所得の収入金額が僅少と認められる場合(副業収入が低い場合)

②その所得を得る活動に営利性が認められない場合(副業収入が高くても経費が多くて赤字が続いている場合)

などは、営利目的の事業とは呼べず、雑所得と見なされてしまう可能性が残ります。

①の収入金額が僅少である例としては、例年(3年程度)、収入が300万円以下で、給与収入の10%未満である場合が挙げられています。

②の営利性が認められない例としては、例年(3年程度)、所得が赤字で、かつ、赤字を解消するための取組を実施していない場合が挙げられています。

①、②に当てはまる、あるいはこれに近い状況にあるのであれば、ここでは事業所得か雑所得か判定できません。

【判定2】5つの要素による実質的な判定(判例による判定)

上記の通達によって判定できなかった場合は、事業的規模か否かを争われた過去の判例を参考に、副業が実質的に事業と呼べるのかどうかを判断するしかありません。

何をもって事業的規模と呼べるのか? これを判断する要素は判例によってもまちまちなのですが、主に次の5つの要素によって判断されています。

--------------------------------------------------

<事業的規模か否かを判断する5つの要素>

①営利性はあるか?

②継続性はあるか?

③独立性はあるか?

④社会的地位や職歴はどのようなものか?

⑤生活状況はどのようなものか?

--------------------------------------------------

この5つの要素を総合勘案して、事業と呼べるかどうかを判断していきます。

5つの要素すべてを満たさないと事業所得として認めてもらえないわけではなく、いくつかの要素が満たせていなくても、残りの要素を十分に満たせていたら、事業所得として認めてもらうことは可能です。

【判定2】の「5つの要素」とは?

最後にこの5つの判断要素について、もう少し詳しく解説していきます。

■要素(1)営利性はあるか?

副業でも営利目的の事業として、利益をあげるために活動していれば、営利性はあると言えます。

【判定1】で事業所得と判定できなかったということは、まだ副業の収入が低いか、収入は高くても経費が多くて赤字が続いているかのどちらかです。

しかし、今は儲かっていなくても、儲かるビジネスにするために活動していて、先々儲かる可能性があれば事業と呼ぶことはできるでしょう。

本業で事業を行っている人でも、起業当初から儲けることができないのはよくある話です。

一方で、半分趣味の活動なので利益が出ないような友達価格で販売しているとか、どんどん経費を注ぎ込んで多額の赤字がずっと続いている場合など、営利目的ではなく楽しむことや節税を目的として活動していると、事業とは呼べません。

■要素(2)継続性はあるか?

副業でも事業として継続的に取り組んでいて、活動期間が長かったり、取引の回数が多かったりすれば、事業と呼ぶことはできます。

一方で、たまにしか活動していないときや、単発で収入があっただけの場合、あるいは何の届出も広報活動もしていないとか、事業を継続する意思がみられないような場合は、事業とは呼べないでしょう。

■要素(3)独立性はあるか?

副業でも自分で企画を考えて、帳簿付や収支計算もして、事業に必要な人材や設備を揃えるなどしていれば、独立して事業運営をしていると言えるでしょう。

しかし、他人が企画した事業を手伝っているだけで収支も把握できていない場合や、人材や設備を他人に用意してもらっているような場合は、自分が責任者として、独立して事業を行っているとは言えません。

■要素(4)社会的地位や職歴はどのようなものか?

本業における社会的地位が高く、それに対して副業の事業主としての社会的地位が確立できていないような状態だと、副業は事業と呼べるほどの規模ではないと判断される可能性が高まります。

例えば本業が会社の代表取締役で、収入も大半が本業の役員報酬である人が、本業とは全然関係がない副業を始めて、わずかな収入を得たとしましょう。

この場合、代表取締役ほどの地位にある人が副業にそれほど注力できるはずはないと、副業は事業と呼べるほど成長しないと判断されてしまう可能性が高いです。

しかし、副業と本業のつながりが強く、その人の現在の社会的地位や過去の職歴を利用して拡大できそうなものであれば、事業として認めてもらえるかもしれません。

税理士で元塾講師の私が、副業で経営塾を始めたとしたら、事業として認めてもらえそうですが、私が副業でハンドメイド作家を始めたところで、誰も事業とは認めないでしょう。

■要素(5)生活状況はどのようなものか?

例え本業が忙しくても、空き時間の大半は副業をしている場合など、精神的・肉体的労力を副業に注ぎ込む生活ができていれば、事業と呼ぶことはできるでしょう。

一方で、趣味や勉強、子育てなどに忙しく、副業にあまり時間を使えていない、労力を割けていない状況があれば、事業をしているとまでは言えません。

副業で稼ぎたいと一生懸命頑張っている人であればそんなに心配いりませんが、副業に本腰を入れられていないような状態であれば要注意です。

事業所得にするには、「副業ビジネスを拡大させること」が一番

以上のとおり、副業が事業的規模か否かの判定方法は2段階に分けて行います。

まず通達による【判定1】、年収と帳簿の有無による形式的な判定をしてください。

それで判定できなければ、判例による【判定2】、5つの要素による実質的な判定に移ります。

5つの要素は営利性、継続性、独立性、社会的地位や職歴、生活状況の5つで、この5つの判断要素を総合勘案して、事業と呼べるかどうかを検討しましょう。

5つの要素を検討しても事業的規模か否か悩ましいラインであったとしたら…【判定1】に帳簿が保存できていたら概ね事業所得という考え方があるので、事業所得と判断してもよいのではないでしょうか。

長々と説明しましたが、要するに一生懸命副業を頑張っていて、帳簿もきちんと付けていれば、まず事業所得として認めてもらえると思います。

あまり心配する必要はありませんが、副業収入を増やせるのが何よりですので、とにもかくにも副業ビジネスを頑張って拡大させましょう。

板山 翔

板山翔税理士事務所 代表、税理士

平成28年に日本初のオンライン専門の税理士事務所を開業。塾講師歴7年、大手WEBメディアで連載を持つなどの異色の経歴を持つ。5人以下の小さな会社の経営者へ向けて、様々なメディアで情報を発信しており、YouTubeチャンネル「税理士ショウの超わかりやすいビジネスQ&A」は動画9本で登録者1,000人を超えるなど急成長している。

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~