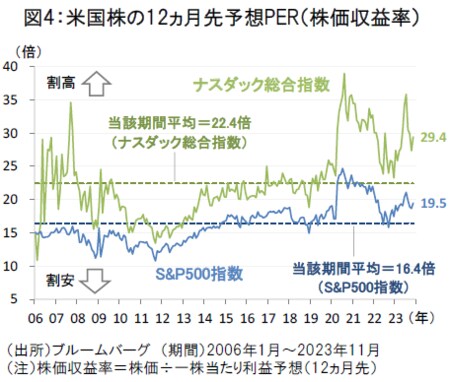

米国株の割高感は株価の上値を抑える要因に

当面は高水準の金利環境が続く可能性があることを考慮すると、米国株の割高感への懸念は株価の上値を抑える要因になりやすいと考えられます。2023年11月末時点の米国株の12ヵ月先予想PER(株価収益率)は、ナスダック総合指数が29.4倍、S&P500指数が19.5倍と、いずれも過去の平均を上回る水準にあります(図4)。

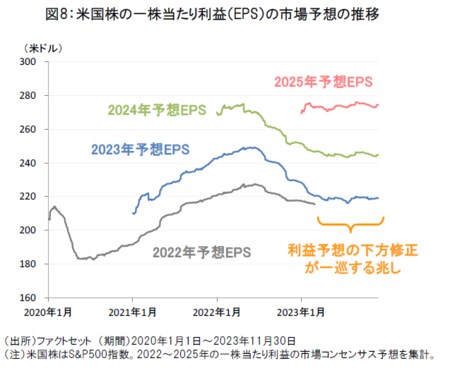

一方、米国株のファンダメンタルズに関しては、景気後退懸念などを背景に進んできた利益予想の下方修正に一巡の兆しがみられます。市場が見込む2024年~2025年の利益回復が実現すれば、業績相場への移行によって米国株が下支えされる展開も想定されます(図8)。

2024年の米国株展望:市場は先行きになお慎重

今後の米国株の展望に関しては、市場参加者の2024年の株価見通しは慎重な見方が大勢となっています。

S&P500指数の2024年末の株価予想のコンセンサス(平均値)は4,546ポイントと、概ね現状の株価水準から横ばいでの推移が見込まれています(図5)。市場関係者の間では強気派と弱気派の見方が混在しており、依然として米国の株式相場の方向感は定まっていない模様です。

もっとも、2023年も市場関係者の当初の株価見通しは弱気な見方が優勢でした。2023年前半には景気後退への懸念などから低調な株価見通しが続いたものの、2023年後半に入ると米国景気の軟着陸観測の浮上などから先行きの株価見通しが上方修正される展開となりました。

今後、利下げに向けた金融政策の転換が緩やかに進み、米国景気の回復期待が高まる過程で、相場の先行きをめぐる投資家心理が改善する可能性もあると考えられます。

株式と債券への分散投資を見直す余地が広がる

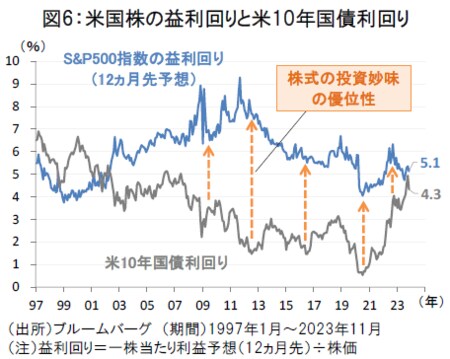

また、米長期金利の上昇に伴って、足元では米国株の益利回りとの差が縮小しており、債券と比較した米国株の相対的な投資妙味が低下する傾向にあります(図6)。

過去の低金利環境では株式の投資妙味の優位性が相応に高かったものの、足元での債券利回りの魅力復活を踏まえると、インカムに着目した株式と債券への分散投資を見直す余地が広がりつつあると言えそうです。

和泉 祐一

フランクリン・テンプルトン・ジャパン株式会社

シニア リサーチアナリスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~