法定相続人の数にカウントできる養子の数には制限も

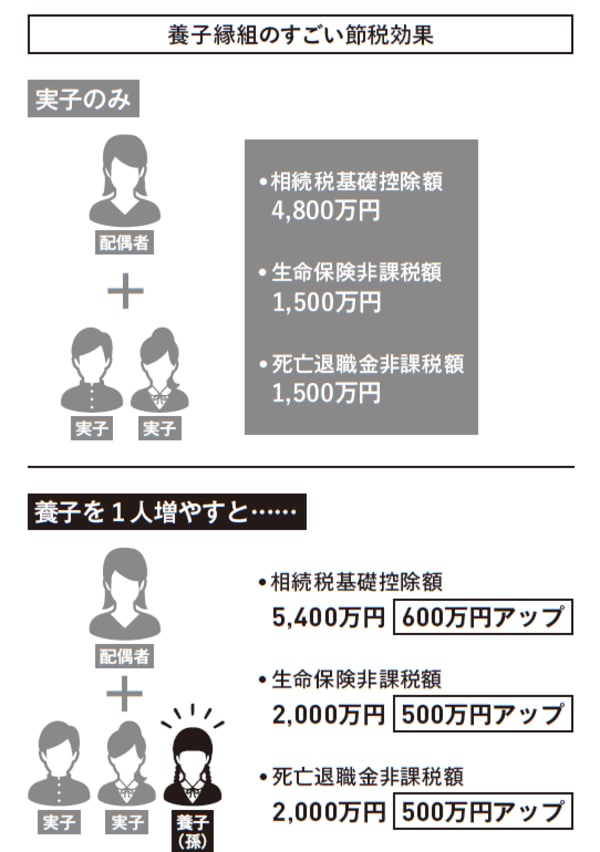

相続税の基礎控除額(税金がかからない額)は、「3000万円+(600万円×法定相続人の数)」で計算されます。

ということは、法定相続人の数が多いほど、相続税の基礎控除額が増えて(ひとりにつき600万円)、相続税を減らすことができます。

「養子縁組をして子どもの数を増やせば、相続税を抑えることができる」わけです。

身内に財産を分散させたいなら、「孫」や「実子の配偶者(長男の妻など)」を養子にすることが考えられます。

ただし、法定相続人の数に含めることができる養子の数は、税法によって定められています(民法上においては養子の数に制限はありません)。

•実子がいる場合は、養子のうちひとりまで

•実子がいない場合は、養子のうち2人まで

相続税の計算上は、多くても「2人」までしか法定相続人にはできません。

【養子縁組のメリット】

(1)相続税の基礎控除額が増える(ひとり当たり600万円)

(2)生命保険の非課税額が増える(ひとり当たり500万円)

(3)死亡退職金の非課税額が増える(ひとり当たり500万円)

(4)相続人が増え、ひとり当たりの相続分が減少することで、税率が下がる

(5)相続を一世代飛ばせる(親から子、子から孫と2回相続税を払うことがなくなる)

実子と養子の相続争いに発展しないよう配慮を

養子となった孫に対する相続税額は「2割加算」されますが、それでもトータルで考えると大きな節税効果が見込めます。

目安としては、「10億円」の財産があると、相続税額が5000万円程度安くなることがあります。

ただし、養子縁組にはデメリットもあります。実子と養子が自らの権利を主張し合い、相続争いに発展する可能性などもありますから、養子縁組を考える際は、ご家族とよく話し合いをすることをお勧めします。