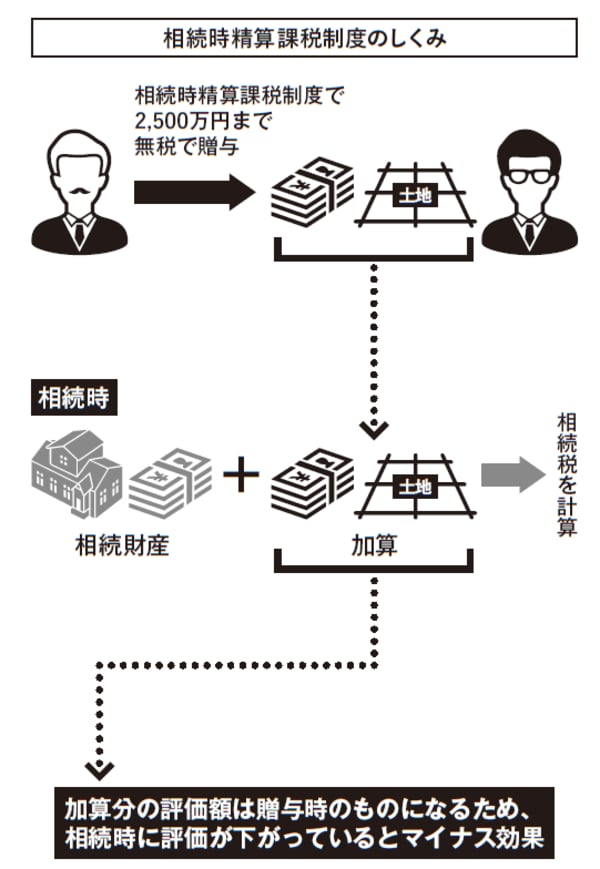

贈与税を後回しにして、相続税で「精算する」制度

生前贈与の際に、「相続時精算課税制度」を利用することができます。

この制度をわかりやすく言うと、

「親が子どもに生前贈与したとき、2500万円までは、ひとまず税金を払わなくていい。その代わり、親が亡くなって残りの財産を相続したときに、相続した財産(亡くなってから受け取った財産)と、贈与された財産(亡くなる前に受け取った財産)を加算して相続税を計算する」

という制度です。つまり、贈与税を後回しにして、相続税で「精算する」という制度です。

2500万円までは非課税です。相続時に加算されて相続税がかかります。

2500万円を超えると、2500万を超えた額に対し、「一律20%」の贈与税がかかります。そして、合算して精算をした時点で、すでに支払い済みの贈与税の額が差し引かれます。

この制度が使えるのは、「60歳以上の父母または祖父母から20歳以上の子または孫」への贈与にかぎります。ただし、住宅資金贈与の場合は、この要件が変わることがあります。

節税の観点からは、利用が得策とはいえないケースも

この制度を利用すると、次代への資産移転をスムーズにして、消費の活性化を図ることができます。けれど、「節税」という点に絞って考えてみると、必ずしも得策だとは言えません。

相続時に「相続税を支払うのがあきらかな人」の場合は、あまり意味がないと思います。

せっかく贈与しても、「相続が発生したときに、贈与した分がすべて相続財産に戻される」ために、節税になるとは言えないからです。

また、相続時に加算される贈与財産の額は、「贈与の時点」での評価額です。

仮に、生前贈与で「評価額2000万円」の土地を贈与したとします。けれど、この土地の価値がいつまでも同じだとはかぎりません。相続時に「1000万円」の価値にまで下がってしまえば、相続時に余計な税金を払うことになります。

贈与しなければ、相続時には「1000万円」で評価されたはずです。ですが、生前贈与をしたために、1000万円の価値しかないものを2000万円の価値があるものとして加算しなければなりません。

区画整理や都市開発事業の計画が決まっていて、「確実に値上がりすることがわかっている土地」であれば、この制度を利用したほうが有利になります。

この制度には多くのデメリットが存在します。「得か、損か」の判断が非常に難しいので、相続専門の税理士に相談したうえで利用を検討したほうがいいでしょう。