信託報酬の値下げ競争が続くも、見るべきは「総経費率」

「投信値下げ、消耗戦に」―。2023年後半、様々なメディアで何度もこうした見出しが使われました。

例えば日興アセットマネジメントは、低コスト投信「Tracers」シリーズの「MSCIオール・カントリー・インデックス(ACWI)」の信託報酬を年0.05775%に下げました。

野村アセットマネジメントも、新NISA向けに新たに投入した「はじめてのNISA」シリーズのうち「全世界株式インデックス(オール・カントリー)」の信託報酬を同じ水準に設定しました。ともにそれまで業界最低水準の信託報酬を維持していた三菱UFJアセットマネジメントの「eMAXIS Slim全世界株式(オール・カントリー)」の半額程度としたのです。

ただこれまで書いたように、本当に重要なのは総経費率。総経費率は最初の決算が出てからでないと正確にはわかりません。

特に、日興アセットマネジメントは指数使用料などを信託報酬の外枠にしていたため、「まだ本当に安いとはわからない」と疑う声も聞かれました。これに対し同社は、Tracersの信託報酬以外のその他費用を上限でも0.03%にすると新たに表明しました。すると、信託報酬にこの上限額を加えても総経費率は0.0878%にとどまることになります。

業界最低水準をうたっていた三菱UFJアセットマネジメントもこれに対抗、「全世界株式」などの信託報酬を同じ0.05775%に引き下げました。

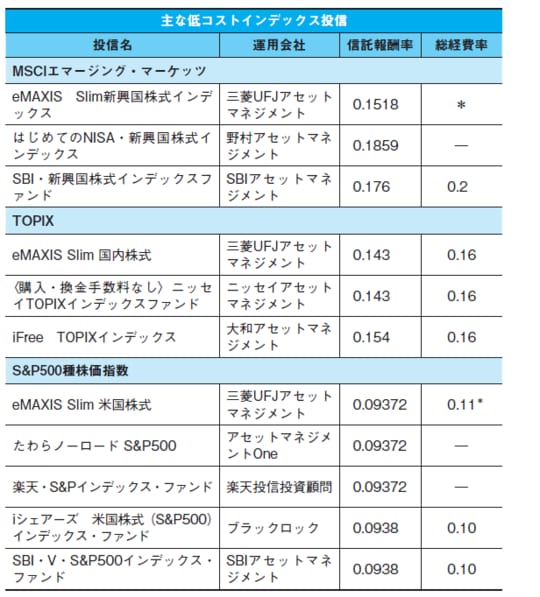

運用会社にとっては厳しい状況ですが、投資家にとっては大きな恩恵です。図表3にこうした動きも踏まえた、つみたて投資枠で買える低コストインデックス型投信を一覧にしました。

つみたて投資枠で選べる投信は成長投資枠でも選べますから、これらはそのまま、新NISAで選ぶべき「ベスト投信」でもあります。今後明らかになっていく総経費率などにも注目しながら、新NISAで何を選ぶか検討してみてください。

……と言っても、「何か1つ選ぶならどれ?」という質問が来そうです(笑)。筆者のお勧めは「eMAXIS Slim全世界株式(オール・カントリー)」です。

1本で全世界に投資できるうえ、「eMAXIS Slim」シリーズは「他社がより低いコストを出してくれば追随して引き下げる」ことを打ち出し、過去も実行してきたからです。

ちなみに同じ三菱UFJアセットマネジメントで「Slim」がつかない「eMAXIS」というシリーズが別にあります。こちらは主に対面金融機関用でコストがやや高いうえ、他社に追随して下げることは打ち出していませんので、「eMAXIS Slim」シリーズの方を選ぶことをお勧めします。

投信は純資産が小さいと繰り上げ償還や総経費率の上昇などが起きやすいのですが、純資産も2023年9月末で約1兆5,000億円と、全世界株投信の中で最大です。

筆者は正直、「オルカン」と呼ばれるこの投信1本でよいと思っていますが、例えば米国株や日本株の比率を上げたければ米国株や日本株の投信を一部トッピングするなど、自分で資産全体の比率を調整する選択肢もあります。

ときどきアドバイザーの方などが、全世界株に投資するなら、小型株も多く含めた指数である「FTSE グローバル・オールキャップ指数」に連動する投信をお薦めしていることもあります。

FTSEの対象は小型株を多く含むため約9,600銘柄に達し、MSCIオール・カントリー(約2,800銘柄)を大幅に上回ります。そして小型株には成長力の大きな銘柄も多くあるので、小型株を含めた指数の方が上昇しやすいイメージがあるからです。

しかしオルカンが連動するMSCI ACWI指数とFTSEグローバル・オールキャップ指数の動きを数十年単位で比べると、実際にはほぼ全く同じなのです。ともに時価総額の比率に合わせて銘柄を組み入れている結果、値動きは結局、時価総額の大きな大型株で大半が決まってくるからです。

FTSEも良い指数だとは思いますが「小型株も含んでいるので長期的にはより大きく上がるはずだ」と思って選ぶのは間違いです。

田村 正之

日本経済新聞社

編集委員

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】