最大の特徴は、投資の利益分にかかる税金が「非課税」

では、どうして利益を得やすい仕組みになっているのでしょうか。

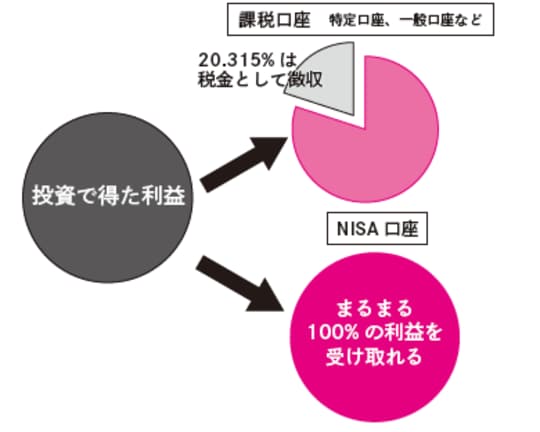

その大きな理由は、NISA口座で投資した場合、投資で得られた利益に税金がか

からないからです(図表1)。

株式や投資信託に投資をした場合、購入した株や投資信託が値上がりすると利益が得られます。通常、購入した金融商品を売却して得た値上がり益(= キャピタルゲイン)や、株主配当金といった定期収入(=インカムゲイン)には、約20%の税金がかかります。

細かくいうと、15%は所得税、5%は住民税で、合わせて20%。さらに東日本大震災の復興財源として、復興特別所得税が2037年(令和19年)までは所得税率の2.1%分、所得税に上乗せされます。つまり、「15%×0.021=0.315%」が課税されるので、合計20.315%の税金がかかるわけです。

たとえば、投資で100万円の利益が出た場合、「100万円×0.20315=20万3,150円」の税金が徴収され、手元に残るのは79万6,850円になります。

「この税金をタダにしてあげましょう」というのがNISA口座の大きな特徴です。NISAの別名は「少額投資非課税制度」。「少額な資金で、主に株式に投資した結果、得られた利益には税金がかかりませんよ、非課税で丸ごと利益を自分のものにできますよ」という制度なのです。

非課税の特典は、投資の利益が1万円の場合は2,000円程度と微々たるものです。しかし、利益が100万円になれば約20万円、1,000万円まで膨らめば約200万円も手元に残るお金が増えるわけですから、そのお得度は絶大です。

「非課税という特典を存分に生かして、あなたも長期的な運用で資産を大きく増やしましょう」というのがNISA制度の目的といえるでしょう。

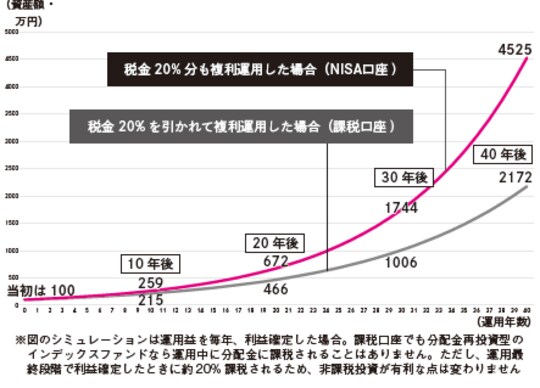

また、非課税で長期投資を続けると、たとえ途中で利益を確定しても、本来税金として徴収されていたはずの利益の分も再投資に回せるので、複利運用の効果でさらに大きな非課税運用効果も得られます。【図表2】を見れば、税金分の利益20%を再投資に回せたほうが長期的に見て資産の増え方が大きいことがわかります。

山口 貴大(ライオン兄さん)

株式会社バイアンドホールド

代表取締役社長

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】